核心监管机构与法规

-

监管机构:

(图片来源网络,侵删)

(图片来源网络,侵删)- 中国证券监督管理委员会 (证监会): 负责顶层监管和制定宏观政策。

- 中国证券投资基金业协会 (中基协): 负责私募基金行业的自律管理,包括私募基金管理人登记和基金备案。

-

核心法规:

- 《中华人民共和国证券投资基金法》

- 《私募投资基金监督管理暂行办法》

- 《私募投资基金管理人登记和基金备案办法(试行)》

- 中基协发布的各类《自律规则》和《问答》

设立流程详解

第一阶段:前期准备与核心架构搭建 (1-3个月)

这是整个设立过程的基础,决定了机构的合规性和未来的发展潜力。

确定基金管理人主体 基金管理人是基金的核心,必须先完成管理人登记。

-

主体形式选择:

(图片来源网络,侵删)

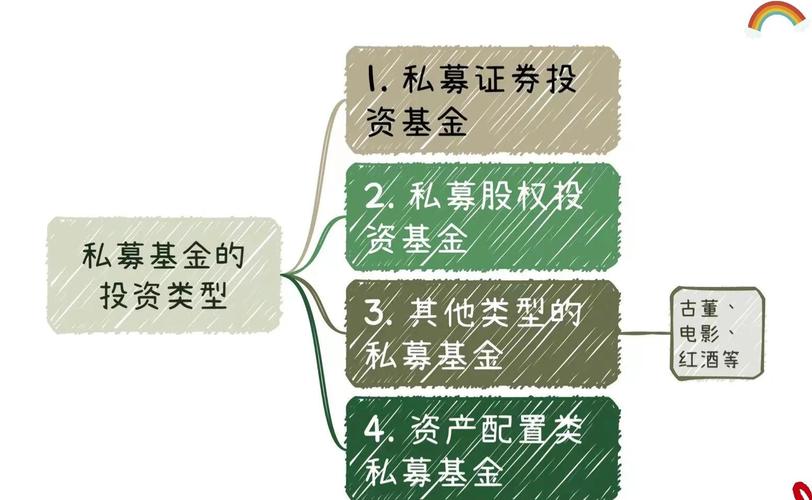

(图片来源网络,侵删)- 公司制: 有限责任公司或股份有限公司,结构清晰,有董事会、股东会等决策机构,但存在双重征税(企业所得税和个人所得税)的问题。

- 合伙制: 有限合伙企业,由普通合伙人 和有限合伙人 组成,GP负责管理,LP提供资金但不参与管理,税收优势明显(“穿透”征税,仅GP缴纳个人所得税),是目前最主流的形式。

- 契约型: 不是一个独立的法律实体,而是通过基金合同来约定各方权利义务,设立灵活,无公司税,但法律关系相对复杂。

-

注册资本与实缴资本:

- 建议实缴资本不低于注册资本的25%,且实缴货币资本不低于100万元人民币,这不仅是中基协的审核要点,也是机构实力的体现。

核心团队组建 中基协对管理人的“专业性”和“稳定性”有严格要求。

- 法定代表人/执行事务合伙人: 必须由中国国籍的公民担任。

- 高级管理人员:

- 法定代表人、总经理、合规/风控负责人 是必备的“高管”。

- 合规/风控负责人 至少有2名证券类基金从业资格,且不得从事投资业务,是独立的岗位。

- 投资经理: 至少有1名,需具备3年以上投资管理经验,且最近3年没有受到监管机构的行政处罚或行业协会的纪律处分。

- 员工配置: 至少有5名全职员工,且所有员工均需具备基金从业资格,需要有完整的劳动合同、社保缴纳记录。

办公场所与设施

- 实际办公地址: 必须是真实的、稳定的商业办公地址,租赁合同需满足一定期限(通常要求1年以上)。

- 硬件设施: 满足日常办公和投资需求的电脑、网络、服务器等。

- 系统支持: 需要搭建或采购一套完善的交易管理系统、估值核算系统、风险管理系统,这是中基协备案审核的重点,也是未来运营的保障。

制定核心制度与流程 需要建立一套完整的内部控制和风险管理制度体系,这是中基协备案的必备文件,主要包括:

(图片来源网络,侵删)

- 《内部控制管理制度》

- 《风险管理制度》

- 《信息披露管理制度》

- 《防范内幕交易、利益输送管理制度》

- 《投资者适当性管理制度》

- 《应急处理预案》

- 基金投资决策流程、交易记录、财务管理制度等。

第二阶段:管理人登记 (2-4个月)

完成以上准备后,即可向中基协提交管理人登记申请。

- 系统入口: 中基协资产管理业务综合报送平台(AMBERS系统)。

- 提交材料:

- 《私募基金管理人登记申请表》。

- 工商营业执照复印件。

- 公司章程/合伙协议。

- 主要股东/合伙人名单及其背景材料。

- 高管及员工的基本信息、简历、基金从业资格证明、劳动合同、社保缴纳证明。

- 实际控制人/法定代表人/合规风控负责人的身份证明。

- 《法律意见书》:这是重中之重,必须由律师事务所出具,对申请机构的主体资格、经营范围、股权结构、人员资质、内控制度、办公场所、财务状况等所有方面进行合法性、合规性发表意见。

- 其他证明专业能力的文件(如过往业绩证明、研究报告等)。

- 审核流程:

- 中基协对材料进行初步审核。

- 可能进行电话沟通或现场约谈。

- 审核通过后,在协会官网公示。

- 公示无异议后,完成登记,获得私募基金管理人登记编号。

第三阶段:基金产品设立与备案 (1-2个月)

管理人登记完成后,即可着手设立并备案第一只基金产品。

确定基金产品要素

- 基金名称: 规范格式,如“XX-XX证券私募证券投资基金”。

- 基金类型: 证券类,通常分为多头策略、市场中性、量化CTA、套利策略等。

- 基金规模: 最低合同金额通常为100万元人民币。

- 存续期限: 通常为3-5年,可设置延长期。

- 开放期: 设定固定的申购/赎回开放日(如每月/每季度一次)。

- 托管机构: 必须委托一家有资质的商业银行或券商进行资产托管,托管机构负责保管基金财产、办理资金清算、估值核算、监督管理人投资运作等,选择托管机构是产品设计的重要环节。

- 外包服务机构: 建议聘请基金外包服务机构,外包机构负责提供份额登记、估值核算、信息披露等服务,这能极大地减轻管理人的运营压力,确保专业性和合规性。

- 基金管理人: 已登记的私募基金管理人。

- 投资者: 投资者需为合格投资者(金融资产不低于300万元或最近三年年均收入不低于50万元,且投资于单只私募基金的金额不低于100万元)。

准备基金备案材料

- 《私募基金备案承诺函》。

- 《私募基金风险揭示书》。

- 《私募基金合同》(或合伙协议/公司章程)。

- 募资说明书(如有)。

- 投资者名单、资产证明文件、合格投资者承诺函。

- 基金托管协议。

- 基金外包服务协议(如有)。

- 法律意见书(针对本只基金)。

提交备案

- 通过AMBERS系统提交上述材料。

- 中基协对材料进行审核,通常在20个工作日内完成。

- 备案通过后,基金即可正式成立,开始投资运作。

设立过程中的关键注意事项

- 合规是生命线: 从始至终都要将合规放在首位,任何虚假材料、资金池运作、保本保收益承诺等行为都将导致登记备案失败,甚至被列入黑名单,承担法律责任。

- 重视“法律意见书”: 聘请经验丰富的私募基金专业律师至关重要,律师的审核意见直接关系到登记备案的成败。

- 系统建设不可忽视: 交易、估值、风控系统是私募基金运营的“骨架”,必须专业、稳定,初期可以考虑采购成熟的第三方系统。

- 投资者适当性管理: 必须严格审核投资者资质,做好风险匹配和投资者教育,确保“卖者有责,买者自负”的原则落到实处。

- 持续信息披露: 备案成功后,仍需按要求定期向中基协更新管理人信息、产品运行情况,并向投资者进行定期的信息披露(季度报、年报)。

- 成本预算: 整个设立过程涉及律师费、审计费、系统采购/租赁费、托管费、外包服务费、员工薪酬等,需要有充足的预算。

设立一只私募证券投资基金是一个复杂但逻辑清晰的过程,可以概括为:先搭好“架子”(设立管理人并登记),再装上“引擎”(设计基金产品并备案),整个过程的核心在于合规性和专业性,对于初次涉足的团队而言,强烈建议聘请专业的律师、会计师和外包服务机构来协助完成,以提高效率,规避风险。