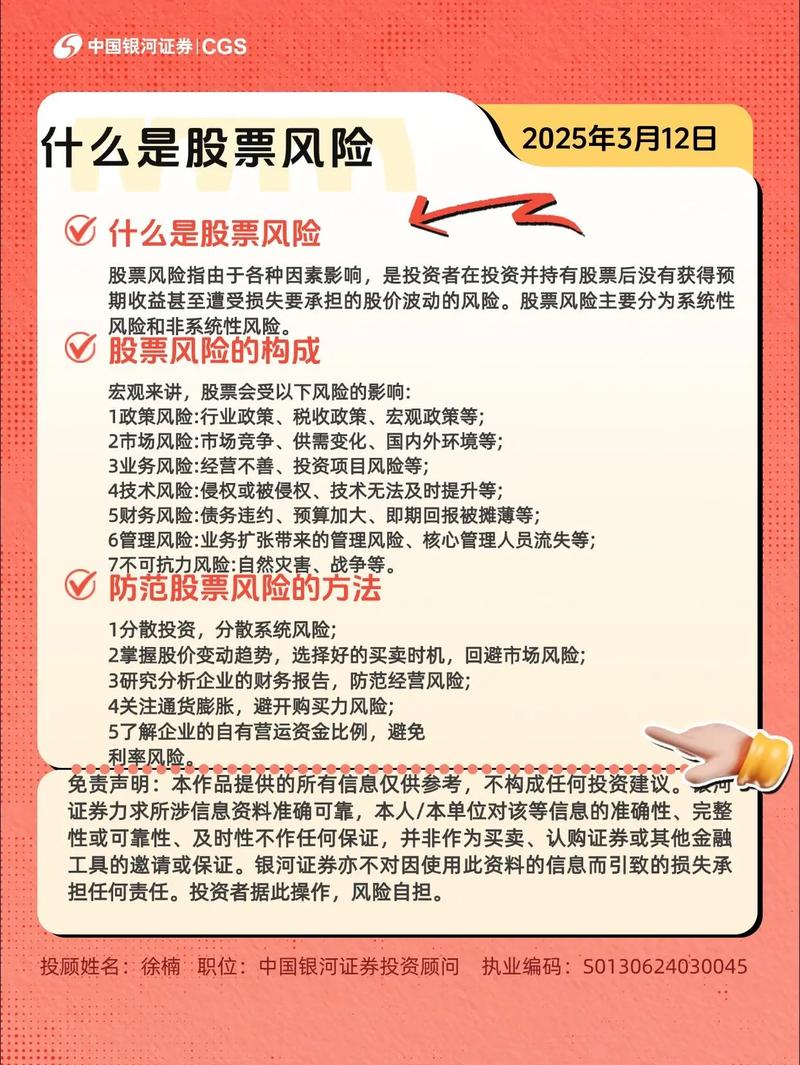

防范股票投资风险是每一位投资者都必须掌握的核心技能,风险无法被完全消除,但可以通过系统性的策略和纪律来有效管理和控制。

(图片来源网络,侵删)

以下是一份全面且可操作的股票投资风险防范指南,从核心理念到具体策略,层层递进。

第一部分:核心理念与心态建设

在采取任何具体行动之前,建立正确的投资心态是防范风险的基石。

-

风险与收益并存

- 核心认知:永远不要忘记,高收益的背后必然伴随着高风险,不存在“低风险、高收益”的稳定好事,你的目标不是追求最高收益,而是在可承受的风险范围内,追求合理的回报。

-

能力圈原则

(图片来源网络,侵删)

(图片来源网络,侵删)- 核心认知:只投资于你能够理解的行业和公司,如果你看不懂一家公司的商业模式、盈利来源和竞争优势,就最好不要碰它,巴菲特的名言“投资你真正了解的东西”就是这个道理。

- 实践:从你熟悉的行业开始,比如你从事的科技、消费或金融行业,你对这些行业的动态和趋势有天然的敏感度。

-

长期主义视角

- 核心认知:不要把股票当成赌博的筹码,而是将其视为购买公司的一部分所有权,市场的短期波动是随机的,难以预测,但优秀公司的价值会随着时间增长而提升,用长期的眼光看待投资,可以让你忽略短期噪音,避免追涨杀跌。

-

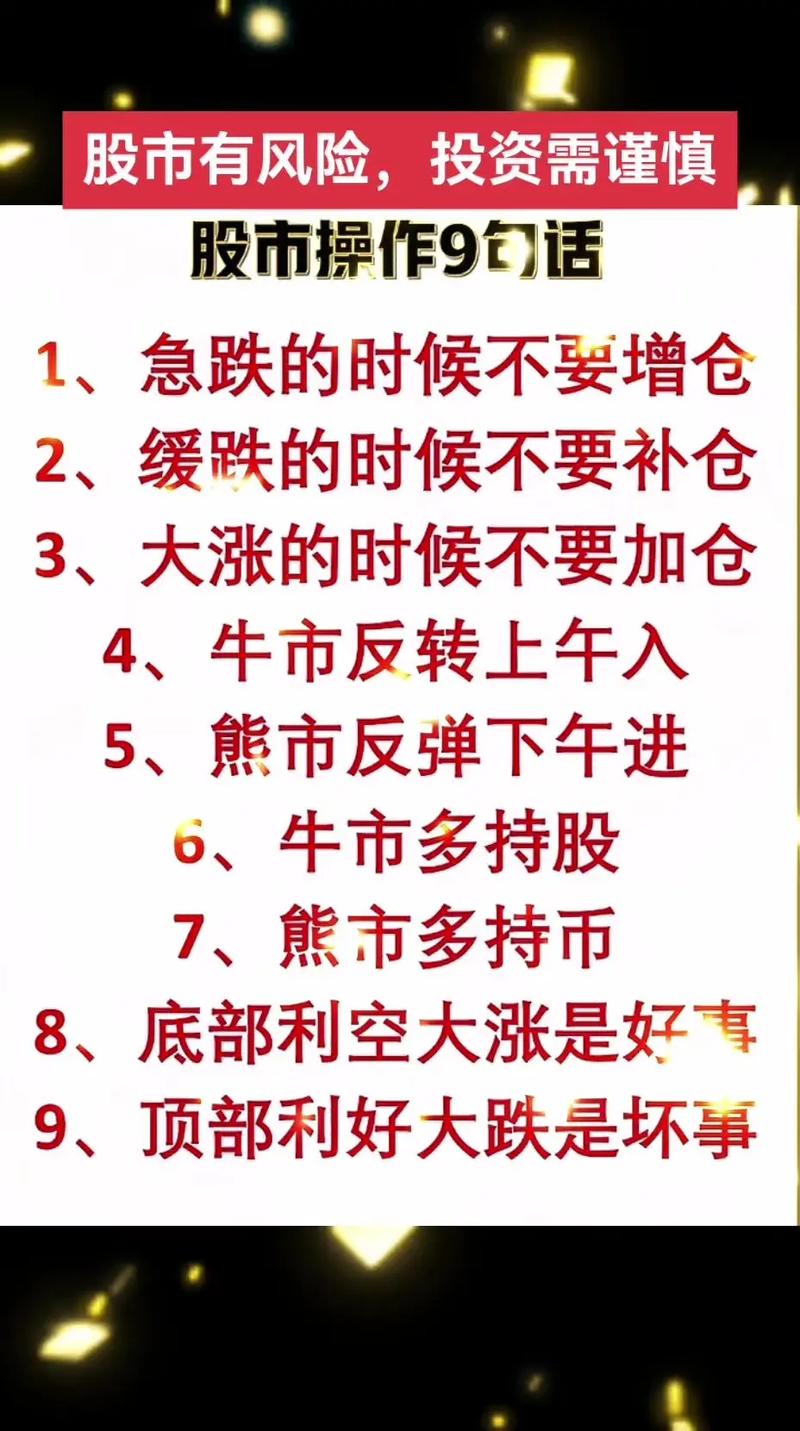

敬畏市场,保持谦逊

- 核心认知:市场永远是对的,不要试图去预测市场的顶部和底部,承认自己可能会犯错,并愿意及时纠错,是生存下来的关键。

第二部分:事前准备与资产配置

这是在投入真金白银前最重要的步骤,决定了你投资的“地基”是否稳固。

-

明确投资目标与风险承受能力

(图片来源网络,侵删)

(图片来源网络,侵删)- 问自己:

- 我这笔钱打算用多久?(短期、中期还是长期?)

- 我能承受多大的亏损?(5%、20%还是更多?)

- 我期望的年化收益率是多少?

- 作用:目标决定了你的投资期限和策略,风险承受能力决定了你的资产配置比例,年轻人可以承受更高风险,配置更多股票;临近退休者则应更注重本金安全,配置更多债券和现金。

- 问自己:

-

建立应急备用金

- 核心要求:在投入股市之前,务必准备好足够覆盖 3-6个月 生活开支的现金或活期存款。

- 作用:这笔钱是你的“安全垫”,确保在遇到突发状况(如失业、疾病)时,你不必被迫在市场低位卖出股票,从而避免永久性亏损。

-

资产配置:分散投资的“金科玉律”

- 核心策略:“不要把所有鸡蛋放在同一个篮子里。” 这是最重要、最有效的风险防范手段。

- 如何配置:

- 跨资产类别:将资金分配到股票、债券、基金、现金、房地产等不同资产中,不同资产的相关性低,可以平滑整体组合的波动。

- 跨行业/板块:即使只投资股票,也要分散在不同行业,如科技、消费、医疗、金融、能源等,避免某个行业(如教培、地产)出现系统性风险时全军覆没。

- 跨地域:如果条件允许,可以配置一部分海外资产(如通过QDII基金或港股),对冲单一国家或地区的经济风险。

-

只用“闲钱”投资

- 核心原则:绝对不要使用生活必需资金、借贷资金(如信用卡、房贷)来投资。

- 作用:用闲钱投资,你的心态会更平和,能够从容面对市场的涨跌,做出理性的决策,而不是因为资金压力而恐慌操作。

第三部分:投资过程中的具体策略

这是执行层面的操作,直接关系到风险控制的成效。

-

深入研究,做好尽职调查

- 做什么:在买入一家公司前,至少要了解:

- 公司基本面:它是做什么的?核心产品/服务是什么?盈利模式是否清晰?

- 财务状况:阅读财务报表(利润表、资产负债表、现金流量表),关注收入、利润、毛利率、负债率等关键指标是否健康。

- 行业地位:它在行业中是龙头、挑战者还是跟随者?护城河(竞争优势)宽不宽?

- 估值水平:当前股价是贵还是便宜?(可以参考市盈率P/E、市净率P/B等指标,并与历史水平及同行比较)。

- 做什么:在买入一家公司前,至少要了解:

-

分散投资,但不要过度分散

- 适度分散:对于个人投资者,持有 10-20只 不同行业、不同风格的股票通常是比较理想的,这既能有效分散风险,又不会让你精力分散,无法深入研究每一家公司。

- 避免“伪分散”:不要买10只同一家公司的股票,或者买10只同行业的“难兄难弟”,这起不到分散风险的作用。

-

仓位管理与价值平均法

- 分批建仓:不要一次性将所有资金投入,当你看好一只股票时,可以先买入一部分(如1/3或1/2),然后观察市场走势和公司表现,再决定是否加仓,这可以摊薄成本,降低买在短期高点的风险。

- 价值平均法:设定一个固定的投资周期(如每月)和金额,定期定额买入,这种方法在市场下跌时能买到更多便宜份额,在上涨时买入较少份额,长期下来可以有效拉低平均成本,是一种纪律性很强的投资方式。

-

设置止损纪律

- 核心作用:这是防止“小错酿成大祸”的最后一道防线,当股价下跌到你的预设价位时,无条件卖出,以控制单笔投资的损失。

- 如何设置:

- 百分比止损:设定亏损达到10%或15%时卖出,简单直接,适合大多数投资者。

- 技术位止损:根据股价的关键支撑位(如前期低点、重要均线)来设置。

- 时间止损:如果买入后一段时间(如3-6个月)股价没有按预期上涨,甚至基本面发生恶化,也应考虑卖出。

- 关键:止损纪律一旦建立,必须严格执行,不能因为“舍不得”或“再等等看”而变成“永久股东”。

-

学会止盈,克服贪婪

- 核心作用:锁定利润,避免到手的收益因市场回调而消失。

- 如何操作:

- 目标止盈:在买入前就设定一个盈利目标(如盈利30%、50%),达到后卖出或至少卖出一部分。

- 分批止盈:当股价达到一个目标位时,卖出一半;如果继续上涨,再卖掉剩下的一半,这样既能保证部分利润落袋为安,又不会踏空后续的上涨行情。

- 跟踪止盈:设定一个移动止损线,最高价回撤10%即卖出”,这样股价上涨时,止损位会跟着上移;一旦回调,能及时卖出。

第四部分:事后的持续监控与心态调整

投资不是一锤子买卖,买入只是开始。

-

定期审视投资组合

- 频率:每季度或每半年检查一次。

- 看什么:

- 公司基本面是否发生了变化?(如业绩下滑、管理层变动、行业政策改变)

- 股价估值是否过高?

- 各个资产和行业的配置比例是否偏离了最初的计划?是否需要再平衡?

-

远离市场噪音,独立思考

- 警惕:不要被“内幕消息”、“专家荐股”、“炒股群”等噪音干扰,市场上有无数声音,但最终为自己的决策负责的只有你自己。

- 怎么做:坚持自己的投资逻辑,基于事实和研究做判断。

-

持续学习,复盘总结

- 学习:阅读经典的投资书籍(如《聪明的投资者》)、关注高质量的财经信息、学习新的分析方法和工具。

- 复盘:无论是成功的投资还是失败的交易,都要进行复盘,总结经验教训,不断优化自己的投资体系。

防范风险的清单

在每次投资决策前,问自己以下问题:

| 类别 | 问题 | 目的 |

|---|---|---|

| 心态 | 我是用闲钱投资吗?我能接受这笔钱可能亏损多少? | 确保心态平和,不因压力做出错误决策。 |

| 准备 | 我有3-6个月的应急备用金吗?我的资产配置合理吗? | 建立安全垫,从源头上控制风险。 |

| 研究 | 我真的了解这家公司和它所在的行业吗?我看过它的财报吗? | 只投资自己能力圈内的东西,避免“踩坑”。 |

| 策略 | 我是一次性买入还是分批建仓?我设置好止损位了吗? | 控制买入成本,并预设退出机制。 |

| 执行 | 我是否严格执行了止损和止盈纪律? | 克服人性弱点(贪婪与恐惧),保持纪律性。 |

防范风险是一个持续的过程,它比预测市场更重要,一个优秀的投资者,首先是风险的“管理者”。