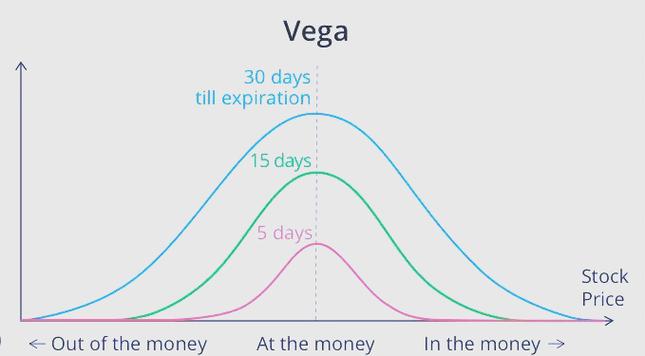

什么是Vega?

我们需要理解单个期权的Vega。

(图片来源网络,侵删)

- 定义:Vega衡量的是期权价格对标的资产隐含波动率每变动1个百分点(或1%,即0.01)所引起的变动幅度。**

- 核心思想:它告诉你,当市场对未来价格波动的预期(即隐含波动率)发生变化时,你的期权头寸价值会增加或减少多少。

- 计算公式:

期权价格的变化 ≈ Vega × Δ隐含波动率 - 单位:通常以货币单位(如美元)表示,一个期权的Vega是0.15,意味着当隐含波动率上升1个百分点(比如从20%到21%)时,该期权的价格将上涨0.15美元。

单个期权Vega的关键特性:

| 期权类型 | Vega值 | 说明 |

|---|---|---|

| 看涨期权 | 正数 | IV ↑ → 期权价格 ↑ |

| 看跌期权 | 正数 | IV ↑ → 期权价格 ↑ |

| 买入期权 | 正数 | 你做多波动率,IV上升对你有利。 |

| 卖出期权 | 负数 | 你做空波动率,IV上升对你不利。 |

| 实值期权 | 绝对值较小 | 对IV变化不敏感。 |

| 平价期权 | 绝对值最大 | 对IV变化最敏感。 |

| 虚值期权 | 绝对值较小 | 对IV变化不敏感。 |

| 到期日近的期权 | 绝对值较小 | 时间价值少,对IV变化不敏感。 |

| 到期日远的期权 | 绝对值较大 | 时间价值多,对IV变化更敏感。 |

简单总结:只要你的头寸是“买入期权”(无论是看涨还是看跌),你的Vega就是正的,你就希望市场波动起来,如果你的头寸是“卖出期权”,你的Vega就是负的,你希望市场保持平静。

什么是期权投资组合的Vega?

期权投资组合的Vega,就是该组合中所有单个期权Vega的代数和。

- 公式:

组合Vega = Σ (每个期权的数量 × 每个期权的Vega) - 意义:它衡量了整个投资组合对隐含波动率变化的总体敏感度,这是风险管理中至关重要的一个维度。

为什么Vega对投资组合管理至关重要?

Vega管理是期权交易的核心,因为:

- 波动率是独立的风险因子:标的资产的价格和隐含波动率是两个相对独立的风险来源,即使标的资产价格不动,仅仅因为市场恐慌或乐观情绪导致IV飙升或暴跌,你的期权组合价值也可能发生剧烈变化。

- “波动率微笑/偏斜”:在现实中,不同行权价和到期日的期权有不同的隐含波动率,形成所谓的“波动率曲面”,整个市场的波动率水平会系统性上升或下降,这就是Vega风险的主要来源。

- 影响策略盈亏:许多策略的成败不仅取决于方向,更取决于波动率的预测,一个纯粹的方向性交易,如果忽略了Vega,可能在方向判断正确的情况下,因为IV下降而导致亏损。

如何计算和管理投资组合的Vega?

计算示例

假设你有一个包含以下头寸的组合:

(图片来源网络,侵删)

| 期权 | 数量 | 单个Vega | 头寸Vega (数量 × 单个Vega) |

|---|---|---|---|

| 购入AAPL看涨期权 | +10 | +0.18 | +10 × 0.18 = +1.8 |

| 卖出AAPL看跌期权 | -5 | +0.15 | -5 × 0.15 = -0.75 |

| 购入TSLA跨式组合 | +2 (包含1看涨+1看跌) | (0.20 + 0.22) = 0.42 | +2 × 0.42 = +0.84 |

| 总计 | 组合Vega = +1.8 - 0.75 + 0.84 = +1.89 |

解读: 这个投资组合的Vega为 +1.89,这意味着,如果整个市场的隐含波动率普遍上升1个百分点,这个组合的总价值将增加约1.89美元,反之,如果IV下降1个百分点,组合价值将减少约1.89美元。

管理策略

管理Vega的目标是使投资组合的风险特征符合你的预期。

-

Delta中性 vs. Vega中性

- Delta中性:对冲标的资产价格波动的风险。

- Vega中性:对冲隐含波动率波动的风险。

- 一个成熟的交易者通常会同时管理Delta和Vega,一个组合可以是Delta中性但Vega很高(买入跨式组合),这意味着它对价格方向不敏感,但对波动率变化非常敏感。

-

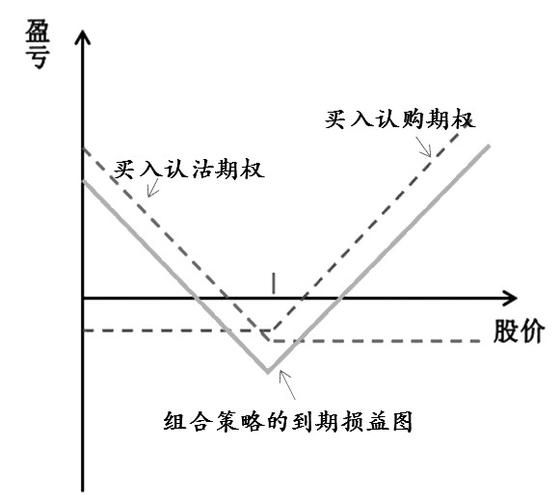

如何实现Vega中性?

(图片来源网络,侵删)

(图片来源网络,侵删)- 如果你的组合Vega为正(做多波动率),但预期IV会下降,你需要降低Vega。

- 方法:卖出一些期权(降低Vega),或者买入一些Vega为负的仓位(如卖出跨式组合、宽跨式组合)。

- 如果你的组合Vega为负(做空波动率),但预期IV会上升,你需要增加Vega。

- 方法:买入一些期权(增加Vega),或者卖出一些Vega为负的仓位(即平仓,或反向操作)。

- 如果你的组合Vega为正(做多波动率),但预期IV会下降,你需要降低Vega。

-

波动率交易

- 做多Vega:预期市场将爆发(如财报、重大事件前),买入期权,如跨式组合、宽跨式组合,你的盈利不仅来自价格大幅波动,也来自IV上升带来的时间价值膨胀。

- 做空Vega:预期市场将平静,卖出期权,如卖出跨式组合,你赚取的是时间价值衰减,并希望IV下降来放大你的利润。注意:做空Vega风险极高,尤其是在黑天鹅事件发生时。

-

Vega的衰减

与Theta(时间价值衰减)类似,Vega也会随着到期日的临近而衰减,尤其是在平价期权上,这意味着,即使IV不变,一个做多Vega的组合随着时间的推移,其Vega敏感度也会逐渐降低。

Vega与Gamma、Theta的关系

Vega不是孤立存在的,它与Gamma和Theta紧密相连,尤其是在构建复杂策略时。

-

Vega 和 Gamma:

- Gamma衡量的是Delta的变化速度。

- 高Vega的头寸也伴随着高Gamma,买入一个平价的、即将到期的期权,它的Vega和Gamma都会非常高,这意味着该头寸对IV和标的资产价格的双重变化都非常敏感。

- 一个高Vega、高Gamma的组合,在市场剧烈波动时,盈利潜力巨大,但风险也同样巨大。

-

Vega 和 Theta:

- Theta衡量的是时间价值的衰减。

- 一个做多Vega的组合(如买入期权)通常伴随着负Theta(时间价值在流失),这是一个经典的权衡:你支付权利金(承受Theta损耗)来获得对波动率上升的敞口(Vega收益)。

- 一个做空Vega的组合(如卖出期权)通常伴随着正Theta(时间价值在增长),你赚取时间价值,但承担了IV上升的风险。

| 概念 | 核心要点 |

|---|---|

| 单个期权Vega | 衡量期权价格对IV变化的敏感度,买入为正,卖出为负,平价、长期期权的Vega最大。 |

| 组合Vega | 组合中所有期权Vega的代数和,衡量整个组合对IV变化的总体风险。 |

| Vega管理 | 是期权交易的核心,通过调整头寸来控制对波动率变化的敞口,使其符合预期。 |

| 交易策略 | 做多Vega(买入期权)赌波动率上升;做空Vega(卖出期权)赌波动率下降。 |

| 与其他希腊字母关系 | 与Gamma、Theta密切相关,高Vega策略通常也意味着高Gamma和负Theta(买入方),或高Gamma和正Theta(卖出方)。 |

理解并有效管理Vega,是从一个简单的方向交易者转变为一个全面的期权策略家的关键一步,它让你能够构建出对市场各种情景(上涨、下跌、盘整、爆发)都有明确应对方案的稳健投资组合。