第一部分:什么是第三方投资与理财?

我们要明确“第三方”的定义。

- 第一方: 您自己,资金的拥有者。

- 第二方: 金融机构,如银行、保险公司、证券公司、基金公司等,它们直接发行或销售金融产品。

- 第三方: 独立于您和金融机构的机构或个人,它们不直接发行产品,而是作为中介或顾问,为您提供投资建议、产品筛选、资产配置等服务。

核心特点:

- 独立性: 理论上,它们不应从某一家金融机构获得巨额佣金,而是站在您的角度考虑问题。

- 客观性: 它们会分析市场上多家机构的产品,为您挑选最适合的,而不是只推销自家产品。

- 专业性: 通常拥有专业的投资顾问团队和研究能力,提供您个人难以企及的市场分析和资产配置方案。

第二部分:第三方理财机构的常见类型

在中国市场,第三方理财机构主要有以下几类:

| 类型 | 主要代表 | 核心业务 | 特点 |

|---|---|---|---|

| 第三方基金销售平台 | 蚂蚁财富(支付宝)、天天基金网、蛋卷基金、且慢 | 销售公募基金、部分私募基金等。 | 平台化、标准化,产品选择极多,费率透明,购买方便,适合大众投资者,是当前最主流的第三方理财入口。 |

| 独立理财顾问 | 线上理财师、线下独立理财工作室 | 提供一对一的个性化财务规划、资产配置建议。 | 高度个性化、服务深入,收费模式可能是按咨询小时收费、按资产规模收费或从产品佣金中分成,适合高净值或有复杂需求的客户。 |

| 第三方财富管理公司 | 诺亚财富、钜派投资、恒天财富等 | 销售私募股权、私募证券、信托计划、资管计划等“非标”或“高净值”产品。 | 门槛高、产品复杂,通常服务于高净值客户,产品收益率可能较高,但风险也相应更高,需要仔细甄别。 |

| 互联网综合理财平台 | 理财通(腾讯)、京东金融、陆金所 | 销售公募基金、保险、银行理财等多种产品。 | 场景化、一站式,依托于大型互联网流量入口,产品种类丰富,用户体验好。 |

第三部分:第三方理财的核心优势

为什么越来越多的人选择第三方理财?

-

产品超市,选择更多元:

(图片来源网络,侵删)

(图片来源网络,侵删)您可以在一个平台上看到来自不同银行、基金公司、证券公司的产品,打破单一金融机构的产品壁垒,实现“货比三家”。

-

专业筛选,降低信息不对称:

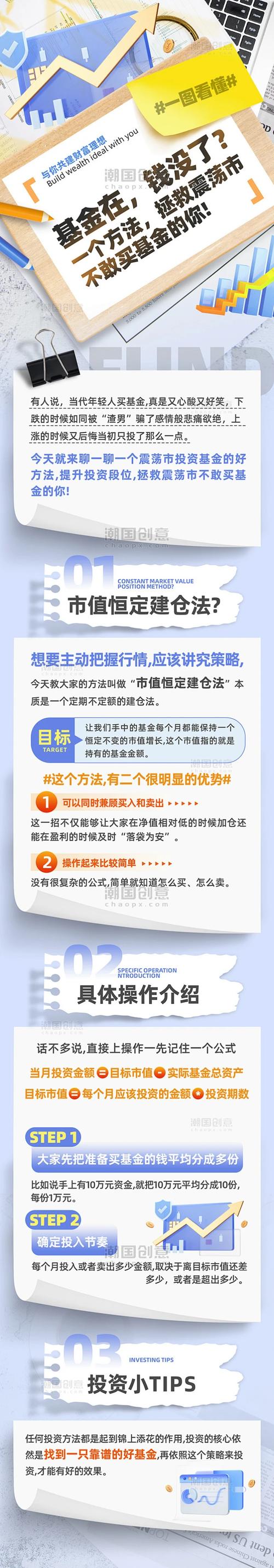

市场上几千只基金、上万个理财产品,普通人难以分辨优劣,第三方机构有专业的研究团队,对产品进行深度分析、评级和筛选,帮助您“沙里淘金”。

-

工具辅助,决策更科学:

(图片来源网络,侵删)

(图片来源网络,侵删)提供强大的数据工具,如基金筛选器、资产配置分析、风险测评、收益回撤分析等,帮助您更理性地做出投资决策,避免追涨杀跌。

-

费率优惠,降低投资成本:

第三方平台为了吸引客户,常常提供比官方渠道更低的申购费、赎回费折扣,长期来看,复利效应下,节省的费用是一笔可观的财富。

-

一站式账户管理,体验更便捷:

通常只需要开立一个账户,就可以购买平台上的各类产品,资金和资产一目了然,方便进行整体管理和监控。

第四部分:第三方理财的潜在风险与挑战

优势明显,但风险不容忽视。

-

利益冲突风险:

- “卖方”模式陷阱: 很多第三方机构的收入主要来自销售产品的佣金,这可能导致它们更倾向于销售佣金高的产品,而不是最适合您的产品,这是最大的风险点。

- “买方”模式: 真正的独立理财顾问(RIA)采用按服务收费的模式,理论上能更好地保证中立性,但在国内还不普及。

-

“飞单”风险:

指某些理财机构的销售人员为了获取高额佣金,私自销售未经公司批准的、甚至是非法的理财产品,这些产品风险极高,一旦出事,投资者的血本无归。

-

专业能力参差不齐:

市场机构鱼龙混杂,有些所谓的“专家”可能只是经过简单培训的销售人员,其专业能力和道德水准难以保证。

-

过度营销与“投顾”服务流于形式:

平台可能用各种营销活动(如红包、限时折扣)诱导您频繁交易或购买特定产品,所谓的“投顾服务”可能只是机器人的模板化回复,缺乏真正的个性化关怀。

-

平台自身风险:

平台是否合规?是否有完善的风控体系?系统是否安全?虽然头部平台风险较低,但仍需关注。

第五部分:如何选择和使用第三方理财平台?(实操指南)

选择第三方理财,就像选一位“家庭医生”,需要谨慎。

第一步:明确自身需求(自我诊断)

- 风险承受能力: 您能接受多大的亏损?是保守型、稳健型还是进取型?

- 投资目标: 为了买房、子女教育、退休养老还是财富增值?目标决定了投资期限和预期收益。

- 资金情况: 您有多少可投资的闲钱?这笔钱多久不用?

第二步:选择靠谱的平台(筛选诊所)

- 看资质: 查看平台是否持有中国证监会颁发的《基金销售业务资格证书》,这是合法销售公募基金的“身份证”。

- 看背景: 平台是大型互联网公司(如腾讯、阿里)旗下的,还是知名金融机构(如券商)的,或是独立的财富管理公司?背景越雄厚,通常越可靠。

- 看规模与口碑: 平台成立时间、管理资产规模、用户数量、市场声誉和过往是否有负面新闻,可以通过应用商店评分、用户评论、媒体报道等侧面了解。

- 看产品线: 产品是否丰富?能否满足您的多元化配置需求?要看产品是否透明,信息披露是否充分。

第三步:有效利用平台功能(问诊开方)

- 认真做风险测评: 每次购买前,平台都会要求做风险测评,务必如实填写,这是平台为您推荐合适产品的依据,也是保护您自己的第一步。

- 善用筛选工具: 不要只看推荐榜单,学会使用筛选器,根据自己的需求(如基金类型、基金经理、成立年限、费率、回撤等)主动寻找产品。

- 阅读产品详情页: 不要只看历史收益!重点阅读“基金合同”或“产品说明书”中的“投资范围”、“风险揭示”部分,了解钱到底被投向了哪里。

- 理解费用构成: 清楚申购费、赎回费、管理费、托管费等所有费用,计算总成本。

第四步:警惕“销售话术”,保持独立思考

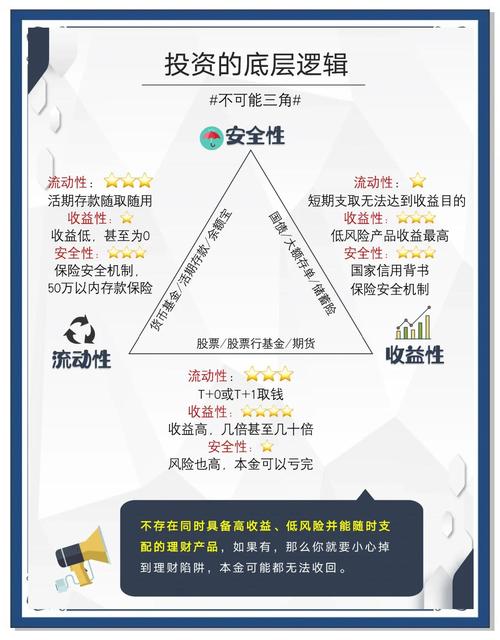

- 警惕“保本高收益”: 任何承诺“保本高收益”的都是骗局,收益永远与风险成正比。

- 警惕“短期暴富”: 不要相信“抓住下一个风口”、“一个月收益30%”等话术,投资是长跑。

- 不要盲目跟风: 看到别人买什么就买什么,投资决策应基于自己的财务状况和判断。

第六部分:总结与展望

第三方理财是现代投资理财的强大工具,它极大地提高了个人投资者获取信息和服务的效率,但它是一把“双刃剑”,既能为您“披荆斩棘”,也可能让您“误入歧途”。

核心理念:

- 第三方是“助手”,不是“救世主”。 最终的投资决策和风险,需要您自己承担。

- 学习是根本。 任何工具都无法替代您自身的金融知识,利用第三方平台的同时,也要不断学习投资理财知识。

- 资产配置是核心。 不要把所有鸡蛋放在一个篮子里,通过第三方平台,可以方便地构建一个包含股票、债券、现金、黄金等多种资产的多元化投资组合。

展望: 随着金融科技的发展,第三方理财正朝着智能化(AI投顾)、个性化(定制服务)、买方化(按服务收费)的方向演进,能真正站在投资者立场、提供高质量服务的平台将脱颖而出,成为市场的主流。