“高利率”和“高收益”往往伴随着“高风险”,不存在任何只赚不赔、收益远超市场平均水平且风险极低的投资产品,任何承诺“保本高息”的,都需要高度警惕,很可能是骗局。

(图片来源网络,侵删)

下面,我将从不同风险等级的投资品出发,分析它们各自的预期收益率、风险特点,并提供一个收益率参考框架。

收益率参考框架(按风险从低到高)

这是一个非常通用的参考,具体收益率会因市场环境(如利率周期、经济状况)而波动。

| 风险等级 | 投资品类 | 预期年化收益率(当前市场环境下) | 风险与特点 |

|---|---|---|---|

| 低风险 | 活期存款、货币基金 | 5% - 3% | 几乎无风险,流动性极好,适合存放短期备用金。 |

| 国债、大额存单 | 0% - 3.5% | 国家信用背书,风险极低,但流动性较差(需持有到期)。 | |

| 中低风险 | 银行R1/R2级理财 | 5% - 4.5% | 主要投资于债券、存款等固收类资产,风险较低,但不再承诺保本。 |

| 中等风险 | 纯债基金/偏债混合基金 | 0% - 6.0% | 波动性比银行理财大,收益潜力也更高,可能短期亏损。 |

| 年金险、增额终身寿险 | 5% - 4.0% (复利) | 长期锁定利率,安全性高,但流动性差,适合长期规划(如养老、教育)。 | |

| 中高风险 | 指数基金(如沪深300、标普500) | 长期年化7% - 15% | 长期持有收益可观,但短期波动巨大,需要择时或长期定投。 |

| 主动管理型股票基金 | 收益不确定,潜力大 | 极度依赖基金经理能力,可能获得超高回报,也可能大幅亏损。 | |

| 股票(个股) | 无上限,也可能亏光 | 风险最高,需要专业的选股能力、市场分析能力和强大的心理素质。 | |

| 高风险 | 加密货币(如比特币) | 波动极大,-50% ~ +200% | 高风险高波动,属于投机品,监管政策不明朗,不适合普通投资者。 |

| 期货、期权、外汇等衍生品 | 可能爆仓,风险极高 | 专业投资工具,使用杠杆,极少数人能稳定盈利。 | |

| 另类/灰色地带 | P2P网贷(已清退) | 已爆雷,切勿碰 | 历史教训,曾是“高收益”陷阱,现已基本出清。 |

| 非法集资/传销 | 血本无归 | 承诺不切实际的高息,是彻头彻尾的骗局。 |

如何理解“高利率”?不同视角下的标准

“高利率”是一个相对概念,取决于你的风险承受能力和比较基准。

-

对于保守型投资者(求稳为主):

(图片来源网络,侵删)

(图片来源网络,侵删)- 基准: 银行活期存款(约0.2%)和一年期定存(约1.5%)。

- “高利率”: 年化收益率能达到 4% - 5% 的产品就算高利率了。

- 可选产品: 银行中低风险理财(R2级)、优质纯债基金、国债。

- 核心诉求: 跑赢通胀(目前CPI约2-3%),资金安全。

-

对于稳健型投资者(能接受一定波动):

- 基准: 上述保守型投资者的收益。

- “高利率”: 年化收益率期望在 6% - 10% 之间。

- 可选产品: 偏债混合基金、指数基金(通过长期定投)、优秀的主动管理型基金。

- 核心诉求: 在控制回撤的前提下,追求超越通胀的、可观的资产增值。

-

对于激进型投资者(追求高回报):

- 基准: 股票市场的平均回报(长期约8-10%)。

- “高利率”: 年化收益率期望在 15%以上,甚至更高。

- 可选产品: 成长股、行业主题基金、加密货币、个股。

- 核心诉求: 资产快速增值,能承受巨大的短期亏损(可能达到30%甚至50%)。

当前市场环境下,哪些投资品可能提供“高利率”?

(截至2025年底至2025年初,市场利率处于下行周期)

-

银行理财(中低风险):

(图片来源网络,侵删)

(图片来源网络,侵删)- 特点: 保本理财时代结束,但R1(谨慎型)、R2(稳健型)产品风险依然较低。

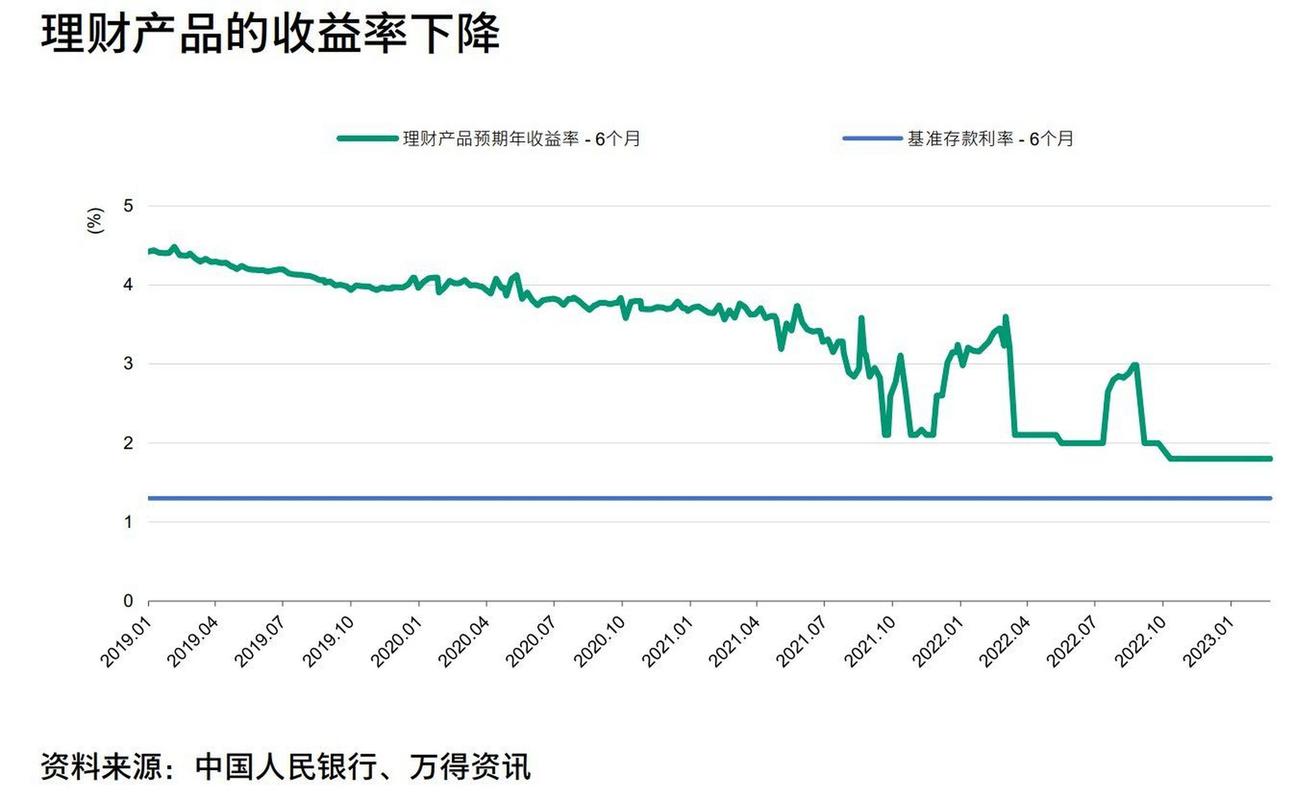

- 收益率: 目前3个月至1期的产品,年化收益率普遍在 5% - 4%,一些期限更长或投资策略更灵活的产品,可能达到4.5%左右。

- 如何操作: 通过银行APP或支付宝、微信等平台购买,注意查看产品说明书,明确其投资范围和风险等级。

-

债券基金(中低至中等风险):

- 特点: 主要投资于国债、金融债、企业债等,受利率影响,净值会有波动。

- 收益率: 纯债基金长期年化收益在 3%-6%,二级债基(可少量投资股票)收益潜力更高,但风险也更大。

- 如何操作: 选择历史业绩稳定、基金经理经验丰富的产品,适合作为资产配置的一部分。

-

指数基金(中高风险):

- 特点: 被誉为“懒人投资法”,通过购买指数基金,你相当于按市场比例持有了该指数包含的所有股票。

- 收益率: 长期来看,沪深300指数基金的年化收益在 8%-12% 左右,标普500等海外指数更高,但短期(1-2年)可能亏损20%以上。

- 如何操作: 强烈建议采用“基金定投”策略,即在固定时间(如每月10号)投入固定金额,可以平摊成本,降低风险,适合长期投资(至少3-5年)。

-

优质个股(高风险):

- 特点: 收益上限最高,但需要花大量时间研究公司基本面、行业前景、财务状况等。

- 收益率: 优秀的公司股票,几年内翻倍甚至数倍都有可能,反之,也可能“踩雷”导致巨大亏损。

- 如何操作: 不建议新手直接下场,如果非要尝试,务必用闲钱(不影响生活的钱),并且从你熟悉和了解的行业开始。

重要提醒与核心建议

-

警惕“高收益陷阱”: 所有承诺“保本高息”、“日结月付”且收益率远超上述合理范围的产品,100%是骗局。风险和收益永远成正比。

-

评估自身风险承受能力: 在投资前,问自己三个问题:

- 这笔钱我多久不用?(投资期限)

- 出现20%的亏损我能承受吗?(心理承受能力)

- 我懂这个投资品吗?(知识储备)

-

资产配置是王道: 不要把所有鸡蛋放在一个篮子里,一个健康的投资组合应该是“金字塔”结构:

- 底层(地基): 低风险资产(存款、货币基金、国债),保证生活安全和基本收益。

- 中层(主体): 中等风险资产(债券基金、指数基金),追求资产增值。

- 顶层(尖塔): 少量高风险资产(股票、黄金),用于博取高回报。

-

长期主义和复利效应: 对于普通人来说,“长期定投指数基金” 是穿越牛熊、分享经济增长红利的最简单、最有效的策略之一,不要试图预测市场高低点,坚持长期持有,让时间和复利为你工作。

追求“高利率”投资理财,首先要明确你对“高”的定义,对于大多数人而言,通过合理的资产配置,将资金分散到低、中、高风险的产品中,追求一个长期、稳定、可持续的综合年化收益率(如6%-10%),远比追求短期“暴富”更现实、更安全,在投资路上,认知和心态,比运气更重要。