这是一个非常好的问题,也是很多人关心的话题,投资理财的收益率不是一个固定的数字,而是一个结果,它取决于你的目标、策略、风险承受能力和市场环境。

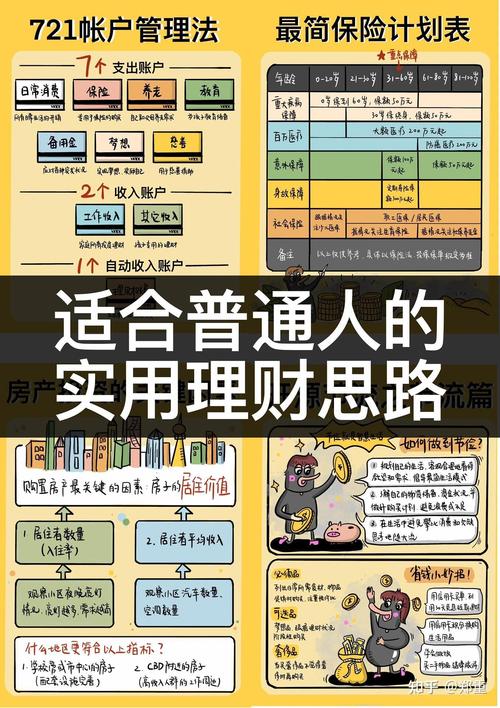

(图片来源网络,侵删)

要获得理想的投资收益率,你需要遵循一个系统性的方法,下面我将从核心理念、具体步骤、常见工具和风险控制四个方面,为你详细拆解如何做投资理财以达到你的目标收益率。

第一部分:核心理念——收益率是“赚”出来的,不是“想”出来的

在开始之前,必须建立正确的观念:

- 收益与风险成正比:这是投资世界最基本、最重要的法则,想获得高收益,就必须承担相应的风险,不存在“低风险、高收益”的稳定投资(除非是骗局)。你的目标收益率必须与你的风险承受能力相匹配。

- 复利是第八大奇迹:爱因斯坦的名言,你的收益再投资,产生新的收益,如此循环,长期下来会产生惊人的效果。时间是复利最好的朋友,越早开始,效果越显著。

- 没有最好的投资,只有最适合你的投资:别人年化20%的策略,可能并不适合你,因为他的风险承受能力和你的完全不同,你的投资组合应该为你“量身定制”。

第二部分:五步法:如何设定并实现你的投资收益率

第1步:明确你的理财目标(目标导向)

这是所有投资的起点,没有目标,就像航行没有目的地,你需要问自己:

- 为什么投资? 是为了:

- 短期目标(1-3年):买车、旅游、应急备用金。

- 中期目标(3-10年):买房首付、子女教育金。

- 长期目标(10年以上):退休养老、财富传承。

- 你的目标收益率是多少?

- 短期目标:通常要求本金安全、流动性高,收益率目标不宜过高,比如能跑赢活期存款或短期国债即可(年化2%-4%)。

- 中期目标:可以承受一定波动,追求稳健增值,收益率目标可以设定为年化5%-8%。

- 长期目标:有足够的时间来平滑市场波动,可以承受较大风险,追求长期高增长,收益率目标可以设定为年化8%-15%甚至更高。

举例:小李30岁,计划60岁退休,他希望退休后能有每年50万的 passive income(被动收入),假设他现在有50万本金,那么他需要通过投资让这笔钱在未来30年增长到一个能产生50万年收益的规模,通过计算,他可能需要实现一个年化复合收益率8%-10%的目标。

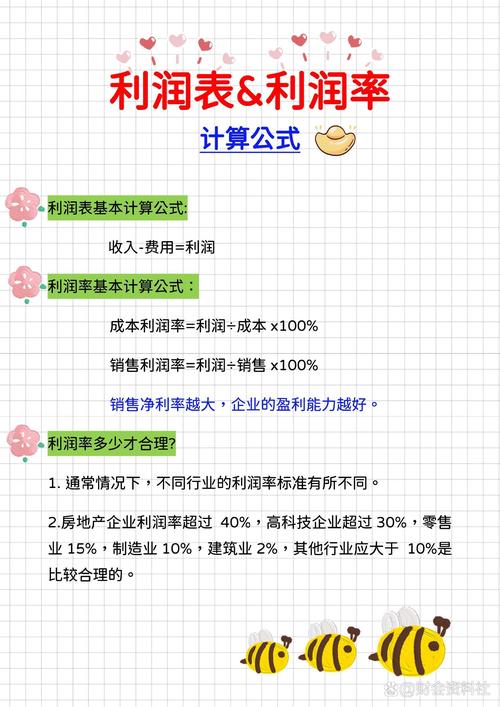

(图片来源网络,侵删)

第2步:评估你的风险承受能力(知己知彼)

风险承受能力包括两个层面:客观能力和主观态度。

- 客观风险承受能力:

- 你的年龄:年轻人风险承受能力通常更高。

- 你的收入和稳定性:收入高且稳定,可以承受更大风险。

- 你的资产状况:是否有房有贷,家庭负担如何。

- 投资期限:投资时间越长,抗风险能力越强。

- 主观风险承受能力:

- 你的心理素质:当你的投资组合下跌20%甚至30%时,你会恐慌性抛售,还是能淡定持有?做一个压力测试:如果投入10万,一年后变成7万,你怎么办?

结合第1步的目标和第2步的风险评估,你就能确定一个现实的、可行的年化收益率区间。

第3步:学习并选择投资工具(武装自己)

根据你的目标和风险偏好,选择合适的投资工具,以下是一些常见工具及其大概的收益风险特征:

| 投资工具 | 预期年化收益率 | 风险等级 | 流动性 | 适合人群/目标 |

|---|---|---|---|---|

| 现金类 | ||||

| 活期存款/货币基金 | 5% - 2.5% | 极低 | 极高 | 短期备用金、零钱理财 |

| 固定收益类 | ||||

| 国债/地方政府债 | 5% - 3.5% | 低 | 较高 | 稳健型投资者,保值为主 |

| 银行理财 | 5% - 4.5% | 低-中 | 中等 | 稳健型投资者,追求略高收益 |

| 纯债基金/可转债基金 | 3% - 6% | 中-中高 | 较高 | 能接受一定波动的稳健投资者 |

| 权益类 | ||||

| 指数基金 (如沪深300、标普500) | 长期年化8%-10% | 高 | 高 | 长期投资者,追求市场平均收益 |

| 主动管理型股票基金 | 长期年化10%-15%+ | 极高 | 高 | 风险承受能力强,能接受高波动 |

| 个股投资 | 不确定,可能极高也可能为负 | 极高 | 高 | 专业能力强,研究时间充裕的投资者 |

| 另类投资 | ||||

| REITs (不动产信托基金) | 4% - 8% | 中高 | 较高 | 希望配置房地产,但不想直接买房的人 |

| 黄金/贵金属 | 抗通胀,长期收益约3%-5% | 中 | 高 | 资产配置,对冲风险 |

给新手的建议:从指数基金开始,它成本低、风险分散、能获得市场平均回报,是普通人实现长期收益的绝佳工具。

(图片来源网络,侵删)

第44步:构建你的投资组合(资产配置)

这是决定你长期收益率最关键的一步,远比挑选单个重要股票或基金重要。 不要把所有鸡蛋放在一个篮子里。

-

核心-卫星策略:

- 核心部分(70%-80%):投资于稳健、低成本的资产,如宽基指数基金(沪深300、中证500、标普500等)、债券基金,这部分决定了你投资组合的“底色”,追求长期稳健增长。

- 卫星部分(20%-30%):投资于你更看好、预期收益更高的资产,如行业主题基金(消费、科技、医疗)、主动型股票基金、甚至少量个股,这部分用来增强收益,但波动也更大。

-

经典的“股债平衡”模型:

- 保守型:20%股票(或基金) + 80%债券(或基金),目标年化收益约4%-6%。

- 稳健型:50%股票(或基金) + 50%债券(或基金),目标年化收益约6%-8%。

- 积极型:80%股票(或基金) + 20%债券(或基金),目标年化收益约8%-12%。

举例:一个稳健型投资者,计划每月定投5000元。

- 核心部分:每月3000元定投沪深300指数基金 + 2000元定投中证500指数基金。

- 卫星部分:每月1000元定投看好的某个科技行业主题基金。

第5步:执行与再平衡(纪律执行)

- 坚持定投:对于大多数没有时间盯盘的普通人来说,基金定投是克服人性弱点(追涨杀跌)、平摊成本的最佳方式,在市场下跌时坚持买入,才能在市场上涨时获得丰厚回报。

- 长期持有:投资是“种树”,不是“炒菜”,不要因为短期的市场波动而频繁买卖,相信复利的力量,给时间以回报。

- 定期再平衡:每年或每半年检查一次你的投资组合,如果因为市场涨跌,导致你的资产配置比例偏离了目标(比如股票涨太多了,占比从50%变成了70%),就卖掉一部分股票,买入债券,让比例回到50:50,这能帮你“高卖低买”,锁定利润,控制风险。

第三部分:常见误区(避坑指南)

- 追求一夜暴富:总想找到“下一个特斯拉”,结果往往成为“接盘侠”,追求合理、可持续的收益。

- 频繁交易:手续费侵蚀利润,而且很难踏准节奏。

- 盲目跟风:听信“内幕消息”或网红推荐,投资自己完全不了解的东西。

- 把投资当赌博:满仓押注单一股票或行业,风险极高。

- 恐慌性抛售:市场一跌就害怕,割肉离场,把浮亏变成实亏,只有卖出才是真正的亏损。

想要实现理想的投资理财收益率,你需要:

- 明确目标:知道为了什么而投资,需要多少回报。

- 了解自己:清楚自己能承受多大的风险。

- 配置资产:通过“股债平衡”等策略,构建适合自己的投资组合。

- 执行纪律:坚持定投,长期持有,定期再平衡。

- 持续学习:市场在变,你需要不断更新知识,但不要轻易改变核心策略。

投资是一场马拉松,而不是百米冲刺。耐心、纪律和合理的规划,比任何小聪明都重要。 从今天开始,从小额定投一支指数基金做起,你就在通往理想收益率的正确道路上了。