- 什么是低风险投资与理财?

- 低风险投资的主要产品及其收益特点

- 如何选择适合自己的低风险产品?

- 低风险投资的策略与建议

- 重要提醒:低风险 ≠ 无风险,收益与通胀的平衡

什么是低风险投资与理财?

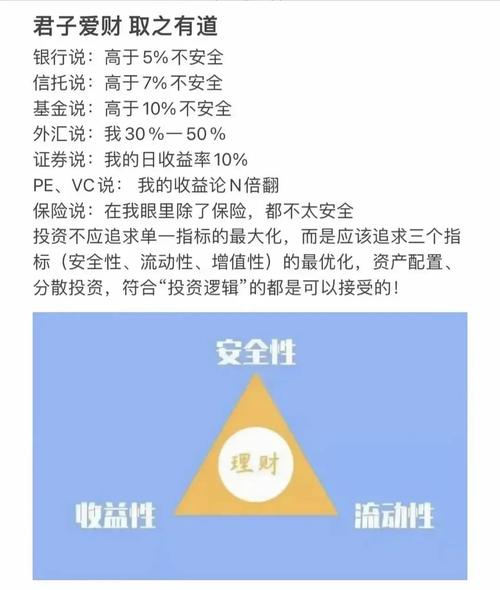

低风险投资与理财的核心目标是**本金安全和稳定收益,而非追求高回报,这类投资的特点是:

(图片来源网络,侵删)

- 本金波动小: 市场短期波动对资产价值影响有限,甚至几乎没有影响。

- 收益可预期: 收益率相对固定或在一个可预测的区间内。

- 流动性较好: 大部分产品可以较快地转换为现金(活期存款、货币基金等),但部分产品(如定期存款、国债)有固定期限。

- 投资门槛不一: 从1元起购(货币基金)到数万元(大额存单、信托)不等。

核心思想: 用牺牲高收益的可能性,来换取投资的安全性和确定性。

低风险投资的主要产品及其收益特点

以下是当前市场上主流的低风险投资产品,按风险和收益从低到高排列:

| 产品类别 | 风险等级 | 预期年化收益率 (仅供参考,实时变动) | 流动性 | 主要特点 |

|---|---|---|---|---|

| 活期存款 | 极低 | 20% - 0.30% | 极高 (随时可取) | 最安全,但收益率极低,是现金管理工具。 |

| 货币市场基金 (宝宝类) | 极低 | 50% - 2.50% | 极高 (T+0或T+1到账) | 风险极低,流动性媲美活期,是活期存款的绝佳替代品。 |

| 银行定期存款 | 极低 | 50% (3个月) - 2.60% (3年) | 较差 (需持有到期) | 保本保息,受存款保险制度保护(50万以内)。 |

| 国债 (储蓄国债) | 极低 | 38% (3年期) - 2.57% (5年期) | 较差 (可提前兑取,但会损失利息) | 国家信用背书,安全性最高,被称为“金边债券”。 |

| 国债逆回购 | 极低 | 5% - 7%+ (波动大) | 极高 (1天、2天、7天等短期) | 实质是短期贷款,用国债作抵押,非常安全。 |

| 银行大额存单 | 极低 | 35% (1年) - 3.25% (3年) | 较差 (可转让,但可能折价) | 定期存款的升级版,利率更高,门槛通常20万起。 |

| 纯债基金 (中短债/长债) | 中低 | 5% - 4.5% | 较好 (T+1或T+2到账) | 主要投资债券,不投股票,净值会有轻微波动,但长期收益通常高于存款。 |

| 银行R1/R2级理财产品 | 低/中低 | 8% - 4.0% | 较差 (有封闭期) | 银行代销,主要投资存款、债券等固收类资产,不承诺保本。 |

| 结构性存款 | 低 | 浮动收益 (保本,但收益不确定) | 较差 (有封闭期) | 本金安全,收益与利率、汇率、指数等挂钩,可能获得较高或较低收益。 |

收益说明:

- 收益率均为市场平均水平或常见水平,具体产品会有差异。

- 收益率会随市场利率环境变化而波动,当央行降息时,新发行产品的收益率通常会下降。

如何选择适合自己的低风险产品?

选择哪种产品,主要取决于您的三个核心需求:

(图片来源网络,侵删)

a. 流动性需求

- 随时要用钱 (如应急备用金): 选择 活期存款 或 货币基金,货币基金是首选,收益更高。

- 确定1-3年内不用: 可以考虑 定期存款、大额存单、中短债基金。

- 3年以上长期闲置资金: 可以考虑 长期国债、长债基金、银行长期理财,以锁定更高的利率。

b. 收益目标

- 满足日常零钱增值: 对收益率要求不高,货币基金 足够。

- 跑赢通胀 (目标2%-3%): 纯债基金、银行R2理财 是不错的选择。

- 追求稳健增值 (目标3%-4%): 长期国债、大额存单、部分结构性存款 可以达到。

c. 风险承受能力

- 完全无法接受本金亏损: 只能选择 存款、国债、货币基金、结构性存款(保本型)。

- 能接受轻微的、短期的净值波动: 可以考虑 纯债基金,虽然债券基金理论上存在亏损可能,但中短债基金的波动非常小,历史上极少出现单月亏损超过1%的情况。

低风险投资的策略与建议

-

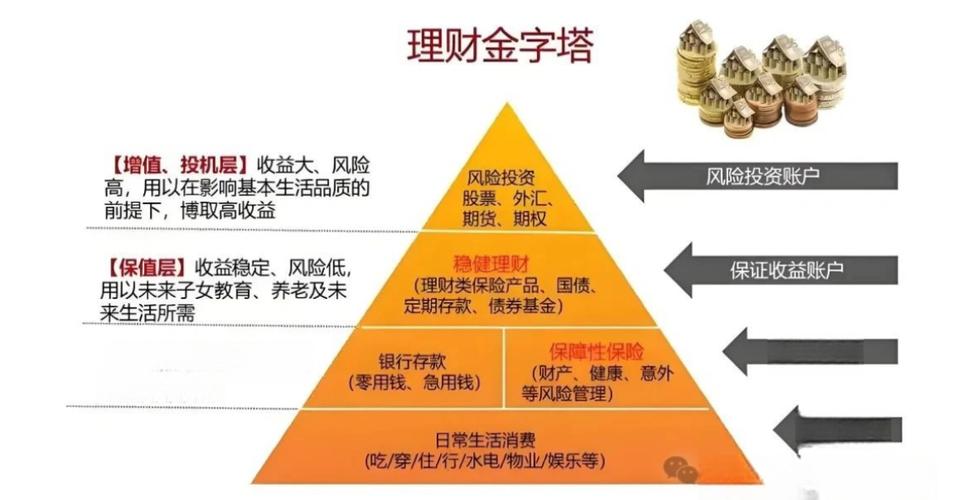

构建“金字塔”式资产配置:

- 塔基 (流动性储备): 拿出家庭资产的 10%-20% 作为应急备用金,放入 货币基金,确保安全性和流动性。

- 塔身 (稳健增值): 拿出 50%-70% 的资金,配置于 大额存单、国债、纯债基金、银行理财 等,追求稳健的超过通胀的回报。

- 塔尖 (博取高收益): 拿出 10%-20% 的资金,可以配置少量中高风险资产(如指数基金、股票基金),以博取更高收益,平衡整体组合的风险收益比。

-

利用“阶梯式投资”或“滚动投资”:

- 对于定期存款/国债: 如果有一笔20万的资金,不要全部存3年期,可以分成4份,分别存1年、2年、3年、3年,这样每年都有一笔钱到期,既可以应对不时之需,也能享受到利率上升带来的好处(到期后转存为更高利率的产品)。

-

不要把所有鸡蛋放在一个篮子里:

即使是低风险投资,也可以进行分散,一部分买银行理财,一部分买债基,一部分买国债,这样可以分散单一机构或单一市场的风险。

(图片来源网络,侵删)

(图片来源网络,侵删)

重要提醒:低风险 ≠ 无风险,收益与通胀的平衡

这是所有低风险投资者必须牢记的核心要点。

- 信用风险: 除了国债和存款,其他产品(如银行理财、债基)都存在发行方或交易对手违约的风险,虽然概率极低,但并非为零,选择信誉良好的大银行和知名基金公司至关重要。

- 市场风险: 纯债基金也会受到市场利率波动的影响,当市场利率上行时,已发行的债券价格会下跌,导致债券基金的净值短期回撤。

- 通胀风险 (最容易被忽视的风险):

- 假设您的理财年化收益是3%,而当年的通货膨胀率是3.5%,您的钱实际上是在贬值的,购买力下降了0.5%。

- 长期来看,过度追求“绝对安全”的活期存款和货币基金,财富会被通胀慢慢“侵蚀”。

- 低风险投资的目标不是单纯地“不亏钱”,而是在控制风险的前提下,努力实现“资产的保值增值”,即跑赢通胀。

对于低风险投资者而言,最好的策略是根据自身的流动性、收益目标和风险承受能力,将上述多种低风险产品进行科学的组合配置。

- 短期、应急的钱 → 货币基金

- 中期、确定不用的钱 → 大额存单/国债/中短债基金

- 长期、追求稳健增值的钱 → 长期国债/长债基金/银行理财

通过这样的配置,您可以在保障本金安全的前提下,构建一个既有流动性,又能有效对抗通胀、实现财富稳健增长的“压舱石”组合。