投资理财渠道非常多,不同渠道的风险、收益、流动性(变现能力)和门槛都各不相同,为了给您一个清晰、全面的参考,我将从“核心原则”到“具体渠道”,再到“行动步骤”,为您详细梳理。

(图片来源网络,侵删)

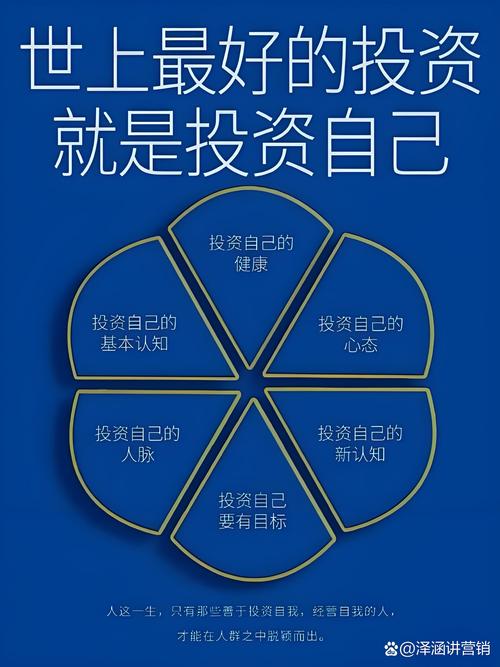

第一部分:投资理财的“黄金法则”(在投入任何钱之前请务必了解)

-

明确目标与风险偏好:

- 目标:您投资是为了什么?(5年后买房首付、20年后退休、子女教育基金),目标决定了您的投资期限。

- 风险偏好:您能接受多大的亏损?是看到账户下跌10%就寝食难安,还是能坦然面对30%的波动?这决定了您应该选择哪种类型的资产。

-

不懂不投:

永远不要投资自己完全不了解的东西,花时间学习,了解产品背后的逻辑、风险和运作方式。

-

资产配置是关键:

(图片来源网络,侵删)

(图片来源网络,侵删)- “不要把所有鸡蛋放在同一个篮子里”,这是投资最核心的智慧,根据您的目标和风险偏好,将资金分配到不同类型、不同风险的资产中(如股票、债券、现金、房产等),以平滑风险。

-

长期主义:

短期的市场波动是常态,长期来看,优质资产的价值会随着经济增长而提升,避免追涨杀跌,做时间的朋友。

-

闲钱投资:

- 只用“闲钱”投资,这笔钱是您在覆盖了日常生活开支、应急储备金(通常是3-6个月的生活费)之后,在未来3-5年内都不会动用的资金。

第二部分:主流投资理财渠道详解(从低风险到高风险)

以下渠道大致按风险和潜在收益从低到高排列,但请注意,很多渠道是混合型的。

(图片来源网络,侵删)

稳健型(风险较低,适合新手和保守型投资者)

-

银行存款

- 产品:活期存款、定期存款、大额存单。

- 优点:绝对安全,受存款保险制度保护(通常50万以内);流动性好(活期),收益固定(定期/大额存单)。

- 缺点:收益率低,可能跑不赢通胀(实际收益为负)。

- 适合人群:极度风险厌恶者,存放应急备用金。

-

货币基金

- 产品:支付宝的余额宝、微信的零钱通、各大银行APP的现金管理类产品。

- 优点:风险极低(通常亏损概率极小),流动性极高(可随时赎回),收益略高于银行活期。

- 缺点:收益率不高,随市场利率波动。

- 适合人群:存放短期备用金,作为现金管理工具。

-

国债

- 产品:储蓄国债(凭证式/电子式)、记账式国债。

- 优点:由国家信用担保,安全性极高;利率固定且高于同期银行存款;免利息税。

- 缺点:流动性一般,通常需要持有到期才能获得完整利息;购买有时需要抢购。

- 适合人群:追求绝对安全、能接受长期持有的稳健投资者。

-

银行理财/固收类理财

- 产品:R1(谨慎型)、R2(稳健型)风险等级的理财产品,主要投资于债券、存款等固收类资产。

- 优点:收益通常高于货币基金和存款;风险相对可控。

- 缺点:打破刚性兑付后,不再保本保息,存在净值波动和亏损的可能;有起投门槛(通常1万元)。

- 适合人群:有一定风险承受能力,追求稳健增值的投资者。

平衡型(风险中等,追求资产长期增值)

-

债券基金

- 产品:主要投资于国债、金融债、企业债等。

- 优点:专业管理,分散投资于多只债券,风险低于单一债券;收益通常高于纯固收理财。

- 缺点:净值会随市场利率和债券信用变动而波动。

- 适合人群:希望获得比纯固收更高收益,能接受小幅波动的投资者。

-

“固收+”基金

- 产品:大部分资产投资于债券等固收资产(打底),小部分资产投资于股票、可转债等权益资产(增强收益)。

- 优点:在追求稳健收益的基础上,力争获得更高回报;风险和波动性低于纯股票基金。

- 缺点:股市下跌时,增强部分也可能拖累整体表现。

- 适合人群:大部分投资者的“主力配置”,适合长期持有。

-

指数基金

- 产品:跟踪特定指数(如沪深300、中证500、标普500等)的基金,如ETF(交易型开放式指数基金)。

- 优点:

- 分散风险:一键买入一篮子股票,避免个股“踩雷”。

- 成本低廉:管理费和申购费通常远低于主动型基金。

- 永续存在:只要国家经济还在,指数就能长期存在。

- 缺点:无法获得超越指数的收益(beta收益),完全跟随市场波动。

- 适合人群:强烈推荐给所有新手和长期投资者,是进行权益类投资的最佳入门工具。

-

混合基金

- 产品:同时投资于股票、债券等多种资产,由基金经理主动管理。

- 优点:资产配置灵活,有机会获得超越市场的收益(alpha收益)。

- 缺点:对基金经理能力要求高,业绩分化严重;管理费较高。

- 适合人群:相信基金经理专业能力,愿意承担较高风险的投资者。

进取型(风险较高,追求高回报)

-

股票

- 产品:直接在A股、港股、美股等市场购买上市公司的股票。

- 优点:潜在回报最高,能分享公司成长红利。

- 缺点:风险极高,个股波动巨大,需要投入大量时间研究,对投资者的专业知识和心理素质要求极高。

- 适合人群:经验丰富的投资者,风险承受能力强,有大量时间研究。

-

股票型基金

- 产品:主要投资于股票的基金,由基金经理管理。

- 优点:比直接买股票更分散,风险相对较低;能买到普通投资者难以企及的优质股票组合。

- 缺点:净值波动大,同样受股市整体环境影响。

- 适合人群:看好股市长期发展,但没有精力或能力挑选个股的投资者。

-

另类投资

- 产品:房地产、黄金、加密货币、私募股权、艺术品等。

- 优点:与传统资产相关性低,能进一步分散风险,部分(如黄金、优质房产)有避险或抗通胀属性。

- 缺点:门槛高、流动性差、监管不完善或风险极高(如加密货币)。

- 适合人群:资产配置完善,有特定渠道和知识的高净值或专业投资者。

第三部分:如何开始你的投资之旅(行动步骤)

-

第一步:自我评估

- 盘点自己的资产和负债,确定有多少“闲钱”可以投资。

- 明确你的投资目标和期限(3年?5年?20年?)。

- 做一个风险测评问卷(各大券商、基金平台都有),了解自己的风险类型。

-

第二步:学习基础知识

- 阅读经典书籍,如《小狗钱钱》、《穷爸爸富爸爸》、《指数基金投资指南》等。

- 关注一些靠谱的财经媒体、博主(注意甄别信息质量)。

-

第三步:建立你的“投资组合”

- 新手入门建议(核心-卫星策略):

- 核心资产(70%-80%):选择1-2只宽基指数基金(如沪深300 ETF、科创50 ETF)作为长期持有的“压舱石”。

- 卫星资产(20%-30%):少量配置你熟悉的行业指数基金(如消费、医药、新能源)或“固收+”基金,以博取更高收益。

- 保守型组合:以国债、大额存单、货币基金、纯债基金为主。

- 激进型组合:以股票、股票型基金为主,少量配置债券。

- 新手入门建议(核心-卫星策略):

-

第四步:选择开户平台

- 基金:支付宝、微信理财通、天天基金网、蛋卷基金等第三方平台,或各大银行、券商的APP,第三方平台选择多,费率低。

- 股票:选择一家佣金合理、服务好的大型券商开户。

- 银行理财:各大手机银行APP。

-

第五步:小额投入,定期复盘

- 先用一小部分资金(如1000元)开始实践,熟悉操作流程。

- 坚持定投:对于指数基金等权益类资产,定期定额投资(如每月10号投500元)是平滑成本、克服人性的好方法。

- 定期复盘:每半年或一年回顾一次你的投资组合表现,看看是否符合预期,是否需要根据生活变化(如收入增加、风险偏好改变)进行调整。但不要频繁买卖!

对于绝大多数普通人来说,最简单、最有效、也最省心的投资路径是:

用“闲钱”,通过“基金定投”的方式,长期持有“宽基指数基金”(如沪深300 ETF)和少量“固收+”基金。

这条路可能无法让你一夜暴富,但它能大概率让你在长期跑赢通胀,实现资产的稳健增值,让你在理财的道路上走得更稳、更远。

投资是一场马拉松,不是百米冲刺,祝您投资顺利!