基本面分析

基本面分析的核心思想是:证券的内在价值是其价格的基础,通过分析决定证券价值的宏观经济、行业和公司层面因素,来判断当前市场价格是高估还是低估,从而做出买卖决策。

(图片来源网络,侵删)

宏观经济分析 这是最高层次的分析,旨在判断整体经济的“大气候”。

- 经济指标:

- GDP增长率: 反映经济整体活力。

- 通货膨胀率: 影响央行的货币政策和企业成本。

- 利率水平: 影响企业的融资成本和投资者的折现率。

- 失业率: 反映经济健康状况和消费能力。

- 货币政策: 央行的利率调整、存款准备金率、公开市场操作等,直接影响市场上的资金流动性。

- 财政政策: 政府的税收和支出政策,影响社会总需求和特定行业的发展。

- 政治与法律环境: 政府稳定性、法律法规、贸易政策等。

行业分析 在判断宏观经济环境有利后,需要选择处于上升期或具有潜力的行业。

- 行业生命周期: 判断行业处于初创期、成长期、成熟期还是衰退期,成长期和成熟期的早期通常更具投资价值。

- 产业结构(波特五力模型):

- 现有竞争者的威胁

- 潜在进入者的威胁

- 替代品的威胁

- 供应商的议价能力

- 购买者的议价能力

- 行业景气度: 分析行业的供需关系、产能利用率、上下游产业链情况等。

- 政策影响: 政府对特定行业的扶持或限制政策(如新能源、半导体、房地产等)。

公司分析 这是基本面分析最核心、最细致的部分,聚焦于具体公司。

- 公司业务分析:

- 商业模式: 公司如何赚钱?其核心竞争力是什么?

- 产品与服务: 产品是否有竞争力、技术壁垒高不高、品牌价值如何。

- 财务报表分析:

- 利润表: 分析公司的盈利能力(营业收入、毛利率、净利率)。

- 资产负债表: 分析公司的财务健康状况和资产质量(资产负债率、流动比率)。

- 现金流量表: 分析公司的现金生成能力和偿债能力(经营活动现金流)。

- 关键财务比率分析:

- 盈利能力比率: ROE (净资产收益率), ROA (总资产收益率), 毛利率, 净利率。

- 偿债能力比率: 资产负债率, 流动比率, 速动比率。

- 运营效率比率: 存货周转率, 应收账款周转率。

- 估值比率: PE (市盈率), PB (市净率), PEG (市盈增长比率), PS (市销率)。

- 管理层分析: 管理团队的背景、能力、诚信度和战略眼光。

- 公司前景与竞争优势: 公司未来的发展潜力、护城河(如品牌、专利、网络效应、成本优势等)。

技术分析

技术分析的核心思想是:市场行为包容消化一切信息,价格会沿着趋势运动,历史会重演,它不关心证券的“内在价值”,而是通过分析历史交易数据(主要是价格和成交量)来预测未来的价格走势。

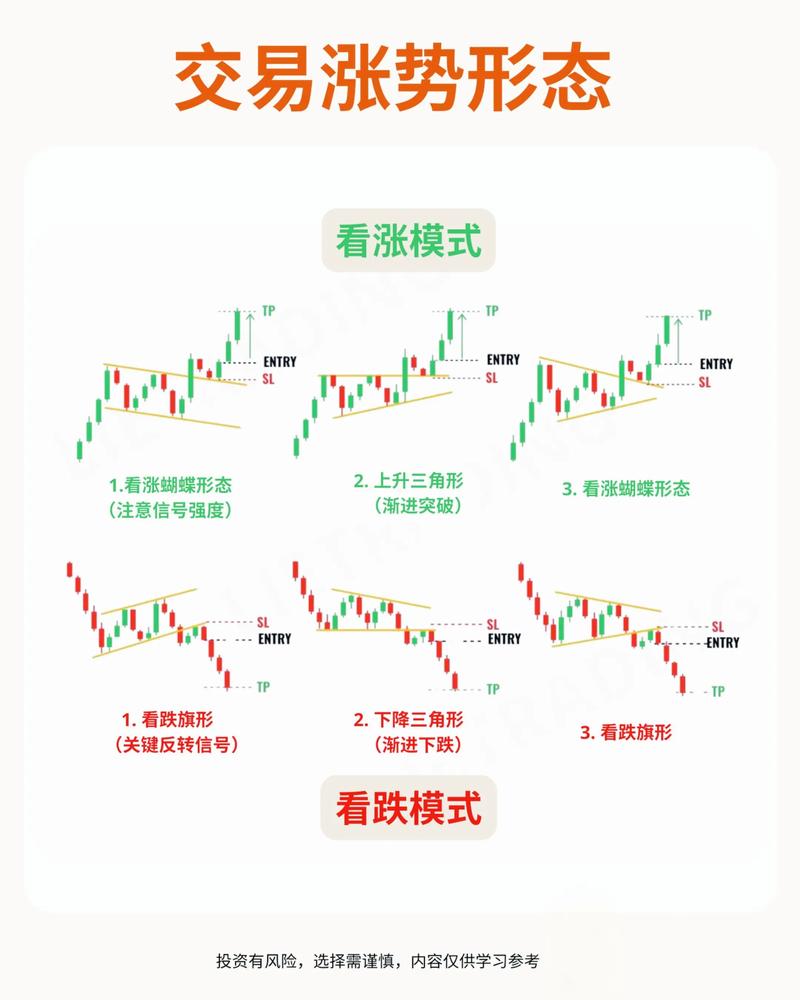

(图片来源网络,侵删)

理论基础

- 道氏理论: 技术分析的鼻祖,提出了主要趋势、次要趋势和短暂趋势的概念。

- 波浪理论: 认为市场走势遵循一种可预测的模式(五浪上升,三浪下跌)。

- 江恩理论: 结合了时间、价格和几何角度的复杂分析体系。

主要工具

- K线图: 最基础、最重要的图表,记录了特定时间段内的开盘价、收盘价、最高价和最低价,能直观反映多空双方的力量对比。

- 趋势分析:

- 趋势线: 连接一系列高点和低点,判断价格运行的方向(上升、下降、盘整)。

- 支撑位与阻力位: 价格难以跌破或突破的关键价位。

- 技术指标:

- 趋势型指标: MACD (指数平滑异同移动平均线), MA (移动平均线)。

- 动量/摆动型指标: RSI (相对强弱指数), KDJ (随机指标), 用于判断市场是否处于超买或超卖状态。

- 成交量指标: OBV (能量潮指标), 成交量与价格结合分析,验证趋势的可靠性。

- 形态分析:

- 反转形态: 头肩顶/底、双重顶/底、V形反转等,预示趋势可能反转。

- 持续形态: 三角形、旗形、矩形等,预示趋势在短暂休整后可能继续。

量化分析

量化分析是利用数学、统计学和计算机模型来进行投资决策,它试图将投资逻辑“公式化”,通过大数据回测来寻找和验证投资策略。

(图片来源网络,侵删)

- 统计套利: 寻找一篮子证券之间历史价格的统计关系(如协整),当价格偏离历史关系时进行套利。

- 算法交易: 通过预设的程序自动执行交易指令,以实现高频交易、降低冲击成本等目的。

- 因子投资: 基于学术研究,发现能够解释股票回报差异的“因子”,如价值、规模、动量、质量、低波动等,并构建因子组合。

- 风险模型: 建立数学模型来度量和管理投资组合的风险,如VaR (风险价值) 模型。

与基本面/技术分析的关系 量化分析可以用来验证基本面或技术分析的逻辑,可以构建一个“低PE+高ROE”的量化选股模型来系统性地执行价值投资策略,或者用模型来识别技术形态的出现频率和成功率。

投资组合管理

分析完单个证券后,需要将它们组合起来,以实现风险和收益的平衡。

资产配置

- 战略资产配置: 根据投资者的风险承受能力、投资目标和投资期限,确定大类资产(如股票、债券、现金、另类资产)的长期配置比例。

- 战术资产配置: 在战略配置的基础上,根据对短期市场走势的判断,对各类资产的比例进行小幅调整。

风险管理

- 分散投资: “不要把所有鸡蛋放在一个篮子里”,通过投资于不同行业、不同地区、不同类型的资产来降低非系统性风险。

- 风险度量: 使用标准差、贝塔系数、夏普比率等指标来衡量组合的风险和收益特征。

- 绩效评估: 将投资组合的回报与基准指数(如沪深300、标普500)进行比较,并分析超额收益的来源。

行为金融学

将心理学和金融学相结合,解释为什么投资者并非总是理性的,以及这些非理性行为如何影响市场。

常见的认知偏差

- 过度自信: 高估自己的知识和预测能力。

- 损失厌恶: 对损失的痛苦感远大于对同等收益的快感,导致投资者倾向于过早卖出盈利的股票而过久持有亏损的股票。

- 羊群效应: 盲目跟随大多数人的投资行为。

- 锚定效应: 过度依赖最初获得的信息(如买入价)来做决策。

- 处置效应: 与损失厌恶相关,即“落袋为安,死扛亏损”。

对投资的意义 了解行为金融学有助于投资者识别并克服自身的非理性情绪,制定并严格执行纪律性的投资计划,避免因情绪化决策而造成损失。

一个完整的证券投资分析流程,通常是“自上而下”的:

- 宏观分析:判断当前经济环境是否适合投资。

- 行业分析:在宏观背景下,寻找最具增长潜力的行业。

- 公司分析:在选定的行业中,通过基本面分析筛选出最具价值的优质公司。

- 技术分析:结合技术指标和形态,选择合适的买卖时机。

- 组合管理:将选出的证券构建成投资组合,并进行持续的风险管理和绩效评估。

- 行为控制:在整个过程中,时刻警惕自己的行为偏差,保持理性和纪律。

成功的投资不是预测未来,而是在不确定性中,通过系统性的分析,不断提高决策的正确概率,并有效管理风险。