市场总体概览:量价齐升,监管收紧

2025年的股权投资市场可以用“冰与火之歌”来形容,资本市场的火热(尤其是A股的“炒壳”行情和战略新兴板的预期)推动了投资活动的繁荣,募资和投资额双双创下新高;监管层对“脱实向虚”和“资本套利”的担忧日益加剧,一系列重磅政策出台,为市场套上了“紧箍咒”,引发了行业的剧烈震动。

(图片来源网络,侵删)

核心数据回顾

根据清科研究中心等权威机构的数据,2025年的市场表现如下:

-

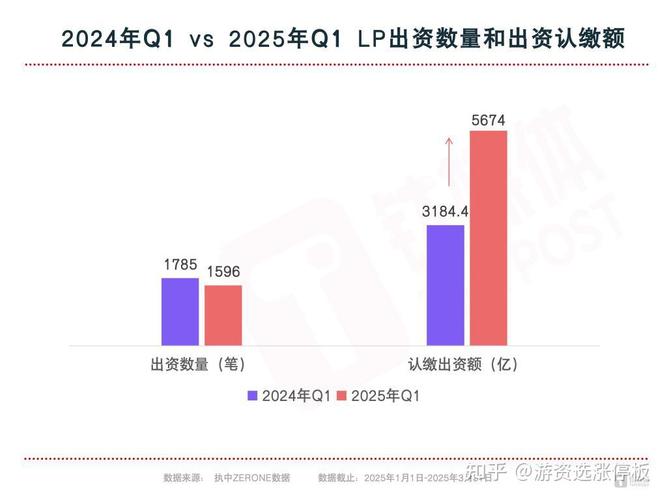

募资市场:规模持续扩张,人民币基金主导

- 新募集基金数量:3,578只,同比微增5.1%。

- 新募集基金金额:17,828亿元人民币,同比大幅增长38.8%。

- 特点:人民币基金是绝对主力,占比超过95%,政府引导基金和国有资本的加速设立,成为推动募资市场增长的重要力量。

-

投资市场:交易活跃,TMT、医疗健康领跑

- 投资案例数量:7,855起,同比小幅下降6.9%。

- 投资金额:4,760亿美元(约合3.19万亿人民币),同比增长24.6%。

- 热门行业:

- IT(信息技术):持续领跑,涵盖了企业服务、人工智能、大数据、云计算等早期赛道。

- 互联网:电商、O2O、互联网金融等领域依然是热点,但监管风险开始显现。

- 医疗健康:受益于人口老龄化和消费升级,生物技术、医疗器械、医疗服务等领域备受青睐。

- 金融:在互联网金融的带动下,投资热度不减,但下半年监管趋严。

- 娱乐传媒付费、直播、IP运营等新模式受到追捧。

-

退出市场:IPO“堰塞湖”缓解,并购退出占比提升

(图片来源网络,侵删)

(图片来源网络,侵删)- IPO退出:2025年是中国A股IPO自2012年以来最活跃的一年,全年有248家企业通过IPO实现退出,远超2025年的220家,这极大地缓解了“堰塞湖”压力,也为基金提供了重要的退出渠道。

- 并购退出:随着监管趋严,IPO排队时间和不确定性增加,越来越多的基金选择通过并购退出,2025年并购退出案例数量和金额均大幅增长,成为除IPO外最主要的退出方式。

- 新三板退出:作为“准IPO”市场,新三板在2025年经历了流动性危机,但挂牌企业数量庞大,仍然是重要的退出平台。

- 其他退出:股权转让、管理层回购等方式也占一定比例。

2025年市场的核心特征与趋势

监管政策“大地震”,深刻改变市场格局

这是2025年最核心的主题,一系列政策的出台,直接影响了投资逻辑和基金策略。

-

A股IPO提速与监管趋严:

- 提速:证监会加快了IPO审核和发行速度,旨在缓解“堰塞湖”。

- 趋严:对IPO企业的财务数据真实性、关联交易、持续盈利能力等要求更加严格,打击了“带病申报”和“突击利润”的现象,这对Pre-IPO投资造成了巨大冲击,单纯靠“壳资源”和“监管套利”的投资逻辑失效。

-

战略新兴板的“胎死腹中”:

原计划于2025年推出的“战略新兴板”在两会前夕被紧急叫停,这原本是许多中早期科技企业期望的上市渠道,其取消让许多成长型企业的上市路径变得模糊,迫使它们转向港股或美股。

(图片来源网络,侵删)

(图片来源网络,侵删) -

私募基金监管新规(“史上最严”):

2025年2月,基金业协会发布《关于进一步规范私募基金管理人登记若干事项的公告》,对私募基金管理人的从业资格、法律意见书、实缴资本等提出了严格要求,导致大量空壳、失联机构被注销,行业洗牌加速,合规成为生存的第一要务。

-

互联网金融专项整治:

P2P、校园贷、现金贷等互联网金融领域迎来强监管,许多模式受到限制甚至取缔,这影响了相关领域的投资热度,但也促使行业向更合规、健康的方向发展。

投资阶段前移,回归价值投资本质

在Pre-IPO策略受挫的背景下,投资机构不得不调整策略:

- 从Pre-IPO转向早期投资:许多机构开始将目光投向更具创新性和成长潜力的A轮、B轮项目,希望通过投早、投小来获取超额回报。

- 关注“硬科技”和“真需求”:投资逻辑从追逐风口和概念,转向真正拥有核心技术、解决社会痛点、具备商业壁垒的企业,人工智能、生物技术、高端制造等领域成为新的热点。

- 投资逻辑回归价值:企业本身的商业模式、团队、技术壁垒和盈利能力,重新成为评估项目的核心标准,而非仅仅看重能否上市。

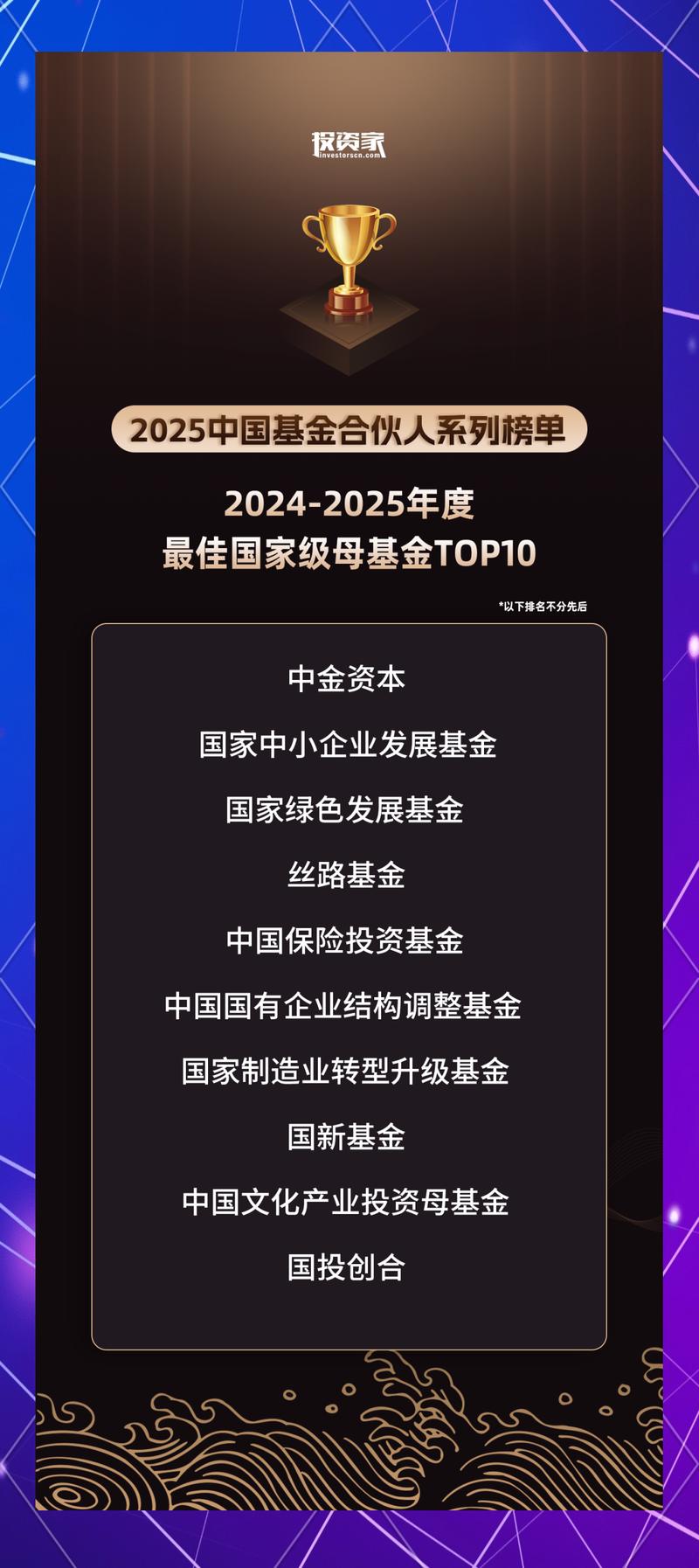

人民币基金崛起,国资背景力量增强

- 人民币基金主导:得益于活跃的国内资本市场和庞大的本土资本,人民币基金在募资和投资上占据绝对主导地位。

- 政府引导基金爆发:各级政府设立的引导基金数量和规模激增,它们通过“母基金(FOF)”模式,引导社会资本投向符合国家战略的产业,如智能制造、新能源、生物医药等,这深刻影响了投资方向。

退出渠道多元化,并购重要性凸显

- IPO:依然是“皇冠上的明珠”,但不确定性增加。

- 并购:成为越来越主流的退出方式,产业巨头通过并购来获取技术、市场和人才,为早期基金提供了良好的退出通道。

- 港股/美股:对于A股上市标准较高或不符合A股审慎监管要求的企业,港股和美股成为重要的选择,2025年也是港股“同股不同权”等新制度讨论的预热期,为后来香港市场的改革埋下伏笔。

典型事件与案例

- 乐视生态的崛起与危机:乐视是2025年最具争议性的明星企业,它以“生态化反”的宏大叙事,吸引了大量资本和眼球,成为当时VC/PE追逐的典范,其高负债、重资产的扩张模式也为后来的资金链危机埋下伏笔,成为市场反思“烧钱换增长”模式的标志性案例。

- 万达商业从A股退市:2025年,万达商业因A股IPO政策不确定性等原因,主动申请从A股退市,转而寻求在H股上市,这一事件反映了当时A股IPO环境对大型商业地产企业的挑战,也促使企业和投资人重新评估上市地点。

2025年的中国股权投资市场是一个承前启后的关键节点。

- 告别野蛮生长:监管的全面收紧,结束了过去几年“脱实向虚”和监管套利的野蛮生长时代,市场开始走向规范和成熟。

- 回归价值本源:投资逻辑从追逐短期套利,回归到对企业内在价值的长期挖掘。

- 结构调整加速:募资、投资、退出的各个环节都经历了深刻的结构调整,人民币基金、国资资本、早期投资、并购退出的重要性显著提升。

- 奠定未来基础:这一年所确立的监管框架和市场趋势,深刻影响了此后数年股权投资行业的发展路径,为2025年后的“资本寒冬”和更加理性的投资环境奠定了基础。

对于从业者而言,2025年是充满挑战的一年,但也是真正考验专业能力、促使行业回归价值投资本质的一年。