- 什么是“控制”? (定义与核心特征)

- 如何判断“控制”? (判断标准与具体考量)

- “实施控制”的会计后果是什么? (核心会计处理方法)

- 总结与关键点

什么是“控制”? (定义与核心特征)

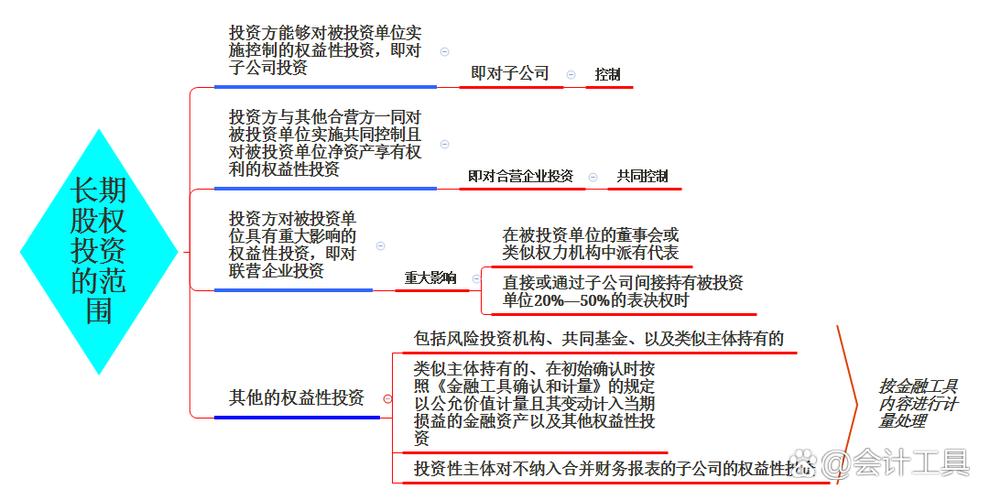

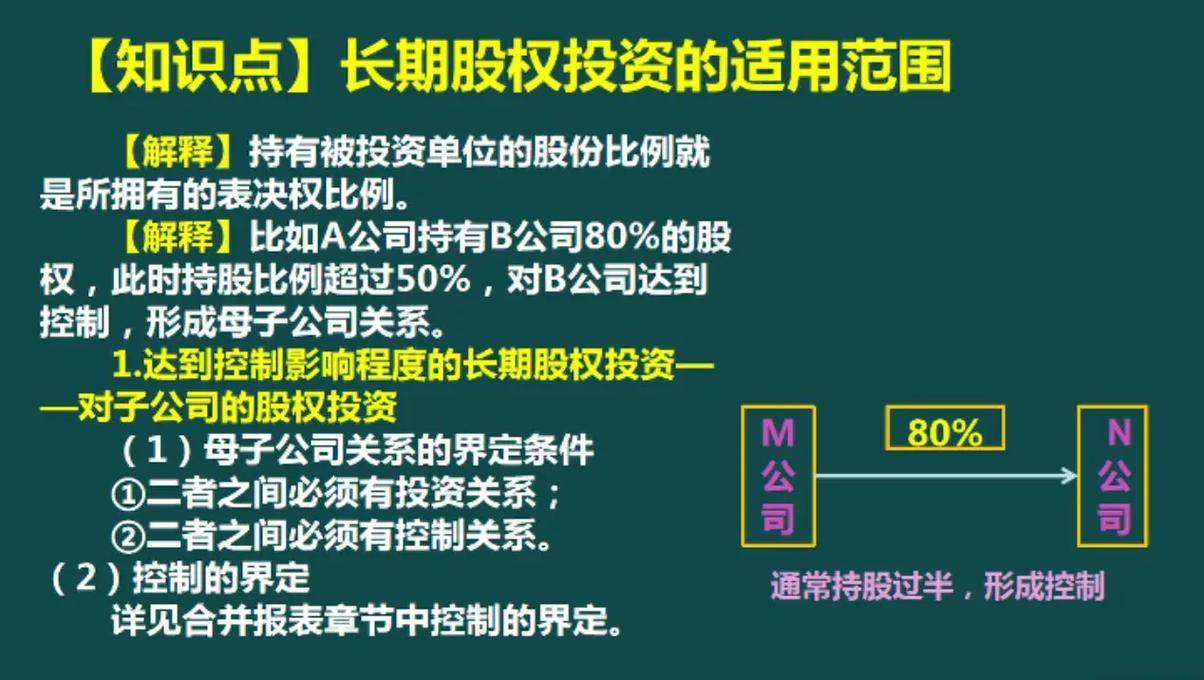

根据《企业会计准则第33号——合并财务报表》的定义,控制是指投资方拥有对被投资方的权力,通过参与被投资方的相关活动而享有可变回报,并且有能力运用对被投资方的权力影响其回报金额。

这个定义包含三个核心要素,必须同时满足才能构成控制:

a. 拥有对被投资方的权力

- 权力:指主导被投资方相关活动的现有能力,而不仅仅是当前主导这些活动的实际意愿。

- 相关活动:指对被投资方的回报产生重大影响的活动,被投资方的经营活动、投资活动、筹资活动等,判断哪些是“相关活动”需要结合被投资方的具体业务和合同条款来确定。

- 权力的来源:通常来源于表决权,但也可以来自表决权之外的其他因素,如:

- 当前可执行的实质性权利:在董事会中指派多数成员的权利。

- 合同安排:通过一项特殊合同获得了决定被投资方财务和经营政策的权利。

- 表决权之外的其他权利:在被投资方清算时获得大部分剩余资产的权利。

b. 因参与被投资方的相关活动而享有可变回报

- 可变回报:指投资方不固定地享有被投资方的回报,这种回报可能是正面的(如利润、股利),也可能是负面的(如亏损)。

- 回报的形式:多种多样,包括:

- 股利、利息、租金等。

- 被投资方的净资产变动。

- 其他利益持有方无法得到的回报。

- 关键点:投资方的回报会随着被投资方的业绩而波动,这种波动性是“可变”的本质。

c. 有能力运用对被投资方的权力影响其回报金额

- 这是连接前两个要素的桥梁,投资方不仅拥有权力、享有可变回报,还必须能够实际运用这种权力来改变其从被投资方获得的回报金额。

- 投资方可以通过行使权力,决定被投资方的经营策略、利润分配政策,从而直接影响自身的股利收入或资本利得。

控制就像“当家作主”:你说了算(权力),家里的好坏直接影响你的生活水平(可变回报),并且你确实能通过你的决定来改善或恶化你的生活(有能力影响回报)。

如何判断“控制”? (判断标准与具体考量)

在实务中,判断是否拥有控制,通常遵循以下步骤和原则:

评估投资方是否拥有权力

这是判断控制的第一步,也是最关键的一步。

- 主要依据是表决权:

- 直接或间接持有半数以上表决权:这是最简单、最明确的控制情形,投资方直接持有或通过子公司间接合计持有被投资方50%以上的表决权。

- 持有不足半数但能实施控制:这是更复杂但更常见的情形,即使表决权不足50%,也可能通过以下方式获得控制权:

- 与其他投资方达成协议:通过与其他股东签订协议,获得其表决权的投票权。

- 拥有实质性权利:拥有在董事会或类似权力机构中指派多数成员的权利。

- 现有表决权不足以,但潜在表决权可转换:考虑当前持有的表决权,以及在未来某个日期可能持有的潜在表决权(如可转换债券、认股权证等),综合判断是否拥有主导被投资方的权力。

评估投资方是否享有可变回报

- 分析投资方从被投资方获得的回报是否具有波动性,如果是固定的、不随被投资方经营业绩变化的回报(如固定利息),则不符合“可变回报”的定义。

评估权力与回报的联系

- 评估投资方是否能够利用其权力,通过影响被投资方的“相关活动”,来改变其享有的可变回报。

特殊情况:判断控制的“实质重于形式”

会计准则强调实质重于形式,即使持股比例低于50%,只要前述三个核心要素得到满足,也应认定为控制,反之,即使持股比例超过50%,如果实质上不满足权力、可变回报和权力影响回报这三个要素,也可能不认定为控制(存在“事实控制”或“法定控制失效”的复杂情况)。

“实施控制”的会计后果是什么? (核心会计处理方法)

一旦企业判断对被投资方“实施控制”,其会计处理就进入了企业合并的范畴,这是长期股权投资中最复杂但也是最重要的会计处理。

a. 初始计量:同一控制下 vs. 非同一控制下

合并成本的计算方式取决于合并是否发生在“同一控制”下。

| 类型 | 定义 | 初始计量原则 | 举例 |

|---|---|---|---|

| 同一控制下的企业合并 | 参与合并的企业在合并前后均受同一方或相同的多方最终控制,且该控制并非暂时性的。 | 按被合并方所有者权益在最终控制方合并财务报表中的账面价值份额作为长期股权投资的初始投资成本。 | 母公司A将两个子公司B和C合并,将B吸收合并到C中,B和C的最终控制方都是A。 |

| 非同一控制下的企业合并 | 参与合并各方在合并前后不受同一方或相同的多方最终控制。 | 按购买方付出的资产、发生或承担的负债、发行的权益性证券的公允价值****,加上直接相关费用(如审计费、法律费)作为初始投资成本。 | A公司(上市公司)收购B公司(民营企业),双方无关联关系。 |

特别注意:在同一控制下,不确认资产处置损益;在非同一控制下,购买方支付的合并成本与取得的被购买方可辨认净资产公允价值份额之间的差额,确认为商誉(正差额)或当期损益(负差额)。

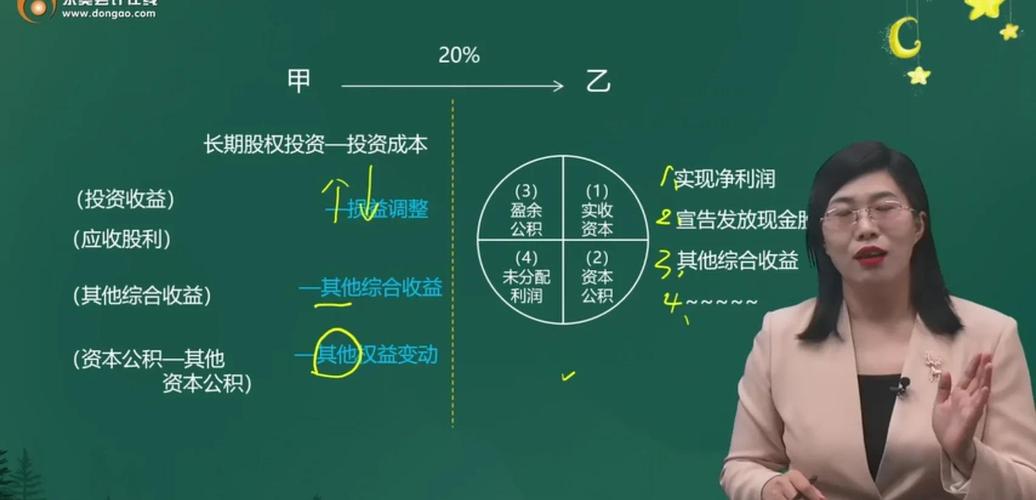

b. 后续计量:成本法 vs. 权益法

对子公司(即被投资方)的长期股权投资,后续计量采用成本法。

| 方法 | 适用范围 | 会计处理 |

|---|---|---|

| 成本法 | 对子公司投资(实施控制) | 初始投资:按初始成本入账,除增资、减资或处置外,长期股权投资的账面价值保持不变。 确认投资收益:被投资单位宣告分派的现金股利或利润,投资方应确认为投资收益。 不确认被投资单位净利润:无论子公司是盈利还是亏损,母公司都不按持股比例确认投资收益或损失,母公司的利润表只反映从子公司获得的股利。 |

为什么对子公司用成本法? 这是为了避免虚增利润,如果采用权益法,母公司会将子公司的全部净利润按持股比例确认为自己的投资收益,但这部分利润是“纸面富贵”,子公司可能并未实际分配,只有当子公司真正宣告分派股利时,母公司才收到了实实在在的现金,成本法确保了母公司利润表的稳健性,防止了通过子公司利润操纵报表的行为。

c. 合并财务报表的编制

采用成本法进行个别报表核算的同时,母公司还必须编制合并财务报表,将子公司纳入合并范围,以反映企业集团整体的财务状况、经营成果和现金流量。

- 编制原则:将母公司和所有子公司的个别财务报表数据进行合并抵消,消除内部交易、债权债务、投资与所有者权益等内部事项的影响,最终形成一张反映整个集团视角的财务报表。

- 核心抵消分录:

- 长期投资与子公司所有者权益的抵消:将母公司对子公司的长期股权投资与子公司的所有者权益项目进行全额抵消。

- 投资收益与子公司利润分配的抵消:将母公司按成本法确认的投资收益(即子公司宣告的股利)与子公司当年的利润分配项目进行抵消。

总结与关键点

| 概念 | 核心要点 |

|---|---|

| 控制定义 | 权力 + 可变回报 + 有能力影响回报,三者缺一不可。 |

| 判断标准 | 实质重于形式,表决权是重要依据,但不是唯一依据。 |

| 会计后果 | 初始计量:区分同一控制(账面价值)和非同一控制(公允价值)。 后续计量:对子公司采用成本法,仅确认收到的股利为投资收益。 报表编制:必须编制合并财务报表,反映集团整体情况。 |

| 核心区别 | 成本法(控制) vs. 权益法(重大影响):成本法不确认子公司净利润,只确认股利;权益法需按持股比例确认子公司净利润,不确认股利。 |

理解“长期股权投资实施控制”是掌握企业合并和合并报表的关键,它不仅仅是会计技术问题,更是对企业经济实质的深刻洞察,在实际操作中,需要结合具体情况,运用专业判断,准确识别控制关系,并选择恰当的会计处理方法。