什么是文化企业股权投资基金?

核心定义:

(图片来源网络,侵删)

文化企业股权投资基金,是一种专注于投资于文化领域未上市企业股权的私募股权基金。

它就是“有钱的机构或个人(LP)把钱交给专业的基金管理人(GP),由GP去市场上寻找有潜力的文化公司,通过购买其股权成为其股东,帮助公司发展壮大,最终通过并购、上市等方式退出,并赚取投资回报的一种金融工具。”

它连接了资本与文化产业,旨在解决文化企业普遍面临的“融资难、融资贵”问题,推动文化产业的规模化、专业化发展。

主要特点(与传统行业基金相比)

文化企业股权投资基金既有PE/VC基金的共性,也有其鲜明的行业特性:

(图片来源网络,侵删)

-

投资领域高度聚焦:

- 核心赛道: 影视、动漫游戏、演艺娱乐、出版发行、新媒体、数字内容、艺术品、文化旅游、创意设计等。

- 跨界融合: 近年来,越来越多基金关注“文化+”或“+文化”的项目,如文化+科技(VR/AR、元宇宙)、文化+消费(文创产品、国潮品牌)、文化+旅游(沉浸式体验、景区IP化)。

-

轻资产与高成长性并存:

- 轻资产: 文化企业的核心资产往往是IP(知识产权)、人才和品牌,而非土地、厂房等重资产,这使得其估值和风险评估与传统行业有显著不同。

- 高成长性: 一个成功的IP可以衍生出电影、游戏、动漫、衍生品等多种形态,具有巨大的爆发潜力和想象空间。

-

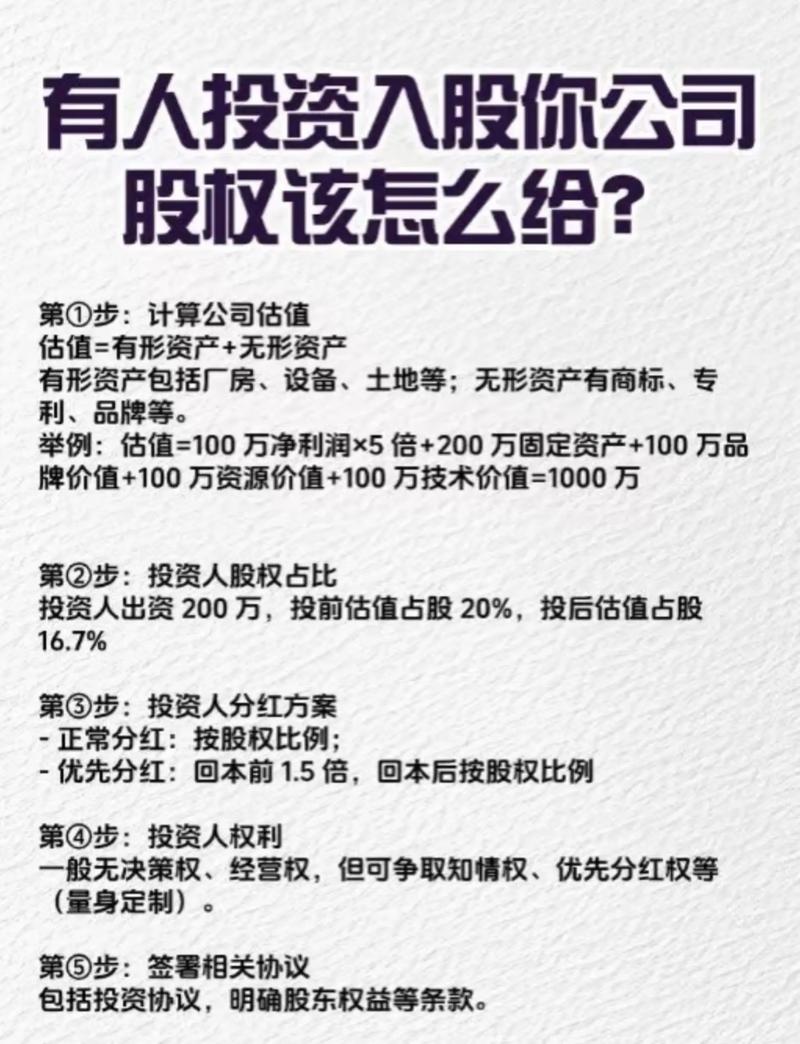

价值评估体系复杂:

- 评估一个文化公司,不能只看财务报表。IP的价值、内容团队的创作能力、粉丝社群的活跃度、商业模式的生命力等“软实力”是关键考量因素,这要求基金管理人具备深厚的行业洞察力。

-

投资周期长,退出路径多元化:

(图片来源网络,侵删)

(图片来源网络,侵删)- 周期长: 一个文化IP从孵化到成熟,可能需要数年甚至十数年的时间,基金的投资周期相对较长。

- 退出路径:

- 并购退出: 最常见的方式,被大型文化集团(如腾讯、阿里、万达、华谊兄弟等)或战略投资者收购。

- IPO上市: 在A股(创业板、科创板)或港股、美股上市,实现资本化。

- 股权转让: 将股份转让给其他基金或产业投资者。

- IP授权与运营: 通过IP授权、内容分发等方式持续产生现金流,实现价值变现。

运作模式简述

一个典型的文化企业股权投资基金运作流程如下:

-

基金设立(募资):

- 基金管理人(GP): 通常是专业的投资机构,拥有深厚的文化产业背景和投资经验。

- 基金出资人(LP): 包括政府引导基金、大型企业、金融机构(保险、银行)、高净值个人等,政府引导基金在其中扮演着重要角色,旨在引导社会资本投入文化产业。

-

项目筛选与投资(投资):

- 发掘项目: 通过行业会议、FA(财务顾问)、产业资源网络等方式,发掘具有潜力的文化企业。

- 尽职调查: 这是最关键的环节,除了财务、法务等常规尽调,更侧重于业务尽调,包括评估IP质量、团队背景、市场前景、用户数据等。

- 投资决策: 投资决策委员会对项目进行最终评审,决定是否投资、以何种估值和条款投资。

-

投后管理与增值服务:

- 赋能: 基金不仅是“钱”,更是“资源”,基金管理人会利用其资源为企业提供战略规划、人才引进、后续融资、市场推广、对接产业链资源等全方位的增值服务。

- 监督: 定期跟踪企业经营状况,把控风险。

-

项目退出(退出):

在被投企业发展成熟后,基金管理人会选择合适的时机和方式(如IPO、并购等)将所持股权出售,实现投资回报,并将本金和收益分配给LP,一个基金的生命周期通常为7-10年。

设立的意义与作用

-

对文化产业:

- 解决融资瓶颈: 为处于初创期、成长期的文化企业提供宝贵的股权融资,弥补了银行贷款等传统融资方式的不足。

- 推动产业升级: 引导资本流向优质内容、科技创新和商业模式创新,推动文化产业从“作坊式”向“工业化”、“平台化”转型。

- 加速资源整合: 促进IP的跨媒介、跨平台运营,实现“一个IP,多种开发”,提升产业整体价值。

- 培养专业人才: 催生了一批既懂文化又懂金融的复合型管理人才。

-

对投资者:

- 分享文化消费红利: 投资于一个高速增长的朝阳行业,分享中国乃至全球文化消费升级带来的巨大市场机遇。

- 优化资产配置: 文化股权投资作为一种另类资产,与传统金融资产相关性较低,可以有效分散投资组合风险。

面临的挑战与风险

- 政策风险: 文化产业受国家政策影响较大,如内容审查、行业监管政策的变化可能对投资产生重大影响。

- IP价值波动风险: IP的价值具有高度不确定性,一个项目的成败可能系于一部电影、一款游戏的表现,风险极高。

- 人才依赖风险: 文化企业的核心是人才,核心人才的流失可能导致项目失败。

- 估值泡沫风险: 在资本热潮下,部分文化项目可能存在估值虚高的问题,增加了投资风险。

- 退出渠道不畅: A股IPO对盈利要求较高,许多文化企业难以满足;海外上市和并购市场也存在不确定性,导致退出难度大。

典型案例

- 华人文化基金: 由黎瑞刚先生发起,是中国最具影响力的文化产业投资基金之一,投资了众多头部文化企业,如SMG、体奥动力、微鲸科技等。

- 腾讯投资: 虽然不是传统意义上的基金,但其作为产业资本,对文化娱乐领域的投资布局极为广泛和深入,投资了Supercell、Epic Games、阅文集团、华谊兄弟等,深刻影响了中国文化产业格局。

- IDG资本/红杉资本等综合性PE: 这些顶级综合型基金也设有文化产业投资团队,投资了博纳影业、完美世界、米哈游(《原神》开发商)等知名企业。

文化企业股权投资基金是文化产业与金融资本深度融合的产物,它不仅是文化产业发展的“助推器”和“孵化器”,也是投资者分享文化盛宴的重要渠道,尽管面临独特的挑战,但随着中国消费升级和“文化强国”战略的持续推进,文化企业股权投资基金在未来仍具有广阔的发展前景,对于有志于投身文化产业的人来说,理解其运作逻辑至关重要。