在中国大陆,所有形式的“P2P网络借贷”业务已被全面禁止和清退。 当您现在在中国大陆看到任何以“P2P”名义进行在线投资、承诺高收益的平台,它们几乎可以肯定是非法的金融诈骗或庞氏骗局。

(图片来源网络,侵删)

以下我将从三个方面为您解析:

- 历史回顾:曾经的P2P收益是怎样的?

- 现状警示:为什么现在的“P2P”是危险的?

- 替代方案:有哪些合法的在线投资渠道可以获取收益?

历史回顾:曾经的P2P收益(已作古)

在P2P行业被取缔之前(大约2010-2025年),它确实以“高收益”吸引了大量投资者,其收益模式主要基于以下几点:

收益来源:

- 借款人利息: 这是核心,平台将出借人的资金借给有资金需求的个人或小微企业(借款人),借款人支付利息,平台从中抽取服务费,剩余利息归出借人所有。

- 风险定价: 平台通常根据借款人的信用评级(如学历、工作、收入、历史还款记录等)来设定不同的利率,信用越差,利率越高,对应的潜在风险也越大。

- 期限错配: 部分平台为了吸引资金,会推出“活期”或“短期标”,但实际匹配的是长期借款,这种期限错配是行业乱象之一,也是后期引发大量风险的根源。

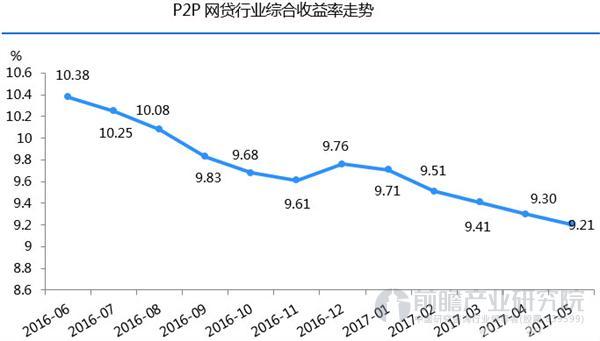

历史上的收益水平:

- 早期(2025年前): 行业相对规范,竞争激烈,一些头部平台的年化收益率(APR)可以达到 8% - 15%。

- 中期(2025-2025): 资本涌入,行业野蛮生长,为了抢占市场,许多平台通过补贴、返现等方式,将年化收益率推高至 15% - 20%,甚至更高。

- 后期(2025-2025): 风险集中爆发,平台暴雷潮来临,那些依然承诺高收益的平台,很多已经无法用真实的借款业务支撑,而是依靠“借新还旧”的庞氏骗局来维持。

为什么高收益不可持续?

- 高风险本质: P2P的核心是个人对个人的信用借贷,而中国个人信用体系尚不完善,违约风险天然较高。

- 运营成本高: 平台需要承担获客成本、技术成本、风控成本和坏账成本。

- 劣币驱逐良币: 当市场被承诺20%收益的平台充斥时,那些坚持合规、收益10%的平台反而会被认为是“骗子”,导致行业劣化。

- 缺乏有效监管: 早期监管空白,导致平台可以轻易设立资金池、进行自融、发布虚假标的。

历史上的高收益,本质上是用极高的本金风险换取的,并且是在缺乏监管的混乱市场中形成的畸形产物,它不可持续,最终以绝大多数投资者的血本无归而告终。

现状警示:为什么现在的“P2P”是危险的?

自2025年起,中国监管部门对P2P行业进行了彻底的清退,现在任何打着“P2P”旗号的线上投资,都是非法的。

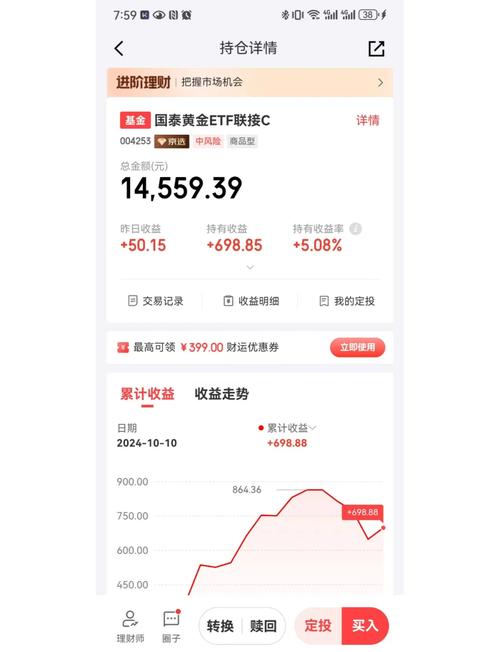

(图片来源网络,侵删)

当前“伪P2P”的常见骗局特征:

- 高收益承诺: 承诺年化收益10%、20%甚至更高,远超市场正常水平。

- 保本保息: 宣称“100%安全”、“银行级风控”、“本息无忧”,这是金融诈骗的典型话术,任何投资都有风险,承诺保本保息的,要么是骗子,要么是违规的金融机构。

- 资金池模式: 投资者的资金先进入平台自己的账户,然后再去放贷,这意味着平台可以随意挪用资金,一旦平台老板跑路,资金将血本无归,正规金融机构(如银行、券商)的资金是受到严格第三方托管的。

- 庞氏骗局: 平台没有真实的或足够的借款项目,它用后来投资者的钱,支付给早期投资者作为“利息”,当新流入的资金不足以支付利息和本金时,平台就会立刻崩盘。

- 伪装创新: 可能会披上“元宇宙”、“数字藏品”、“区块链”、“AI智能投顾”等新概念的外衣,但其内核依然是非法集资。

- 熟人拉人头: 通过微信、社交群等,利用熟人关系进行传播,承诺推荐奖励,具有传销特征。

请务必记住,在中国大陆,任何以“P2P”、“网络借贷”、“民间理财”等名义,在线上向不特定公众吸收资金并承诺高回报的,都是非法的金融活动,参与其中,您不是投资者,而是诈骗的受害者。

替代方案:合法的在线投资渠道

如果您希望通过在线方式获得投资收益,有很多合法、受监管的渠道可以选择,这些渠道的收益虽然不如当年“虚假的P2P”那么诱人,但更加安全可靠。

低风险、稳健型渠道:

- 货币基金:

- 平台: 余额宝、微信零钱通、各大银行APP、支付宝等。

- 特点: 风险极低,流动性好(可随时赎回),收益通常在2%-3%左右(浮动),适合存放短期不用的零钱或应急备用金。

- 银行存款/大额存单:

- 平台: 各大银行手机银行APP或官网。

- 特点: 受《存款保险条例》保护,50万以内本金安全,收益固定,利率高于活期,低于理财产品,大额存单有起投门槛(通常20万起)。

- 国债/储蓄国债:

- 平台: 银行APP或线下网点。

- 特点: 国家信用背书,安全性最高,收益略高于同期银行存款,利率固定,分为凭证式和电子式储蓄国债。

中低风险、稳健增值型渠道:

- 银行理财产品(R1-R2风险等级):

- 平台: 各大银行手机银行APP或官网。

- 特点: 由银行发行,主要投资于债券、存款等固定收益类资产,风险较低(R1谨慎型,R2稳健型),收益通常在3%-4.5%左右。注意: 银行理财不再保本保息,存在净值波动风险。

- 纯债基金:

- 平台: 天天基金、支付宝、微信理财通等第三方基金平台,或券商APP。

- 特点: 主要投资于国债、金融债、企业债等,风险和收益高于货币基金,低于股票基金,适合作为资产配置的“压舱石”。

中高风险、追求更高收益的渠道:

- 指数基金/股票基金:

- 平台: 天天基金、支付宝、微信理财通等第三方基金平台,或券商APP。

- 特点:

- 指数基金: 跟踪特定指数(如沪深300、中证500),分散投资,成本低,是分享市场长期增长的好工具,长期来看(5-10年以上),收益潜力较大,但短期波动也大。

- 股票基金: 由基金经理主动管理,投资于一篮子股票,收益和风险取决于基金经理的能力和股市表现。

- 风险: 高风险,本金亏损的可能性很高,适合用长期不用的闲钱投资,并做好资产配置。

- 股票投资:

- 平台: 券商APP(如华泰证券、中信证券等)。

- 特点: 直接投资于上市公司股票,潜在收益最高,但风险也最高,需要投资者具备专业的知识、时间和精力。不适合新手盲目进入。

总结与建议

- 彻底远离“P2P”: 无论对方说得多么天花乱坠,承诺的收益多么高,只要提到“P2P”,请立刻拉黑,这是保护您血汗钱的第一道,也是最重要的一道防线。

- 树立正确收益观: 投资理财的核心是“风险与收益成正比”,任何脱离风险谈收益的说法都是不负责任的,合法的投资渠道,其年化收益率通常在3%-8%的区间内(长期来看),超过这个范围就需要高度警惕。

- 做好资产配置: 不要把所有鸡蛋放在一个篮子里,根据自己的风险承受能力,将资金分配到不同风险等级的产品中,如“货币基金(活钱)+ 银行理财/债券基金(稳健)+ 指数基金(增值)”的组合。

- 从低风险开始: 如果是投资新手,建议从货币基金、银行理财等低风险

(图片来源网络,侵删)