商业银行的证券投资是其资产负债管理的重要组成部分,其主要目的不是为了赚取高额资本利得,而是为了实现流动性、安全性和盈利性的平衡,其投资对象的选择非常审慎,主要集中在高信用等级、高流动性、风险较低的金融工具上。

(图片来源网络,侵删)

商业银行的证券投资对象可以分为以下四大类:

债券类投资

这是商业银行证券投资中最核心、最主要的部分,占据了其证券资产的绝大部分,债券因其固定的利息收入和相对较低的风险,成为银行实现收益和流动性的首选。

政府债券

这是商业银行最安全、最优质的投资对象,被视为“准现金资产”。

- 中央政府债券(国债): 由国家财政部发行,以国家信用作为担保,被认为是信用风险最低的金融工具,流动性极高,是银行进行流动性管理、抵押融资和调节短期头寸的重要工具。

- 地方政府债券: 由省、市级政府发行,用于地方基础设施建设等,信用等级仅次于国债,风险较低,也是银行的重要投资品种。

金融债券

由政策性银行或商业银行等金融机构发行,信用等级较高。

(图片来源网络,侵删)

- 政策性金融债: 由国家开发银行、中国农业发展银行、中国进出口银行这三家政策性银行发行,由于有国家信用背书,其信用等级接近国债,收益率通常高于国债,是银行非常青睐的投资品种。

- 商业银行债券: 包括同业存单、普通金融债等。同业存单因其高流动性、标准化和略高于存款的收益率,已成为银行流动性管理和短期资金配置的关键工具。

企业债券/公司债券

由非金融企业发行,银行对此类债券的投资非常严格,主要遵循“风险可控、分散投资”的原则。

- 高信用等级债券: 银行主要投资于信用评级在AA级及以上的优质企业债券,如大型国企、行业龙头等,这些债券违约风险低,能提供比国债更高的收益。

- 限制投资: 出于审慎原则,银行通常不会投资于信用评级低(如“垃圾债”)或存在潜在高风险的企业债券,以防止信用风险集中爆发。

二. 股权类投资

相比于债券,股权投资的波动性大、风险高,因此商业银行在股权投资上受到非常严格的限制,投资规模相对较小。

股权投资的主要形式

- 优先股: 这是银行投资股权的最主要形式,优先股兼具债券和股票的特点:股息率固定、清偿顺序在普通股之前,风险相对较低,银行通过投资优先股,可以在控制风险的前提下,获得相对稳定的股息收益。

- 普通股: 银行直接投资于上市公司普通股的情况非常罕见,通常仅限于:

- 战略投资: 为加强与特定企业(如重要客户或战略合作伙伴)的关系而进行的少量、长期持股。

- 被动投资: 通过投资股票型基金(尤其是指数基金)来间接持有股票,以分散风险。

- 监管限制: 各国监管机构(如中国的银保监会)通常对银行直接持有普通股的比例有严格的上限限制,以防风险过度集中。

三. 货币市场工具

这类工具期限短、流动性极高、风险极低,是银行管理日常流动性的“蓄水池”。

- 央行票据: 由中央银行发行,用于调节市场流动性,银行购买央票,相当于将资金暂时借给央行,是银行进行流动性管理和获取稳定收益的重要渠道。

- 回购协议: 银行将持有的债券(如国债)作为抵押品,向其他机构融入资金,并约定在未来某个日期以约定价格购回,这是一种重要的短期融资和投资工具。

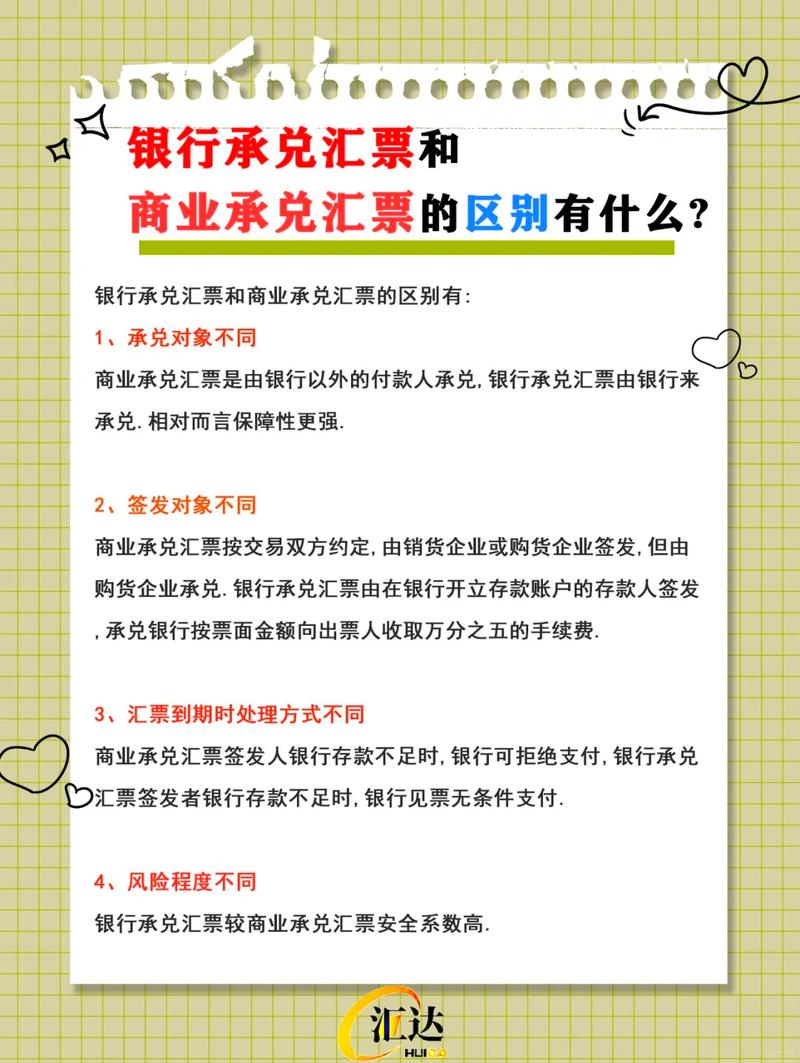

- 银行承兑汇票: 由银行承诺到期无条件付款的商业汇票,信用等级高,银行可以持有或通过贴现市场进行投资。

四. 其他投资工具

- 资产支持证券: 以资产池(如汽车贷款、住房抵押贷款、信用卡应收账款)产生的现金流为基础发行的证券,银行会审慎选择信用增级措施完善、基础资产质量高的ABS产品进行投资,以分散风险并获得较高收益。

- 证券投资基金: 银行会购买公募或私募基金份额,特别是债券型基金和货币市场基金,通过专业化的基金管理来间接投资于上述各类证券,实现分散投资和专业化管理。

总结与特点

| 投资类别 | 主要对象 | 特点与目的 |

|---|---|---|

| 债券类 | 国债、地方政府债、政策性金融债、高等级企业债、同业存单 | 核心投资,安全性高、收益稳定、流动性强,主要用于实现盈利、满足流动性储备和抵押需求。 |

| 股权类 | 优先股、少量战略普通股、股票基金 | 补充投资,风险较高,规模受限,主要用于提升长期收益、优化资产结构。 |

| 货币市场工具 | 央行票据、回购协议、银行承兑汇票 | 流动性管理,期限极短、流动性极高、风险极低,用于调节短期头寸,是银行的“现金等价物”。 |

| 其他工具 | 资产支持证券、证券投资基金 | 多元化投资,用于分散风险、获取特定领域的专业投资收益。 |

核心特点总结:

- 安全性优先: 投资对象以政府和高信用等级金融机构的债券为主,严格控制信用风险。

- 流动性至上: 大量持有高流动性的资产(如国债、同业存单),以满足储户随时提款和监管要求。

- 收益性稳健: 追求的是稳定、可预期的利息收入,而非股价暴涨带来的高风险收益。

- 监管严格: 银行的证券投资活动受到监管机构的严格约束,包括投资范围、集中度、风险资本计提等,以确保银行体系的稳健运行。

商业银行的证券投资是一项在“三性原则”(流动性、安全性、盈利性)之间进行动态平衡的审慎行为,其投资组合的构建充分体现了其作为金融体系核心中介的风险管理角色。