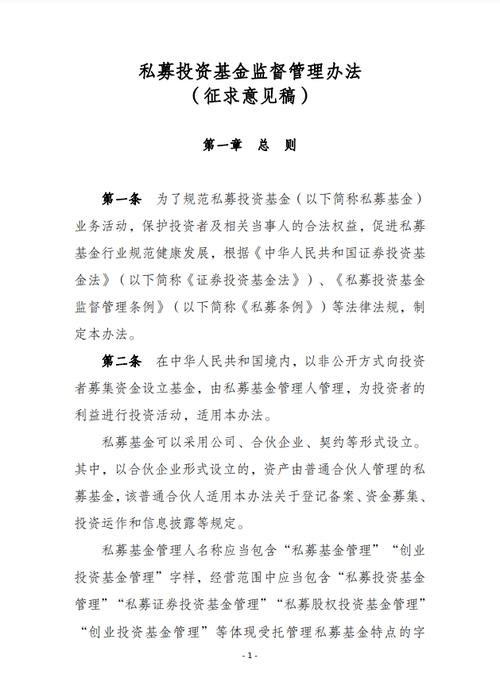

这份文件是中国私募基金行业的“基本法”和核心监管框架,由中国证券监督管理委员会(证监会)于2025年8月发布,并于2025年进行了修订,它为私募基金的募集、投资、运作、信息披露等全生命周期活动确立了基本规则。

(图片来源网络,侵删)

以下是《私募办法》的核心要点解读,分为几个关键部分:

核心监管原则

《私募办法》的监管思路可以概括为以下几个核心原则:

-

适度监管与行业自律相结合

- 证监会:负责顶层设计、制定基本规则、对全国性私募业协会进行指导和对违法行为进行查处。

- 中国证券投资基金业协会(基金业协会):作为行业自律组织,负责私募基金管理人登记、基金备案、制定自律规则、开展纪律处分等一线监管工作,这是私募监管中最重要的一环。

- 这种模式体现了“放管结合”,既防范了系统性风险,又为市场创新留出了空间。

-

分类监管

(图片来源网络,侵删)

(图片来源网络,侵删)- 根据投资标的和投资策略,将私募基金分为三大类,适用不同的监管规则:

- 私募证券投资基金:主要投资于“公开交易市场”(如股票、债券、期货等),监管相对最严格。

- 私募股权、创业投资基金:主要投资于“非上市企业股权”,包括私募股权基金和创业投资基金,监管相对宽松,鼓励支持实体经济。

- 其他类私募投资基金:除上述两类外的其他投资活动,如艺术品、红酒等,此类基金受到严格限制,目前新设已基本暂停。

- 根据投资标的和投资策略,将私募基金分为三大类,适用不同的监管规则:

-

底线监管

监管机构不干预基金的具体投资策略和内部管理,而是设定一系列“红线”和“底线”,要求基金管理人和基金不得触碰,禁止保本保收益、禁止利益输送、禁止内幕交易等。

主要监管框架(按流程划分)

基金管理人登记与基金备案

这是私募行业的“准入门槛”。

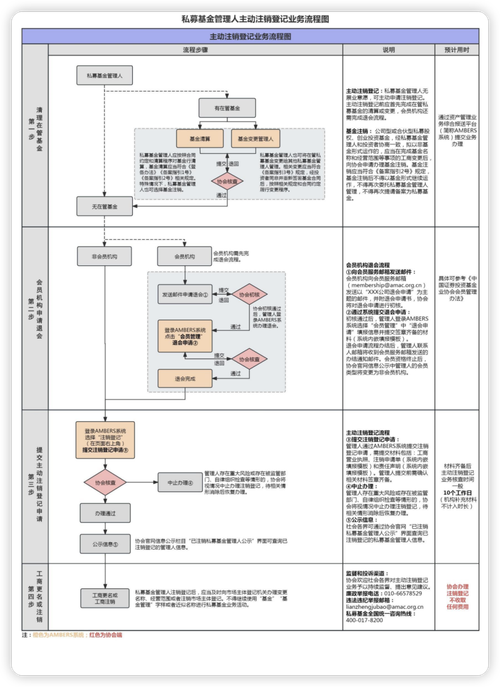

- 管理人登记:任何机构想要从事私募基金管理业务,必须先向基金业协会申请成为“基金管理人”,基金业协会会对申请机构的实缴资本、股东/合伙人背景、高级管理人员资质、内控制度、营业场所等进行审核,未登记的机构不得从事私募基金业务。

- 基金备案:私募基金募集完毕后,必须在基金业协会进行备案,备案不代表监管机构对基金的投资价值和风险做出判断,但它是一个合规性要求,是基金合法运作的标志。

资金募集(募集环节的“红线”)

这是监管最严格、也是违规高发的环节。《私募办法》对募集行为提出了“募、投、管、退”全流程的规范。

(图片来源网络,侵删)

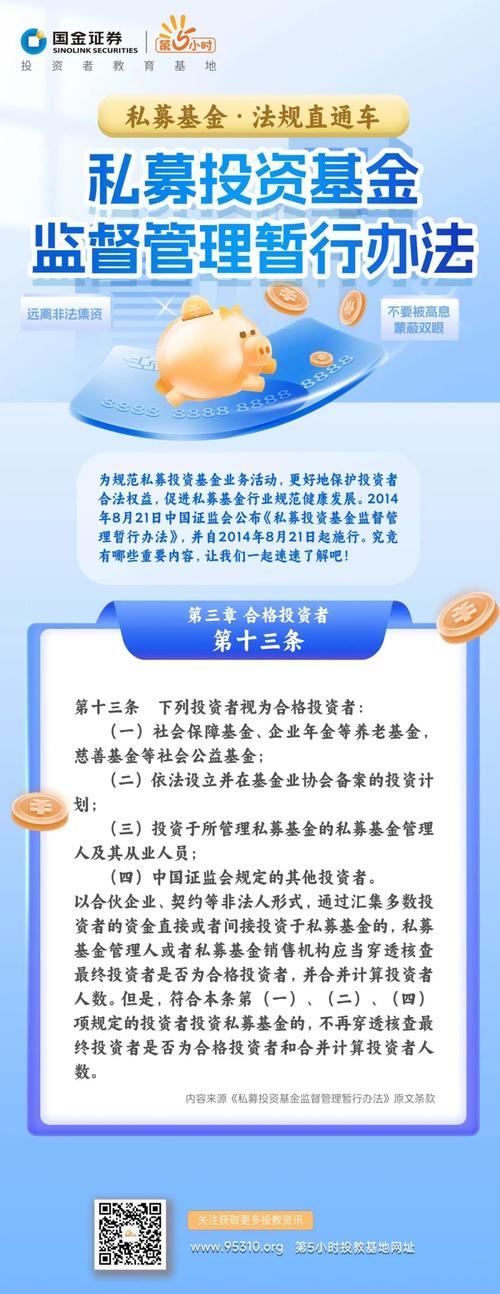

- 合格投资者:这是私募的基石,投资者必须具备相应的风险识别和承受能力。

- 机构投资者:净资产不低于1000万元人民币。

- 个人投资者:金融资产不低于300万元人民币,或最近三年年均收入不低于50万元人民币。

- 投资者人数限制:单只基金投资者累计不得超过法律规定的人数限制(公司型、合伙型基金不得超过50人;契约型基金不得超过200人)。

- 募集方式:不得公开宣传,禁止通过公众传播媒体(如电视、报纸、互联网)、讲座、报告会等方式向不特定对象宣传,只能向特定的合格投资者进行私募推介。

- 风险揭示:募集机构必须向投资者充分揭示基金风险,并要求投资者签署《风险揭示书》。

- 冷静期与回访确认:

- 冷静期:基金合同签署后,给投资者一个不少于24小时的冷静期,在此期间募集机构不得主动联系投资者。

- 回访确认:冷静期结束后,募集机构必须进行录音或录像的回访,确认投资者是出于真实意愿投资,并已充分了解风险,未经回访确认,投资者有权解除合同。

投资运作

- 投资范围:明确了可以投资的标的,包括股票、债券、股权、期货、期权、基金份额以及非上市企业股权等,不同类型的基金有各自的投资范围限制。

- 专业化经营:基金管理人只能从事私募基金管理业务,不得从事与私募基金管理无关的业务。

- 利益冲突防范:要求建立防范利益冲突的机制,不得从事损害基金财产或投资者利益的活动。

- 托管与保管:

- 除基金合同另有约定外,私募基金财产应当由基金托管人托管,这确保了基金财产的独立性和安全性。

- 对于契约型、合伙型等基金,通常必须托管,对于公司型基金,可以通过公司章程约定不托管,但必须在基金合同中明确约定并揭示风险。

信息披露

- 向投资者披露:基金管理人应向基金投资者定期披露基金净值、主要投资品种、资产负债情况等重大信息,发生重大事项时,应进行临时披露。

- 向监管机构披露:基金管理人应向基金业协会报送管理人、基金的相关信息,确保信息报送的真实、准确、完整、及时。

自律管理

- 基金业协会有权对私募基金管理人及其从业人员进行现场和非现场检查。

- 对于违反自律规则的,基金业协会可以采取纪律处分,包括警告、行业内通报批评、公开谴责、暂停受理基金备案、取消会员资格等,涉嫌违法违规的,移送证监会处理。

违法违规的后果

违反《私募办法》及相关规定的,将面临严重的法律后果:

- 行政监管措施:由证监会或基金业协会采取,如责令改正、监管谈话、出具警示函、不予注册/备案、暂停业务等。

- 行政处罚:由证监会进行,如罚款(对机构和对个人都有)、没收违法所得、责令停业、市场禁入等。

- 刑事责任:如果行为构成犯罪,如非法吸收公众存款罪、集资诈骗罪、欺诈发行证券罪等,将被追究刑事责任,面临有期徒刑、罚金等。

最新趋势与总结

近年来,随着私募基金行业的快速发展,监管也日趋严格和完善,除了《私募办法》,还出台了《关于加强私募投资基金监管的若干规定》(“新规”)等一系列配套文件,进一步明确和强化了监管要求。

《私募办法》构建了中国私募基金监管的“四梁八柱”:

- 一个核心:以基金业协会为核心的自律监管体系。

- 两大基石:管理人登记和基金备案制度。

- 三大分类:按投资标的分为证券、股权/创投、其他类基金,实施差异化监管。

- 四大红线:在募集环节严格规范合格投资者、非公开募集、冷静期、回访确认等行为。

对于任何希望进入或已经身处私募行业的人来说,深刻理解并严格遵守《私募办法》及其相关细则,是确保合规经营、规避风险的根本前提。