固定收益类投资的核心目标是在承担相对较低风险的前提下,获取稳定、可预期的现金流回报,这里的“固定”更多指的是收益相对稳定,而非绝对不变。

(图片来源网络,侵删)

以下是目前国内主流的固定收益理财投资渠道,我将从风险、收益、流动性、适合人群等多个维度为您进行详细对比和解析。

银行渠道

这是最传统、也是普通投资者接触最多的渠道。

银行定期存款

- 产品描述:将资金存入银行,约定一个存款期限和利率,到期后一次性还本付息,是最安全的投资方式之一。

- 风险等级:极低(受存款保险制度保障,50万以内本金安全)。

- 预期收益:较低,通常低于同期通货膨胀率,利率受央行政策影响。

- 流动性:低,提前支取会损失大部分利息,按活期利率计算。

- 适合人群:风险厌恶型投资者,短期闲置资金,或作为资产配置中的“压舱石”。

- 特点:保本保息,安全性最高。

银行现金管理类理财产品

- 产品描述:主要投资于货币市场工具(如国债、央行票据、高等级信用债、银行存款等),类似“升级版”的余额宝。

- 风险等级:低(R1)。

- 预期收益:略高于银行活期和定期存款,通常在2%-3%左右(年化)。

- 流动性:极高,通常支持T+0或T+1赎回,可作为日常开销的“钱包”。

- 适合人群:对流动性要求极高,追求本金安全,能接受较低收益的投资者。

- 特点:流动性好,风险极低,是管理活期资金的绝佳工具。

银行固收类理财产品

- 产品描述:主要投资于债券、存款等固定收益资产,根据投资范围和风险,分为R2(中低风险)、R3(中等风险)等等级。

- 风险等级:中低至中等(R2-R3)。

- 预期收益:中等,通常在3%-5%左右(年化),风险等级越高,潜在收益也越高。

- 流动性:中等,通常有固定的封闭期(如3个月、6个月、1年),不支持随时赎回。

- 适合人群:寻求稳健回报,能承受轻微净值波动的投资者。

- 特点:收益相对稳定,但不再承诺保本保息,存在净值浮亏的可能。

证券/基金渠道

国债

- 产品描述:由国家财政部发行,以国家信用为担保,是公认的最安全的投资工具之一。

- 风险等级:极低(国家信用)。

- 预期收益:比同期限银行定存略高,但流动性更好(可在二级市场交易)。

- 流动性:较高,可以通过银行或证券公司购买,持有到期或上市交易。

- 适合人群:极度追求安全,对国家信用有信心的投资者。

- 特点:安全性最高,收益免税,是配置长期资产的重要选择。

债券基金

- 产品描述:专门投资于债券的基金,根据债券类型(利率债、信用债)、久期(短债、中长债)等分为不同类别。

- 短债基金:投资于剩余期限较短的债券,波动小,流动性好,收益略高于货币基金。

- 中长债基金:投资于剩余期限较长的债券,收益潜力更高,但受利率影响更大,波动也更大。

- 纯债基金:只投资债券,不投资股票。

- 一级/二级债基:可参与新股申购(一级)或直接投资股票(二级),风险和收益更高。

- 风险等级:低至中低(纯债基金)至中(二级债基)。

- 预期收益:3%-6%左右(年化),取决于基金类型和市场环境。

- 流动性:较高,大部分为开放式基金,可随时申赎(部分有封闭期)。

- 适合人群:希望获得比银行理财更高收益,且能承受一定净值波动的投资者。

- 特点:专业管理,分散投资(一篮子债券),门槛低(1元起投)。

同业存单指数基金

- 产品描述:主要投资于同业存单,同业存单是银行之间的存款凭证,信用等级较高。

- 风险等级:低(R1-R2)。

- 预期收益:通常略高于货币基金,接近短债基金水平。

- 流动性:较高,大部分支持T+0或T+1赎回。

- 适合人群:希望在货币基金和短债基金之间寻找平衡的投资者。

- 特点:风险较低,收益稳定,流动性好。

互联网金融平台

货币基金

- 产品描述:与银行现金管理类产品类似,是互联网理财的“入门级”产品,如支付宝的余额宝、微信的零钱通等。

- 风险等级:低(R1)。

- 预期收益:与银行现金管理类产品相当,略高于银行活期。

- 流动性:极高,通常支持T+0消费和赎回,无缝对接支付。

- 适合人群:所有互联网用户,尤其是需要便捷支付功能的年轻人。

- 特点:极致的便利性和流动性,是互联网时代的“数字钱包”。

其他特色渠道

债券逆回购

- 产品描述:您将自己的资金通过证券交易所借给需要短期资金的金融机构,以获取固定利息收益,并用相关债券作为抵押。

- 风险等级:极低(因为有国债等高等级债券作抵押)。

- 预期收益:不固定,受市场资金面影响,在月末、季末、年末等资金紧张时,收益率会飙升。

- 流动性:极高,期限通常为1天、2天、3天、7天等,到期资金自动到账。

- 适合人群:证券账户中有闲置资金的投资者,作为管理短期闲钱、提高资金效率的工具。

- 特点:操作简单,安全性高,是股市休市时的“现金管理利器”。

渠道对比总结表

| 投资渠道 | 风险等级 | 预期年化收益 | 流动性 | 适合人群 | 核心特点 |

|---|---|---|---|---|---|

| 银行定期存款 | 极低 | 5% - 2.5% | 低 | 极度保守型 | 保本保息,安全性最高 |

| 银行现金管理类理财 | 低 (R1) | 0% - 3.0% | 极高 | 稳健型,追求流动性 | 类似活期,收益更高 |

| 银行固收类理财 | 中低-中 (R2-R3) | 0% - 5.0% | 中等 | 稳健增值型 | 收益稳健,不保本 |

| 国债 | 极低 | 5% - 3.5% | 较高 | 保守型,爱国投资 | 国家信用,安全性最高 |

| 短债基金 | 低 (R2) | 5% - 3.5% | 较高 | 稳健增值型 | 波动小,收益略高 |

| 中长债基金 | 中低 (R2-R3) | 0% - 5.0% | 较高 | 能承受一定波动 | 收益潜力大,受利率影响 |

| 货币基金 | 低 (R1) | 0% - 2.8% | 极高 | 所有互联网用户 | 便利性最高,随用随取 |

| 债券逆回购 | 极低 | 浮动 (1%-10%+) | 极高 | 证券投资者 | 短期现金管理工具 |

投资建议与策略

-

明确自身需求:在投资前,请先问自己三个问题:

- 我的风险承受能力如何?(能接受多大程度的本金亏损或净值波动?)

- 我的资金使用期限是多久?(这笔钱多久内会用到?)

- 我的期望收益率是多少?(这个期望是否合理?)

-

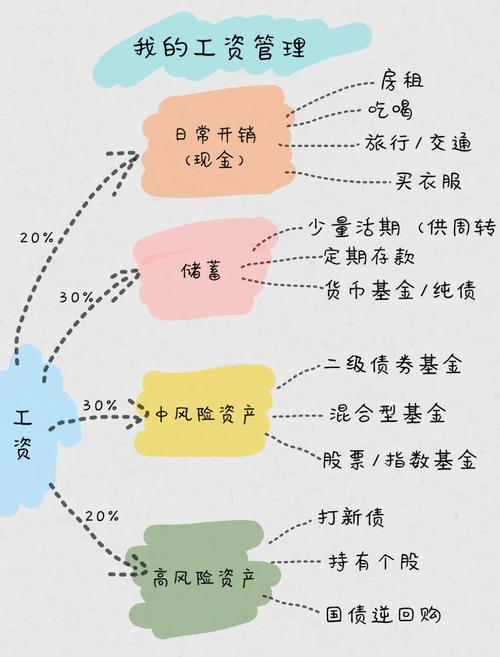

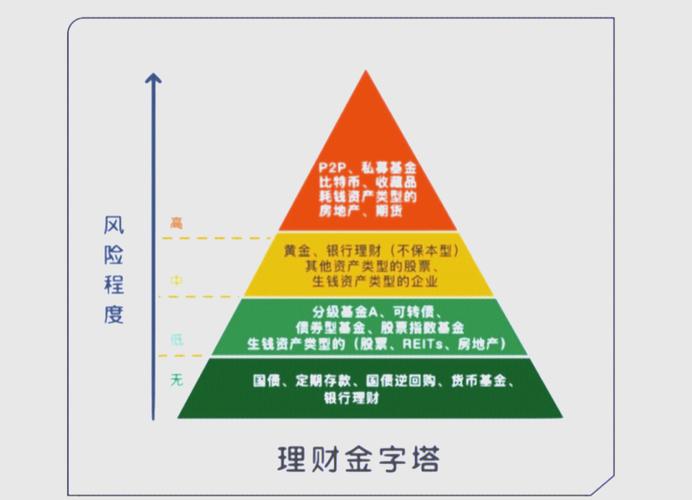

构建资产配置组合:不要把所有鸡蛋放在一个篮子里,可以根据“金字塔”原则进行配置:

(图片来源网络,侵删)

(图片来源网络,侵删)- 底层(基石):配置银行存款、国债、货币基金等,确保本金安全和基本流动性。

- 中层(主体):配置银行固收理财、纯债基金、同业存单指数基金等,追求稳健的增值。

- 顶层(卫星):可以少量配置中长债基金或二级债基,博取更高收益,但要控制比例。

-

关注产品细节:

- 风险等级:务必看清产品的风险评级(R1-R5),选择与自己风险承受能力匹配的产品。

- 投资范围:了解产品主要投资什么,是利率债(安全)还是信用债(风险略高)。

- 费率结构:关注申购费、赎回费、管理费、托管费等,这些都会影响最终收益。

- 历史业绩:参考历史业绩,但不要迷信过往收益,市场环境是变化的。

-

保持理性,长期投资:固定收益投资的核心是“稳健”和“复利”,不要被短期的高收益诱惑,也不要因为短期的市场波动而恐慌,选择好产品后,保持耐心,让时间成为你的朋友。

希望这份详细的梳理能帮助您更好地了解固定收益投资渠道,并做出适合自己的投资决策。

(图片来源网络,侵删)