核心盈利模式

这是绝大多数投资管理公司最主要的收入来源,也是其稳定经营的基石。

(图片来源网络,侵删)

管理费

管理费是投资者支付给投资管理公司,用于覆盖其日常运营成本(如员工薪酬、办公室租金、技术系统等)和基础研究费用的“服务费”。

- 收费模式: 通常是按资产管理规模的一定百分比,按年收取。

- 公式: 管理费 = 资产管理规模 × 年费率

- 特点:

- 可预测性强: 只要AUM规模不发生巨大波动,管理费收入就相对稳定,不受投资组合盈亏的影响,这使得公司有稳定的现金流来支持长期运营。

- 规模效应显著: AUM是决定管理费收入的最关键因素,规模越大,收入越高,这也是为什么投资管理公司会不遗余力地“募资”(筹集资金)。

- 费率差异:

- 主动型基金/对冲基金: 费率最高,通常在 1% - 2% 之间,因为它们需要投入大量人力进行深度研究和主动决策,以获取超额收益。

- 指数基金/ETF: 费率最低,可能低至 01% - 0.5%,因为它们的目标是被动复制指数,无需高昂的研究成本,运营自动化程度高。

- 私募股权/风险投资: 费率结构较为复杂,通常包含 2% 左右的年度管理费,用于覆盖团队的基本开销。

业绩报酬 / 业绩提成

这是投资管理公司为激励其创造超额收益而设立的“奖金”,是其与投资者“风险共担、利益共享”的直接体现。

- 收费模式: 当投资组合的回报超过某个预设的基准(即“高水位线”High Water Mark)时,管理公司会提取超出部分的特定比例作为报酬。

- 公式: 业绩报酬 = (当前净值 - 历史最高净值) × 提成比例

- 特点:

- 激励性强: 将管理人的利益与投资者的回报深度绑定,促使管理人全力以赴地为投资者创造价值。

- 波动性大: 这部分收入与市场表现和投资能力直接挂钩,牛市时可能非常丰厚,熊市时则可能为零。

- “高水位线”机制: 这是业绩报酬的核心条款,意味着只有当投资组合的价值超过历史最高点(即创造了新的盈利)时,才能再次提取业绩报酬,这避免了管理人“先亏后赚”就能重复提成的不公平情况。

- 费率差异:

- 对冲基金: 提成比例最高,通常为 20%。

- 私募股权/风险投资: 提成比例通常为 20%。

- 公募基金(国内): 由于监管限制,国内公募基金普遍不收取业绩报酬,这也是其与私募和对冲基金的一大区别,投资者主要通过基金净值增长来获利。

辅助盈利模式

除了上述两大核心模式,一些大型或特定类型的投资管理公司还有其他收入来源。

认购费 / 申购费

投资者在买入基金份额时支付的一次性费用,通常由销售渠道(如银行、券商)收取,但部分公司也会获得分成。

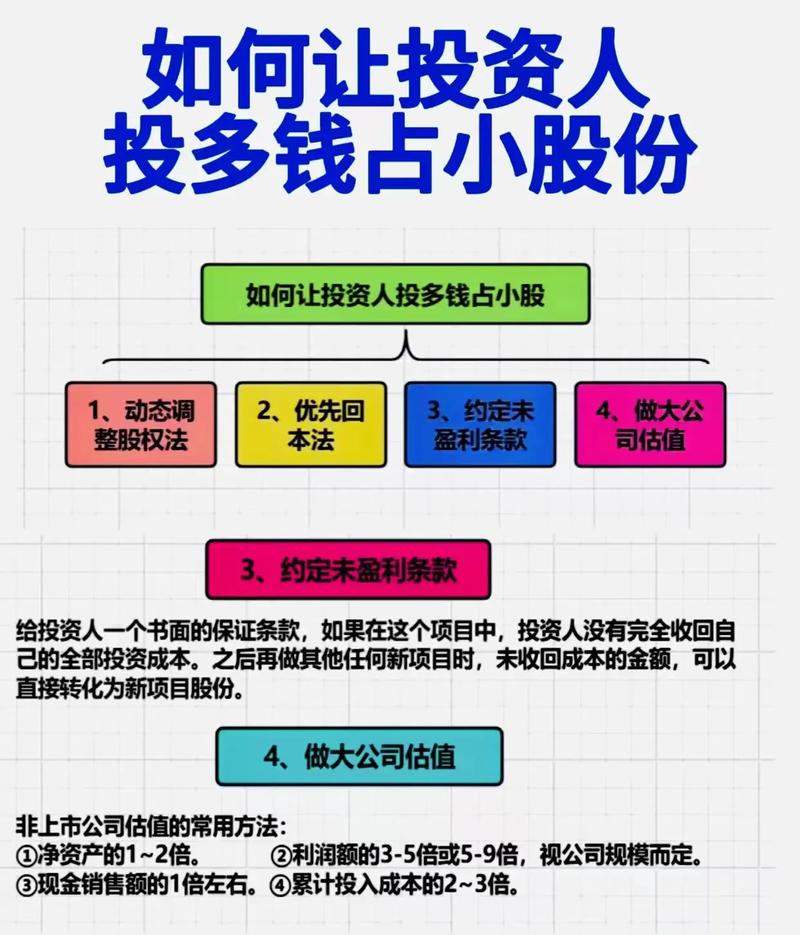

(图片来源网络,侵删)

- 特点: 一次性收取,费率通常较低(如1%),主要用于覆盖销售和分销成本。

赎回费

投资者在卖出基金份额时支付的费用,这部分费用通常不归管理公司所有,而是直接计入基金资产,以防止投资者频繁短线交易,损害长期持有人的利益。

托管费

基金资产需要由独立的第三方(如银行)进行保管,产生的费用称为托管费,这笔费用也是从基金资产中每日计提,通常费率很低(如0.1%-0.25%),由托管银行收取,与管理公司无关。

其他服务收入

一些大型综合性资产管理集团(如贝莱德、先锋集团、富达)会利用其品牌和平台优势,提供其他服务并收费。

- 咨询服务: 为高净值个人、家族办公室或企业提供定制化的投资建议和资产配置方案。

- 技术平台服务: 将其投资分析、风险管理等技术平台授权给其他金融机构使用,收取授权费或订阅费。

- 行政外包服务: 为其他小型基金公司提供基金行政管理、合规、运营等后台支持服务。

不同类型投资管理公司的盈利模式对比

为了更清晰地理解,我们可以将不同类型的公司进行对比:

(图片来源网络,侵删)

| 公司类型 | 主要盈利模式 | 特点 | 典型代表 |

|---|---|---|---|

| 公募基金 | 管理费 | 不收业绩报酬,与投资者利益绑定较弱。 依靠规模效应,费率低但AUM巨大。 依赖银行、券商等销售渠道。 |

易方达、华夏基金、Vanguard (先锋) |

| 对冲基金 | 管理费 + 业绩报酬 | 高费率(2/20模式),激励性强。 追求绝对收益,与市场相关性低。 通常有高门槛,仅面向合格投资者。 |

Bridgewater (桥水), Renaissance Technologies (文艺复兴科技) |

| 私募股权/风险投资 | 管理费 + 业绩报酬 | 长周期投资(5-10年),业绩报酬延迟实现。 管理费用于支持团队长期投研和投后管理。 高风险、高潜在回报。 |

Blackstone (黑石), KKR, Sequoia Capital (红杉资本) |

| 家族办公室/私人银行 | 管理费 + 咨询费 | 提供高度定制化的综合服务(投资、税务、法律、信托等)。 收费模式灵活,通常是AUM的百分比加上按项目收费。 服务对象是超高净值人群。 |

瑞银、摩根大通私人银行 |

投资管理公司的盈利模式可以概括为:

- 基础盘: 以管理费为核心,提供稳定的现金流,支撑公司日常运营和长期发展,这是“旱涝保收”的部分。

- 增长引擎: 以业绩报酬为激励,驱动管理人创造卓越的投资回报,实现公司与投资者的双赢,这是“上不封顶”的部分。

- 生态延伸: 通过提供多元化服务(如咨询、技术外包),在核心业务之外开辟新的收入来源,增强抗风险能力和综合竞争力。

对于投资者而言,理解这些盈利模式有助于更好地评估投资管理公司的动机:它们是更倾向于追求稳定的规模增长,还是更专注于为投资者创造超额回报?这对于选择合适的投资产品至关重要。