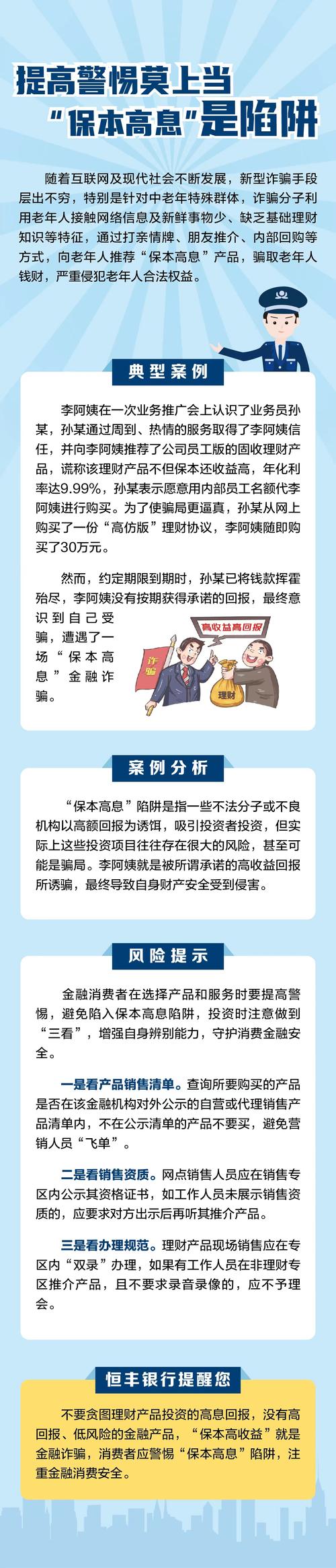

在金融领域,任何承诺“绝对保本保息”的投资,都伴随着风险,甚至可能是骗局。 真正的、无风险的“本息保障”在投资世界里几乎不存在,尤其是在当前中国打破“刚性兑付”的金融监管环境下。

(图片来源网络,侵删)

下面,我将从几个层面为您详细解析这类产品的风险。

核心风险:“本息保障”承诺的虚假性与脆弱性

这是最根本、最致命的风险,很多投资者正是被“本息保障”四个字吸引,从而忽略了其他风险。

-

承诺的不可持续性:

- 投资与回报不匹配: 任何投资都需要时间来产生回报,如果一个产品承诺远高于市场平均水平的、稳定无风险的回报(年化8%-15%),而其底层资产可能是年化仅3%-5%的债券或贷款,这个巨大的差额从何而来?通常是通过“拆东墙补西墙”的庞氏骗局模式,用后来投资者的本金去支付早期投资者的利息和本金。

- 市场周期风险: 投资市场有涨有跌,当底层资产(如房地产、股票、债券)市场下行时,产品产生亏损是必然的。“本息保障”的承诺就成了空头支票,发行方没有能力履行。

-

发行机构的道德风险与信用风险:

(图片来源网络,侵删)

(图片来源网络,侵删)- 道德风险: 承诺“本息保障”的机构,可能从一开始就没有打算履行这个承诺,他们利用投资者的信任,将资金挪作他用,甚至直接卷款跑路,P2P爆雷潮中,大量“本息保障”的平台就是这样运作的。

- 信用风险: 即使发行方是金融机构(如银行理财子公司、信托公司),它们自身的经营状况也可能恶化,如果公司出现严重亏损甚至破产,它是否有能力兑付所有投资者的本金和利息?答案是:很难,尤其是在经济下行周期,金融机构的信用也会受到考验。

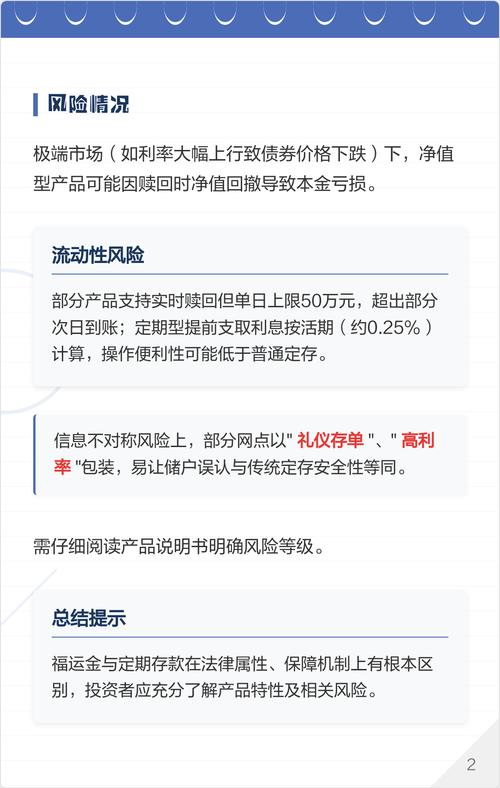

具体产品类型中的风险分析

“本息保障理财”通常以以下几种形式出现,每种都有其特定的风险:

银行理财产品(尤其是“结构性存款”)

- 风险点:

- 名称误导: 很多结构性存款被宣传为“存款”,有“保本”字样,但它本质上是“存款+金融衍生品”的组合,保障的是本金,但利息收益是浮动的,可能为零。

- 收益不达标: 产品挂钩的标的(如股票指数、汇率、商品价格)表现不佳,会导致理财收益远低于预期,甚至只有活期存款的利息。

- 流动性风险: 大部分理财产品有封闭期,期间无法提前赎回,如果市场突然变化,你只能眼睁睁看着资金被锁定。

- “刚兑”打破: 监管要求打破“刚性兑付”,银行不再为理财产品的亏损兜底,即使是“保本”产品,也可能因为产品设计问题或极端市场情况,导致本金损失(尽管概率较低)。

P2P网络借贷平台(已基本清零,但需警惕变种)

- 风险点:

- 虚假标的: 平台发布的借款项目可能是虚构的,资金根本没有进入借款人账户,而是被平台挪用。

- 资金池模式: 平台将所有投资者的资金汇集到一个大池子里,用于放贷或投资,一旦某个环节出现问题,整个池子都会崩溃,导致无法兑付。

- 庞氏骗局: 如前所述,用新投资者的钱支付老投资者的利息,一旦没有新的资金流入,平台就会立即倒闭。

- 道德风险: 平台本身就是资金中介,缺乏有效监管,跑路风险极高。

信托产品(尤其是“非标”信托)

- 风险点:

- 底层资产风险: 信托资金通常投向房地产、地方政府融资平台等“非标准化”资产,如果项目方(如开发商)资金链断裂、项目烂尾,或者地方政府财政出现问题,信托将面临巨大兑付压力。

- 期限错配风险: 信托产品期限较长(1-3年甚至更长),而投资者可能希望短期回款,如果项目无法按时退出,信托公司就无法按时兑付。

- 通道风险: 部分信托业务是作为“通道”存在,资金最终流向哪里并不透明,风险难以评估。

- 刚性兑付打破: 过去信托有“刚性兑付”的潜规则,但现在随着资管新规的实施,信托也必须打破“刚兑”,投资者需自负盈亏。

其他“类固收”产品(如私募基金、资管计划)

- 风险点:

- 合格投资者门槛: 这类产品通常只面向高净值客户,普通投资者容易被排除在外或被误导参与。

- 信息不透明: 资产投向复杂,底层资产可能层层嵌套,投资者根本不清楚自己的钱最终投到了哪里。

- 管理人风险: 基金或资管计划的管理人能力不足、道德败坏,都可能导致投资失败。

- 高杠杆风险: 为了追求高收益,管理人可能会使用杠杆,这会放大投资风险,一旦市场反向波动,亏损会非常惨重。

如何识别和防范风险?

面对“本息保障”的诱惑,投资者应保持清醒的头脑,做到以下几点:

- 警惕“高收益”: 记住投资界的黄金法则:收益与风险成正比,任何承诺远高于无风险利率(如国债、存款利率)的“无风险”收益,都是危险信号。

- 穿透底层资产: 不要只看产品名称和宣传语,一定要搞清楚你的钱具体投了什么?是房地产、股票、债券还是其他?这个底层资产的质量如何?是否有抵押物?

- 看清发行方资质: 了解发行机构的背景、实力、过往业绩和风控能力,选择受严格监管的持牌金融机构(如银行、券商、信托、基金公司)。

- 仔细阅读合同条款: 这是保护自己的最重要一步,重点关注:

- 风险揭示书: 产品明确说明了哪些风险?

- 资金投向: 资金具体用于何处?

- 流动性安排: 是否有封闭期?能否提前赎回?提前赎回有何代价?

- 费用结构: 管理费、托管费、业绩报酬等如何收取?

- 理解“保障”的真正含义: 是银行存款保险保障(最高50万),还是保险公司信用保障,还是发行方的口头承诺?口头承诺在法律上效力极低。

- 分散投资,鸡蛋不放一个篮子里: 不要把所有积蓄都投入到单一产品中,通过配置不同类型、不同风险等级的资产来分散风险。

- 保持理性,拒绝“人情”投资: 很多骗局是利用亲戚、朋友、同事之间的信任关系传播的,即使是熟人推荐,也要做好尽职调查,不要碍于情面而盲目投资。

“本息保障理财”是一个极具诱惑力的陷阱,它利用了投资者追求安全和高收益的矛盾心理,掩盖了其背后巨大的风险。

在当前金融环境下,投资者必须彻底摒弃“保本保息”的幻想,树立“卖者尽责,买者自负”的投资理念。 将资金配置于低风险的存款、国债等“真·无风险”资产,或根据自己的风险承受能力,选择风险与收益相匹配的多元化投资组合,才是更明智、更长久的选择,在投资前,多问一句“为什么它能保本?”,往往就能帮你避开一个巨大的坑。

(图片来源网络,侵删)