核心风险:利率风险

这是债券型基金最核心、最主要的风险。

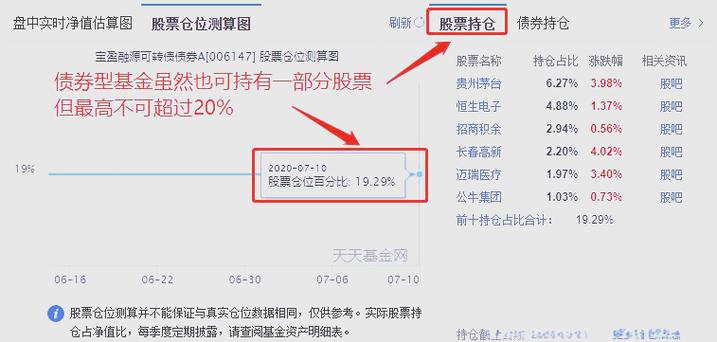

(图片来源网络,侵删)

- 风险描述: 利率风险是指市场利率上升导致债券价格下跌,从而使基金净值下降的风险,这是一个反向关系:利率↑,债券价格↓;利率↓,债券价格↑。

- 产生原因:

- 现值折现: 债券的未来现金流(利息和本金)需要用当前的市场利率折算成现值,当市场利率上升时,这些未来现金流的现值(即债券价格)就会降低。

- 机会成本: 当新发行的债券提供更高的利率时,旧利率的债券吸引力下降,其市场价格必须下跌才能与新的债券收益率相匹配。

- 影响程度:

- 久期是衡量利率风险的关键指标,久期越长,意味着债券价格对利率变动的敏感性越高,利率风险越大。

- 利率债(如国债、金融债)受利率风险影响最大。

- 信用债(如公司债、企业债)除了受利率风险影响,还叠加了信用风险。

- 如何应对: 如果预期未来利率将进入上升周期,可以适当降低投资组合中久期较长的债券基金的比例。

信用风险

这是债券型基金的第二大风险,尤其对于投资于信用债的基金至关重要。

- 风险描述: 信用风险是指债券的发行人无法按时支付利息或偿还本金的风险,也就是违约风险。

- 产生原因:

- 发行人的经营状况恶化、财务陷入困境、行业周期性下行等,导致其偿债能力下降。

- 宏观经济环境恶化,如经济衰退,会增加企业违约的概率。

- 影响程度:

- 信用评级越低的债券(如BBB级以下的高收益债或“垃圾债”),其信用风险越高,通常也提供更高的票息(收益率)作为补偿。

- 基金投资的债券组合中,如果单个或多个发行人发生违约,将直接导致基金资产减值。

- 如何应对:

- 关注基金的信用评级分布,了解其持仓债券的整体信用质量。

- 选择由专业、经验丰富的基金经理管理的基金,他们对信用风险的识别和控制能力更强。

- 分散投资,避免过度集中于某个行业或少数几家发行人。

流动性风险

- 风险描述: 流动性风险是指无法以合理的价格迅速将债券卖出,转换为现金的风险,对于开放式基金,如果底层资产流动性差,当大量投资者赎回时,基金经理可能被迫在不利价格下抛售资产,导致净值受损。

- 产生原因:

- 某些债券(如一些公司债、城投债)交易不活跃,买卖价差很大。

- 市场出现恐慌或极端情况时,所有投资者都想卖出,但缺乏买家。

- 影响程度:

- 在市场剧烈波动或遭遇大规模赎回时,流动性风险会急剧放大。

- 一些策略激进的基金可能投资于流动性较差的资产,以追求更高收益,但这也会使其面临更高的流动性风险。

- 如何应对:

- 关注基金的持仓债券的流动性指标。

- 在市场平稳时进行投资,避免在市场恐慌时申赎。

- 了解基金的投资策略,评估其流动性风险水平是否与自己的风险承受能力匹配。

通货膨胀风险

- 风险描述: 通货膨胀风险是指由于物价普遍上涨,导致货币购买力下降,从而使债券投资的实际回报率(扣除通胀后)降低的风险,对于固定收益的债券来说,通胀是其“天敌”。

- 产生原因:

债券的名义收益率是固定的,如果通货膨胀率超过了债券的票面利率,那么投资者的实际回报就是负的。

- 影响程度:

- 在高通胀环境下,传统债券的吸引力会下降。

- 浮动利率债券或通胀保值债券(如美国的TIPS、中国的国债)对通胀的抵御能力更强。

- 如何应对:

- 在预期高通胀时期,可以适当配置抗通胀能力更强的资产类别。

- 不要将所有资金都投入到固定收益类资产中,股票等实物资产通常能更好地对冲通胀。

其他重要风险

-

政策与监管风险:

- 货币政策: 央行的加息、降息、存款准备金率调整等政策会直接影响市场利率和资金面。

- 财政政策: 政府的财政赤字、地方债务政策等会影响债券市场的供给和需求。

- 行业监管: 对特定行业(如房地产、城投平台)的监管政策收紧,会直接影响相关债券的信用风险。

-

汇率风险:

(图片来源网络,侵删)

(图片来源网络,侵删)- 如果基金投资于海外债券(如QDII债券基金),那么汇率波动会直接影响投资者的最终收益,以美元计价的债券,如果人民币对美元升值,那么换算成人民币后的收益就会缩水。

-

再投资风险:

这是指将债券的利息或到期本金进行再投资时,面临收益率下降的风险,当市场利率下行时,收到的利息只能以更低的利率进行再投资,从而拉低了整体的回报率。

-

提前偿还风险:

- 主要针对可转换债券和含权债,发行人可能会在对自己有利的情况下(如市场利率下降时)提前赎回债券,导致投资者无法获得原计划持有至到期的高额利息,只能以较低的市场利率进行再投资。

总结与建议

| 风险类型 | 风险描述 | 影响对象 | 应对策略 |

|---|---|---|---|

| 利率风险 | 市场利率上升,债券价格下跌 | 所有债券基金(久期越长影响越大) | 关注久期,调整久期长短 |

| 信用风险 | 发行人违约,无法还本付息 | 信用债基金、部分混合债基 | 关注信用评级,选择优秀管理人,分散投资 |

| 流动性风险 | 无法以合理价格快速卖出资产 | 信用债基金、规模较小的基金 | 关注持仓流动性,避免极端时申赎 |

| 通货膨胀风险 | 物价上涨,侵蚀实际收益 | 所有固定收益类资产 | 配置抗通胀资产(如TIPS、股票) |

| 政策与监管风险 | 政策变化影响市场 | 所有债券基金,尤其是受政策影响大的行业 | 关注宏观经济和政策动向 |

| 汇率风险 | 汇率波动影响海外投资收益 | QDII债券基金 | 考虑汇率对冲,或对海外资产有合理预期 |

给投资者的建议:

- 明确自身风险偏好: 投资前想清楚自己能承受多大的波动,追求的是稳健收益还是更高回报。

- 仔细阅读基金招募说明书: 这是最了解基金投资策略、风险等级和持仓范围的第一手资料。

- 关注关键指标: 如久期(利率风险)、信用评级分布(信用风险)、基金规模和持有人结构(流动性风险)等。

- 做好资产配置: 不要把所有鸡蛋放在一个篮子里,将债券基金作为资产配置的一部分,与股票基金、现金等其他资产类别进行搭配,可以有效分散整体投资组合的风险。

通过全面了解这些风险,并采取相应的策略,投资者可以更从容地驾驭债券型基金的投资,实现自己的财务目标。