核心摘要

外商投资租赁公司(特别是融资租赁公司)利用外债是其核心业务模式之一,主要用于向国外采购设备或获得运营资金,中国的外债管理政策经历了从“宽松”到“收紧”再到“精准化”的转变,其外债额度受到严格的宏观审慎管理,核心是跨境融资风险加权余额上限,而非简单的额度审批。

为什么外商投资租赁公司需要外债?

其业务模式决定了对外债的天然需求:

- 业务模式匹配性:融资租赁的本质是“融物”与“融资”的结合,当公司需要从国外厂商(如西门子、通用电气等)购买大型设备(如飞机、船舶、医疗设备、工业机械等)再出租给国内客户时,就需要大量的外汇资金,直接从境外融资(如股东贷款、银团贷款)是最高效、最直接的方式。

- 资金成本优势:在特定时期,国际市场的利率(如美元LIBOR/SOFR)可能显著低于国内人民币贷款利率,利用外债可以降低公司的融资成本。

- 满足跨境支付需求:直接使用外债支付设备采购款,避免了企业自有外汇资金的兑换限制,简化了支付流程。

主要的外债类型

外商投资租赁公司的外债主要分为以下几类:

-

外债登记:这是最核心、最普遍的方式,根据国家外汇管理局的规定,企业需要在外汇局系统办理外债登记,才能合法借用外债。

- 外债额度:登记时会获得一个可借用额度,在额度内签约提款。

- 签约与提款:签订外债合同后,需要在规定期限内完成提款,否则额度可能失效。

- 还本付息:到期需按时还本付息,并办理相关登记。

-

外债额度:指外汇局核定的企业可借用外债的上限,这个额度不是一次性的,而是在有效期内循环使用。

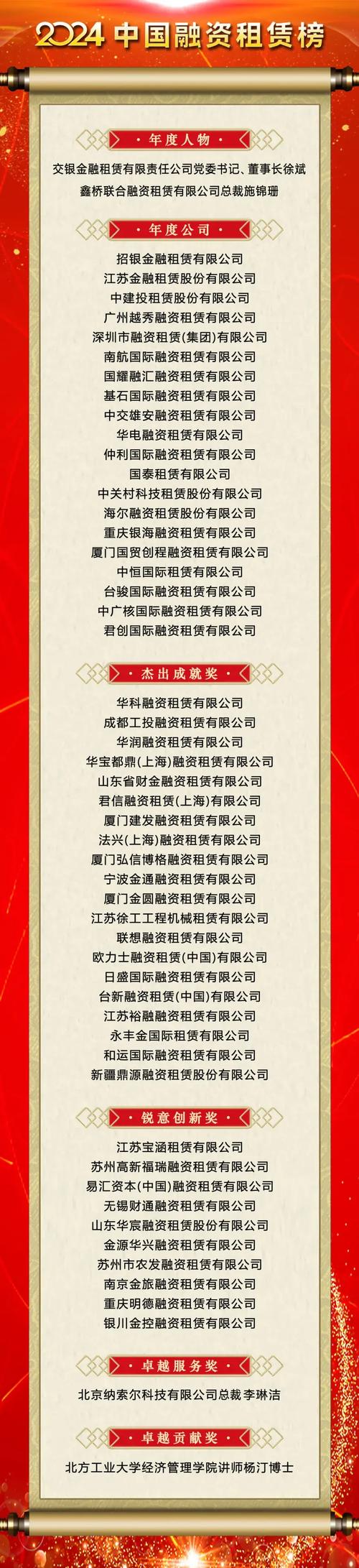

(图片来源网络,侵删)

(图片来源网络,侵删) -

跨境担保:虽然不是直接的外债,但租赁公司常作为担保方,为关联公司或第三方在境外发债或贷款提供跨境担保,这同样受到外汇局的严格监管,需要办理担保登记。

-

主权外债:较为少见,通常指借用国际金融组织(如世界银行、亚洲开发银行)或外国政府的贷款,通常有特定的用途和政策支持。

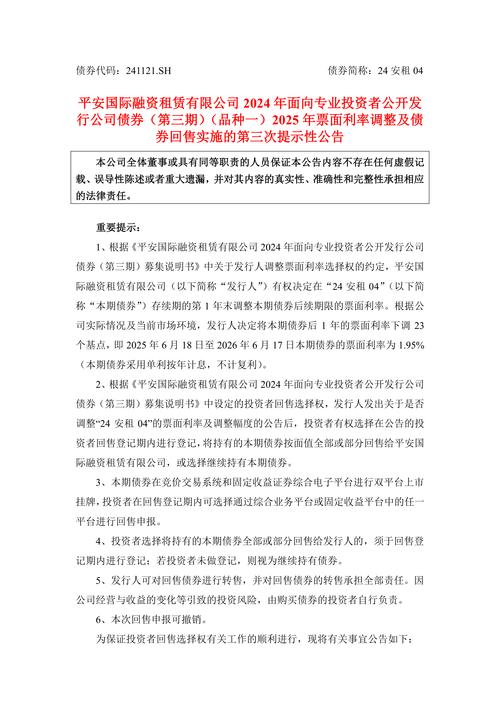

核心监管政策:宏观审慎管理

这是理解当前外债政策的关键,自2025年起,中国外债管理从“投注差”模式转向全口径的跨境融资宏观审慎管理。

核心公式:跨境融资风险加权余额上限

外商投资租赁公司的外债额度不再仅仅取决于其“投资总额”和“注册资本”的差额(即“投注差”),而是由一个统一的公式决定:

跨境融资风险加权余额 ≤ 资本 × 宏观审慎系数 (1)

- 资本:对于外商投资租赁公司,通常指净资产。

- 宏观审慎系数:根据企业类型和资产属性设定,对于融资租赁公司,该系数通常为 5。

- 举例:一家外商投资租赁公司,其净资产为10亿元人民币,那么其外债风险加权余额的上限就是:10亿 × 2.5 = 25亿元人民币(或等值外币),这个额度可以循环使用。

风险加权资产

公式中的“风险加权余额”是指,企业借用的不同类型外债,会被赋予不同的风险权重,乘以本金后加总,不能超过上述上限。

-

人民币外债:风险权重为 1。

-

外币外债:

- 1年期以内(含1年):风险权重为 1。

- 1年期以上:风险权重为 5。

- 向境外关联方借款:无论期限,风险权重统一为 2。

-

资产跨境担保:如果外债有境外资产作为担保,其风险权重会相应提高,具体规则较为复杂。

关键限制(“红线”)

在宏观审慎框架下,还有几条重要的“红线”需要遵守:

- 短期外债占比限制:企业短期外债(1年期及以下)余额不得超过其宏观审慎跨境融资风险加权余额上限的25%,这是为了防止短期资本大进大出,引发金融风险。

- 继续举例:上例中,25亿的额度,其短期外债余额不能超过 25亿 × 25% = 25亿元。

- 非金融企业(不含房地产和地方政府融资平台):这个政策主要针对的就是非金融企业,包括租赁公司。

- 负面清单管理:对于房地产、地方政府融资平台等行业,有更严格的限制或禁止,但租赁公司不属于此列。

外债的用途限制

借用外债并非“自由支配”,其用途受到严格监管,主要包括:

- 真实合规的支付需求:最核心的用途是支付进口设备或技术的款项,需要提供相应的贸易合同、发票等证明材料。

- 偿还已到期外债:可以“借新还旧”,但需在登记系统中操作。

- 置换境内人民币债务:在满足一定条件下,可以将外债资金置换为境内的人民币贷款,但需要符合相关政策和备案要求。

- 法律法规允许的其他用途:如补充日常运营流动资金等,但必须真实、合规。

严禁:将外债资金直接或间接用于证券投资、理财、发放委托贷款等资本项下或非真实贸易背景的活动,违规使用将面临严厉处罚。

操作流程简述

- 额度测算:根据公司净资产和宏观审慎系数,测算自身可用的外债上限。

- 签约:与境外银行或股东等债权人签订外债合同。

- 外债登记:在银行或通过“数字外债”等线上平台,向所在地外汇局办理外债签约登记,获取《外债业务登记凭证》。

- 开立外汇账户:在境内银行开立“外债专用账户”。

- 提款:根据合同和登记信息,将境外资金汇入外债专用账户。

- 支付使用:根据合规用途,从外债账户向境外支付设备款,或结汇为人民币后用于境内合规用途。

- 还本付息:到期通过外债账户或自有外汇资金向境外还本付息,并办理还本付息登记。

重要注意事项与风险提示

- 政策动态性:外债政策是国家宏观调控的重要工具,会根据宏观经济形势(如外汇储备、汇率波动、跨境资本流动情况)进行动态调整,企业必须密切关注国家外汇管理局的最新公告和政策解读。

- 数据申报:企业需按照要求准确、及时地通过“数字外债”平台等渠道报送外债签约、提款、偿还、余额等信息,数据质量直接影响后续业务开展。

- 汇率风险:借用外债(尤其是美元债)会面临人民币汇率波动的风险,企业需要有相应的对冲策略,如使用远期结售汇等金融衍生品。

- 合规是生命线:任何形式的虚假登记、违规使用外债资金、短贷长投等行为,都将被外汇局查处,面临罚款、暂停业务甚至列入负面名单等严重后果。

- 与银行沟通:外债业务最终通过银行办理,与开户行保持良好沟通,了解其内部操作流程和要求至关重要。

外商投资租赁公司的外债管理是一个专业且复杂的领域,其核心在于宏观审慎框架下的风险加权余额管理,公司必须:

- 吃透政策:准确理解“资本×系数”的额度计算方法和短期外债占比限制。

- 严守合规:确保外债资金的用途真实、合法,杜绝违规使用。

- 精细管理:做好额度规划、汇率风险管理和数据申报工作。

- 动态跟踪:密切关注政策变化,及时调整外债策略。

建议企业在进行大额外债操作前,务必咨询专业的法律顾问、会计师和银行专家,确保所有环节万无一失。