2025年本息保障理财投资规划全攻略:告别焦虑,让你的财富稳健增值

** 在经济不确定性增加的今天,“保本”已成为理财的首要诉求,本文作为一份深度指南,将系统性地拆解“本息保障理财投资规划”的核心逻辑,从概念辨析、产品筛选、资产配置到实操步骤,手把手教你构建一套既能抵御风险,又能实现财富稳健增值的投资体系,让你在理财路上走得更稳、更远。

引言:为什么你的理财规划,必须把“本息保障”放在第一位?

“钱放哪里安全?”“有没有不亏本的理财产品?”——这几乎是每一位投资者,尤其是风险偏好较低的投资者,在内心深处最常问的两个问题。

过去,我们习惯了高收益的诱惑,将“高风险高收益”奉为圭臬,市场的波动、黑天鹅事件的频发,让越来越多的人意识到:没有本金,一切收益都是空谈。 本金的安全,是财富大厦的基石;而利息的稳定,则是让这座大厦不断添砖加瓦的动力。

一套科学的“本息保障理财投资规划”,不再是保守者的专利,而是每一位理性投资者的必修课,它不是让你放弃收益,而是教你如何在“保本”与“增值”之间找到最佳平衡点,实现财富的“细水长流”。

本文将带你彻底搞懂,如何从零开始,制定一份属于自己的、以“本息保障”为核心的投资规划。

第一部分:深度解析——什么是真正的“本息保障”?

在开始规划之前,我们必须先明确概念,避免被市场上五花八门的宣传所误导。

“本息保障”的三个层级

-

绝对刚性兑付(无风险)

- 代表产品: 国债、储蓄存款、部分银行现金管理类理财产品(R1级)。

- 特点: 由国家信用或银行信用背书,本金和预期收益几乎不存在违约风险,这是“本息保障”的终极形态,但收益率相对较低,流动性也各有不同。

-

高度保障(极低风险)

- 代表产品: 货币基金、同业存单指数基金、部分结构性存款、大额存单。

- 特点: 这类产品风险极低,历史兑付记录良好,但理论上不承诺100%保本,它们主要投资于高信用等级的短期金融工具,通过分散投资来降低风险,对于普通投资者而言,可以视为“准保本”产品。

-

本金保障型(有条件保障)

- 代表产品: 部分银行R2级理财产品、保本型保险产品(如增额终身寿险、年金险)。

- 特点: 这类产品通常设有“保障本金”或“部分本金保障”的条款,但可能附加了条件,或需要持有至特定期限,增额终身寿险的“现金价值”会写入合同,逐年递增,确保了长期持有的本金安全。

专家警示: 任何承诺“高收益、零风险”的都是骗局!请务必擦亮眼睛,看清产品说明书和风险等级(R1-R5)。

第二部分:工具箱盘点——本息保障理财产品的“全家福”

了解了概念,我们来看看市面上有哪些主流的本息保障型工具,它们各有优劣,适合不同需求。

| 产品类型 | 风险等级 | 预期年化收益 | 流动性 | 适合人群 | 核心优势 |

|---|---|---|---|---|---|

| 国债 | R1 (无风险) | 5% - 3.0% | 较差 (3-5年期) | 追求绝对安全的长期投资者 | 国家信用背书,安全性最高 |

| 银行定期存款/大额存单 | R1 (无风险) | 5% - 2.8% | 较差 (需持有到期) | 资金有明确使用期限的保守型投资者 | 绝对安全,收益确定 |

| 货币基金 | R1 (低风险) | 8% - 2.5% | 极佳 (T+0/T+1) | 短期闲置资金管理,活钱理财 | 流动性好,风险极低 |

| 同业存单指数基金 | R2 (较低风险) | 2% - 3.0% | 较好 (持有7天免赎回费) | 追求略高于货基收益的稳健投资者 | 投资高信用同业存单,波动小 |

| 结构性存款 | R2 (较低风险) | 浮动 (保本+浮动收益) | 一般 (3个月-1年) | 能接受收益波动的保守投资者 | 本金100%保障,有机会博取更高收益 |

| 增额终身寿险 | R2 (较低风险) | 复利3.0% - 3.5% | 较差 (长期持有) | 有长期储蓄、财富传承需求的人群 | 现金价值写入合同,锁定长期收益 |

| 年金险 | R2 (较低风险) | 复利2.0% - 3.5% | 较差 (长期持有) | 规划养老、子女教育等专项资金的投资者 | 强制储蓄,提供与生命等长的现金流 |

策划师建议: 不要把鸡蛋放在一个篮子里,即使是本息保障规划,也需要进行多元化配置。

第三部分:实战指南——四步打造你的本息保障理财规划

理论讲完,现在进入实战环节,一份完整的规划,应遵循以下四个步骤:

第一步:全面梳理你的财务状况

这是规划的起点,也是最重要的一步,请拿出纸笔或打开Excel,回答以下问题:

- 资产盘点: 你有多少总资产?其中现金、存款、股票、基金各占多少?

- 负债情况: 你有多少房贷、车贷或其他负债?

- 收支分析: 每月收入多少?固定支出(生活费、房贷等)和弹性支出各多少?

- 应急储备金: 你是否准备了3-6个月生活费的应急资金?这笔钱必须放在流动性最高的地方(如货币基金、活期存款)。

第二步:明确你的理财目标

没有目标,规划就是无源之水,请将你的目标具体化、数字化:

- 短期目标 (1-3年): 一年后换车首付(20万元)、明年一次家庭旅行(3万元)。

- 中期目标 (3-10年): 5年后子女教育金(50万元)、10年前还清房贷。

- 长期目标 (10年以上): 25年后退休养老(300万元)、财富传承给下一代。

第三步:进行科学的资产配置

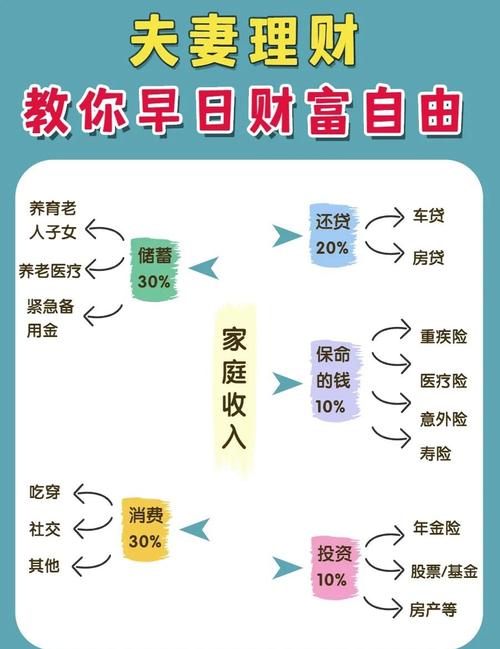

这是规划的核心,根据“标准普尔家庭资产配置象限图”的理念,我们可以将资金分为四个部分,要花的钱”和“保命的钱”就构成了本息保障的基础。

“稳健增值”账户(本息保障核心区)资金配置建议:

假设你每月可用于稳健理财的资金为5000元,可以这样分配:

-

流动性基石 (30%,即1500元):

- 配置: 全部投入货币基金或同业存单指数基金。

- 目的: 保持资金的极高流动性,应对突发需求和短期目标,是应急储备金的补充。

-

中期定投 (40%,即2000元):

- 配置: 采用“基金定投”的方式,每月买入同业存单指数基金或中短债基金。

- 目的: 平滑成本,积少成多,为中期目标(如教育金)积累资金,这类产品风险可控,收益潜力略高于存款。

-

长期锁定 (30%,即1500元):

- 配置: 考虑增额终身寿险或年金险。

- 目的: 为长期目标(如养老)锁定一个长期、稳定的复利收益,利用时间的魔力,让资产实现跨越周期的增长。

第四步:执行、复盘与动态调整

- 立即执行: 规划做得再好,不行动等于零,开通账户,设置自动定投,让计划跑起来。

- 定期复盘: 每半年或一年,回顾一次你的投资组合,检查是否达到了预期目标?市场环境有无重大变化?你的个人财务状况有无改变?

- 动态调整: 根据复盘结果,对资产配置进行微调,当短期目标实现后,可将该部分资金转入中期或长期规划中。

第四部分:专家答疑——关于本息保障理财,你最关心的几个问题

Q1:现在利率下行,把钱存进去不是越来越“亏”吗? 专家解答: 这正是“主动规划”的意义所在,与其被动接受,不如主动锁定当前相对较高的长期利率,通过购买5年期大额存单或增额终身寿险,就能将当下的利率水平“锁定”未来十几年甚至几十年,有效对冲利率下行风险,这本身就是一种“防守型”的增值策略。

Q2:结构性存款保本,那收益能保证吗? 专家解答: 结构性存款的本金是100%保障的,但收益是浮动的,通常有一个“保底收益”和一个“最高预期收益”,最终收益取决于挂钩的金融衍生品(如汇率、指数)的表现,它适合那些“既怕风险,又想博取更高收益”的投资者,但要做好收益可能仅为保底收益的心理准备。

Q3:增额终身寿险和年金险,我该怎么选? 专家解答:

- 增额终身寿险: 更侧重于“灵活的现金储备”,它的“现金价值”增长快,可以通过“减保”的方式,在需要时灵活取出现金,用于教育、养老等任何用途。

- 年金险: 更侧重于“与生命等长的现金流”,它约定好在某个年龄开始(如60岁),每年或每月固定给你一笔钱,活多久领多久,专款专用,特别适合养老规划。

稳健,才是最长远的远见

投资是一场马拉松,而非百米冲刺,在这个充满不确定性的时代,构建一套以“本息保障”为核心的理财投资规划,不是让你停滞不前,而是为你提供坚实的“安全垫”,让你更有底气地去探索和把握未来的机会。

它追求的不是一夜暴富的神话,而是穿越牛熊、持续增值的确定感,从今天起,告别焦虑,用理性的规划和稳健的步伐,开启你的财富增值之旅。守住本金,就守住了未来无限的可能。

(文章末尾可添加相关标签,如:#本息保障 #理财规划 #稳健投资 #家庭资产配置 #低风险理财 #国债 #大额存单 #增额终身寿险)