核心概念解析

营业税

营业税是对在中国境内提供应税劳务、转让无形资产或销售不动产的单位和个人,就其营业额征收的一种税。

(图片来源网络,侵删)

- 核心特点:

- 价内税:税额包含在价格之内,企业收到的款项是含税价。

- 全额计税:通常以全部营业额作为计税依据,不能抵扣成本。

- 征收范围:包括交通运输、建筑、金融保险、邮电通信、文化体育、娱乐、服务业等。转让无形资产和销售不动产也是其征收范围。

- 历史地位:在2025年5月1日“营改增”全面推开之前,营业税是中国流转税体系的重要组成部分。

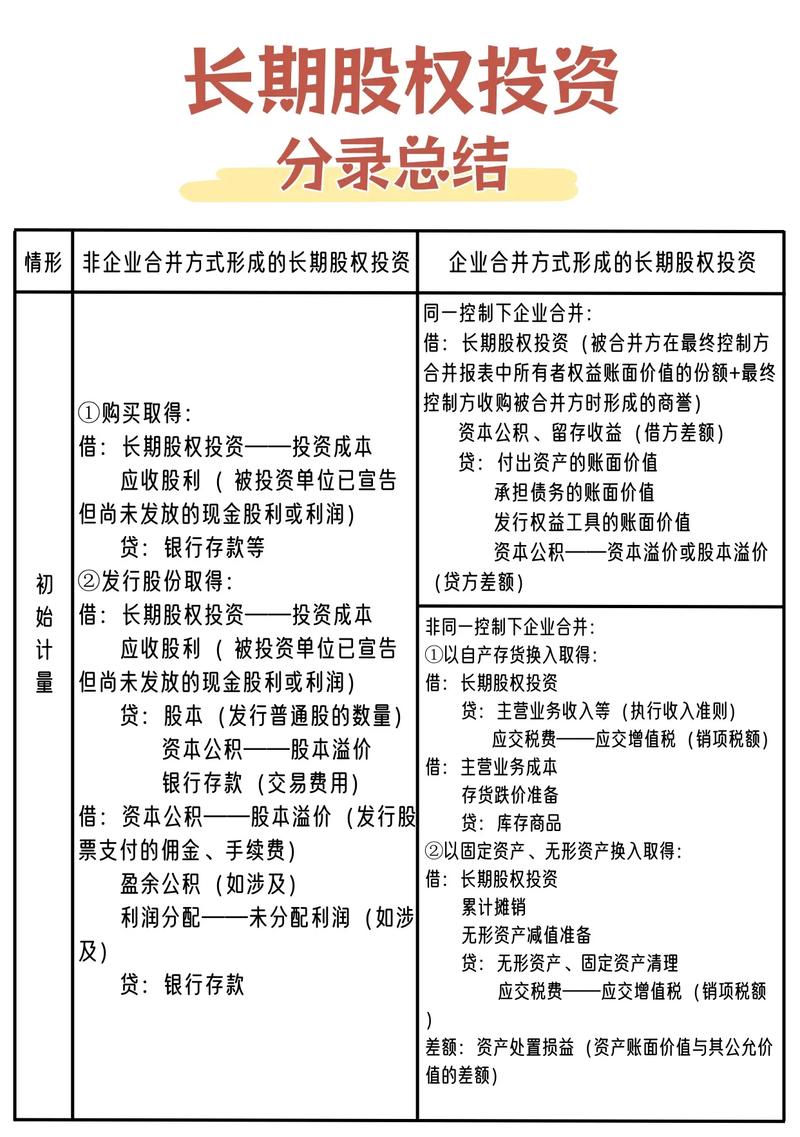

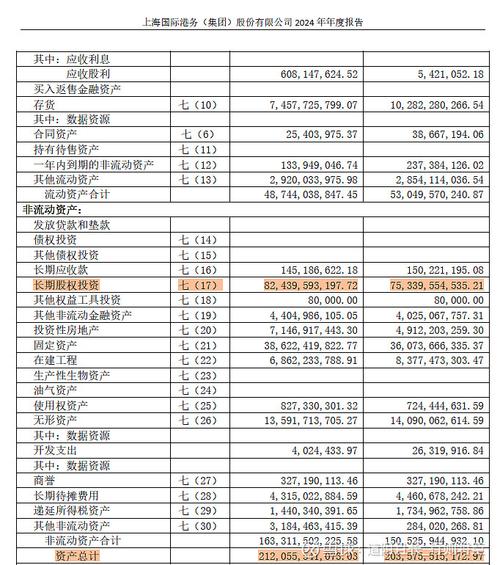

长期股权投资

长期股权投资是指企业通过让渡资产、承担债务或形成其他方式,对被投资单位实施控制、共同控制或重大影响的权益性投资。

- 核心特点:

- 持有目的:长期持有,旨在成为被投资方的股东,获取经济利益(如股利、实现战略协同等)。

- 核算方法:根据持股比例和对被投资方的影响程度,主要采用两种方法:

- 成本法:适用于对子公司控制(持股比例通常>50%)。

- 权益法:适用于对联营企业(重大影响,通常20%-50%)或合营企业(共同影响,通常50%)。

核心问题:长期股权投资在什么情况下会产生营业税?

答案是:当企业转让(出售)长期股权投资时,会产生营业税(或增值税)纳税义务。

转让长期股权投资属于“金融商品转让”的范畴。

营业税时代的处理(2025年5月1日之前)

在营业税时期,转让长期股权投资需要缴纳营业税。

(图片来源网络,侵删)

- 计税依据:转让价与股权原值(即投资成本)之间的差额,即“转让收益”。

- 应纳税额 = (转让收入 - 股权原值) × 税率

- 税率:金融保险业的营业税税率为 5%。

- 关键点:

- 如果转让价低于股权原值,产生转让损失,则不缴纳营业税。

- 如果转让价等于股权原值,不产生收益,也不缴纳营业税。

- 只有当转让价高于股权原值,产生正收益时,才需要就“收益额”部分按5%缴纳营业税。

【举例 - 营业税时代】 A公司于2010年以1000万元购入B公司10%的股权(作为长期股权投资),2025年,A公司以1500万元的价格将该股权转让给C公司。

- 转让收益 = 1500万 - 1000万 = 500万元

- 应纳营业税 = 500万 × 5% = 25万元

- A公司在转让时,需要就这25万元的营业税进行申报和缴纳。

“营改增”后的处理(2025年5月1日至今)

2025年5月1日,中国全面推开“营改增”,营业税被增值税全面取代,转让长期股权投资的行为,从缴纳营业税变更为缴纳增值税。

核心变化

- 税种:从“营业税”变为“增值税”。

- 计税依据:从“转让收益”变为“转让销售额”,即转让收入全额。

- 计税方法:从简单的“价内税”变为复杂的“价外税”,并引入了“差额征税”的简易计税方法。

增值税的具体处理(针对个人和非金融企业)

对于非金融企业(一般纳税人)和个人转让金融商品(包括股票、股权等),增值税处理如下:

- 纳税人:个人、非金融企业。

- 征收率:通常适用 5% 的征收率(与原营业税税率相同,但计税基础不同)。

- 计税方法 - 差额征税:

- 应纳税额 = (卖出价 - 买入价) / (1 + 5%) × 5%

- 买入价:指股权的购入原值。

- 卖出价:指股权转让的卖出收入。

- 关键点:

- “差额”是关键:计算的是卖出价与买入价的差额,与营业税时代类似。

- 价税分离:公式中的

/(1 + 5%)是将含税的差额转换为不含税的销售额,这是增值税“价外税”的典型特征。 - 盈亏相抵:如果同一个纳税人年内有多笔金融商品转让,出现正负差,可以互相抵销,年末时,如果正差大于负差,就按差额征税;如果负差大于正差,则不缴纳增值税,但形成的亏损可结转至下一年度继续抵扣。

【举例 - “营改增”后】 沿用上面的例子,A公司于2010年以1000万元购入B公司股权,2025年以1500万元卖出。

- 转让差额 = 1500万 - 1000万 = 500万元

- 应纳增值税 = (500万) / (1 + 5%) × 5% ≈ 23.81万元

- 可以看到,虽然税率名义上都是5%,但由于增值税是价外税,实际税负略低于营业税时代的25万元。

总结与对比

| 特征 | 营业税时代 (2025.5.1前) | “营改增”后 (2025.5.1至今) |

|---|---|---|

| 涉及税种 | 营业税 | 增值税 |

| 征收范围 | 金融商品转让 | 金融商品转让 |

| 计税基础 | 转让收益 (转让收入 - 股权原值) | 转让差额 (卖出价 - 买入价) |

| 计算公式 | (转让收入 - 股权原值) × 5% |

(卖出价 - 买入价) / (1 + 5%) × 5% |

| 税负特点 | 价内税,直接对收益额征税 | 价外税,对差额进行价税分离后征税 |

| 盈亏处理 | 只有正收益才纳税,亏损不纳税 | 正负差可年内相抵,年末按净差额计税 |

其他重要注意事项

- 金融企业:金融企业(如银行、证券公司等)转让金融商品的处理更为复杂,通常按“卖出价扣除买入价后的余额为销售额”,适用6%的税率,并且有严格的盈亏相抵规定。

- 会计处理:在会计上,无论是营业税还是增值税,转让长期股权投资的损益都计入“投资收益”科目,税金则计入“税金及附加”或“应交税费”科目。

- 印花税:股权转让行为,除了缴纳增值税(或原营业税),还需要根据股权转让合同金额,按“产权转移书据”税目缴纳印花税,税率为万分之五(0.05%),这个税种在“营改增”前后没有变化。

希望这个详细的解释能帮助您完全理解营业税与长期股权投资之间的关系以及其历史演变。