这是一个非常重要且需要谨慎对待的问题,我必须强调:不存在一个官方、统一、绝对可靠的“投资理财公司排名”,任何声称能提供“绝对权威排名”的信息都需要保持高度警惕。

(图片来源网络,侵删)

原因如下:

- 利益冲突:很多排名机构可能与被排名的公司有商业合作(如广告、分销协议),这会影响排名的客观性。

- 评价标准不一:有人看重收益率,有人看重风险控制,有人看重服务体验,有人看重品牌信誉,单一排名无法满足所有人的需求。

- 市场动态变化:金融行业变化极快,去年的冠军可能今年就面临风险。

- “理财”和“投资”是两回事:你需要先明确自己的需求,才能找到适合的“公司类型”。

与其寻找一个虚无缥缈的“排名”,不如建立一个科学的评估框架,根据这个框架去筛选和判断哪些公司适合你。

第一步:明确你的需求(最重要!)

在看任何公司之前,先问自己三个问题:

- 我的资金有多少? (起始投资金额)

- 我的投资期限是多久? (短期、中期、长期)

- 我的风险承受能力如何? (能接受多大程度的亏损?是保守型、稳健型还是进取型?)

这三个问题的答案,将直接决定你应该选择哪种类型的公司和产品。

(图片来源网络,侵删)

第二步:了解不同类型的投资理财渠道

根据你的需求,市场上的“投资理财公司”主要可以分为以下几大类,每一类都有其优缺点和适合人群。

A. 银行系

- 代表公司:工商银行、建设银行、招商银行、中国银行等各大银行的理财子公司(如工银理财、建信理财)。

- 特点:

- 安全性高:背靠银行品牌,信誉好,产品风险相对较低(以中低风险为主)。

- 门槛较低:很多银行理财产品的起投点很低(1元、1000元等)。

- 网点服务:可以线下咨询,有客户经理服务。

- 收益率:通常不高,但相对稳定。

- 适合人群:风险偏好极低、追求资金安全和稳定收益的投资者,特别是中老年人和理财新手。

- 如何选择:比较不同银行的理财产品收益率、期限和风险等级(R1-R5)。

B. 证券公司(券商)

- 代表公司:中信证券、华泰证券、国泰君安、银河证券等。

- 特点:

- 投资范围广:主要提供股票、基金、债券、期权等交易服务,是进行主动投资的主要平台。

- 专业性强:研究实力雄厚,提供专业的市场分析和投资策略。

- 佣金差异:不同券商的股票交易佣金费率不同,可以货比三家。

- 两融业务:提供融资融券等杠杆服务。

- 适合人群:有一定投资知识,愿意进行自主研究,追求较高回报的投资者。

- 如何选择:看其研究实力、交易软件的稳定性和易用性、佣金费率、客户服务质量。

C. 公募基金公司

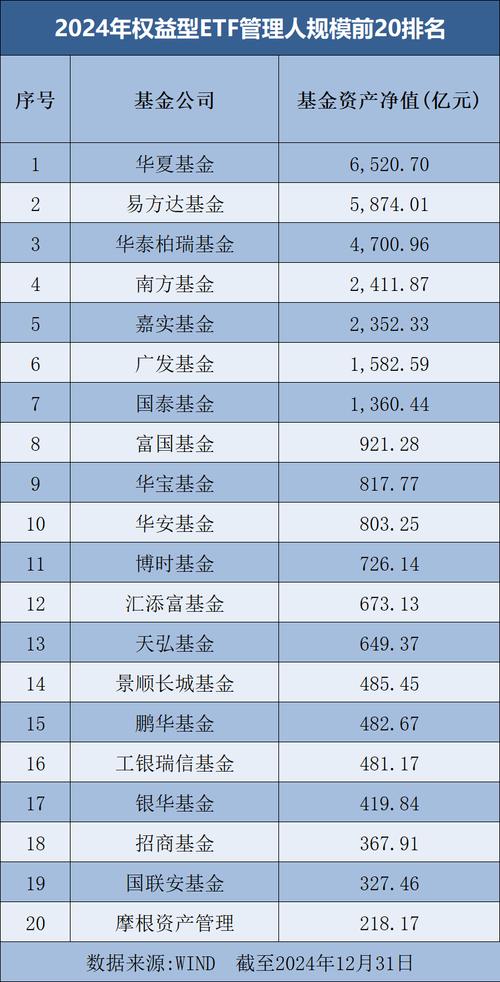

- 代表公司:易方达、华夏基金、南方基金、嘉实基金、汇添富基金等(排名多为资产规模或品牌知名度)。

- 特点:

- 专业管理:由基金经理团队进行专业投资管理,适合没有时间或精力研究市场的投资者。

- 分散投资:基金本身就是一篮子股票/债券,能有效分散非系统性风险。

- 种类繁多:从货币基金(几乎无风险)到股票基金(高风险高收益),覆盖所有风险等级。

- 申购灵活:通常通过银行、券商、第三方平台或基金公司直销渠道购买。

- 适合人群:绝大多数普通投资者,尤其是希望通过长期投资分享市场增长红利的“懒人”。

- 如何选择:不要只看短期排名! 应该关注基金经理的从业经验、历史业绩(长期)、投资策略的稳定性、基金公司的整体实力和风控能力。

D. 第三方独立销售机构(“互联网理财平台”)

- 代表公司:蚂蚁财富(支付宝)、腾讯理财通(微信)、天天基金网、且慢等。

- 特点:

- 产品超市:代销几乎所有公募基金的产品,选择非常丰富。

- 便捷高效:手机操作,用户体验好,费率常有折扣。

- 信息透明:会展示各种基金的数据、排名和用户评价,便于比较。

- 非自营:它们主要扮演“中介”角色,不直接发行产品,风险相对较低。

- 适合人群:追求便捷、喜欢货比三家、习惯互联网操作的年轻投资者。

- 如何选择:选择规模大、用户多、受严格监管(如证监会监管)的平台,注意辨别上面的广告和推荐。

E. 保险系

- 代表公司:中国人寿、平安保险、太平洋保险等。

- 特点:

- 保障+理财结合:产品(如年金险、增额终身寿险)兼具保障功能和储蓄/理财功能。

- 长期锁定收益:通常期限很长(10年、20年、30年),收益写进合同,非常稳定。

- 流动性差:提前退保会有较大损失。

- 适合人群:有明确长期规划(如养老、子女教育)且极度看重资金安全的投资者。

- 如何选择:仔细阅读条款,重点关注IRR(内部收益率)、现金价值、保障责任等,不要被演示的高收益迷惑。

F. 私募基金/信托(高风险,高门槛)

- 特点:投资门槛极高(通常100万起),面向合格投资者,投资策略灵活,风险和潜在回报都非常高,普通投资者基本接触不到,且需要极强的专业辨别能力。

- 适合人群:高净值人群,风险承受能力极强,且具备丰富投资经验的投资者。

- 如何选择:此领域非普通投资者涉足之地,需极度谨慎。

第三步:评估一家靠谱公司的核心标准

确定了公司类型后,你可以用以下几个标准来具体评估一家公司是否可靠:

-

牌照齐全,监管合规:

- 这是最最基本的一条,所有正规的金融机构都必须持有由中国证监会、银保监会等监管机构颁发的牌照,可以在监管机构的官网查询其备案信息。

- 警惕:任何声称“内部消息”、“保本高收益”、“境外监管”的平台,都是危险信号。

-

公司实力与信誉:

- 背景:是大型国企、知名民企还是外资背景?母公司实力如何?

- 规模:管理资产规模(AUM)越大,通常意味着市场认可度越高,抗风险能力相对越强。

- 历史:成立时间是否较长?经历过市场牛熊市的考验?

-

产品透明度:

- 产品投向是否清晰?投资了什么股票、债券?底层资产是什么?

- 费用结构是否透明?申购费、赎回费、管理费、托管费等是否清晰列示?

-

服务质量与专业性:

- 客服是否专业、响应及时?

- 是否有专业的投顾团队为你提供适合的资产配置建议,而不是一味推销高收益产品?

-

历史业绩与风控能力:

- 业绩:查看其历史业绩,但切记,过往业绩不代表未来表现,要关注长期业绩的稳定性,而非短期爆发。

- 风控:了解公司的风险控制体系,在市场下跌时,它是否能有效控制回撤?这是衡量一家专业机构优劣的关键。

总结与建议

与其寻找一个“排名”,不如遵循以下路径:

- 自我剖析:明确自己的资金、期限和风险偏好。

- 对号入座:根据你的情况,从上述A-F类中选择1-2个最适合你的渠道类型。

- 保守型新手:从银行理财或货币基金开始。

- 稳健型长期投资者:重点关注公募基金,通过基金公司或第三方平台购买。

- 主动型交易者:选择一家靠谱的券商。

- 精选公司:在你选择的渠道类型里,挑选2-3家头部或口碑好的公司进行深入比较,选基金就研究易方达、华夏等;选券商就对比中信、华泰等。

- 持续学习:投资是终身学习的过程,不要把所有鸡蛋放在一个篮子里,做好资产配置。

再次提醒: “投资有风险,入市需谨慎”,任何承诺“保本保息”的理财产品都要高度警惕,在做出任何投资决定前,请务必确保自己已经充分理解了产品规则和潜在风险。